SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. lupiv |Верная примета фондового рынка говорит о росте

- 07 ноября 2012, 11:33

- |

В США прошли очередные президента на новый четырехлетний срок. Этот факт, несомненно, будет иметь свое отражение в биржевых котировках. Но кроме экономических и политических аспектов этого влияния существуют иные факторы. В том числе и различные приметы.

Самой верной приметой может считаться имя первой леди государства. Считается, что в ее имени может быть зашифрована судьба фондового рынка. Самым красноречивым примером из недавнего прошлого является сопоставление периодов Хиллари Клинтон и Лоры Буш. Первое имя созвучно «холму», поэтому в годы правления Клинтона рынок чаще всего рос (бум высокотехнологических акций). Второе имя созвучно «низине». Поэтому при Буше-младшем произошли два мощнейших даун-тренда на рынке акций.

Как видно из приведенного графика, при Обаме фондовый рынок испытывал подъем. Вероятно такая тенденция сохранится и во второй срок его правления. Но, если бы американцы выбрали республиканца Ромни, то такой тенденции точно не было бы. Женой Ромни является Энн (Ann). Что несколько созвучно слову wane- убыток, спад, убывание. Хотя не факт, что женщина с тяжелой формой рака смогла бы отбыть весь положенный четырехлетний срок.

( Читать дальше )

Самой верной приметой может считаться имя первой леди государства. Считается, что в ее имени может быть зашифрована судьба фондового рынка. Самым красноречивым примером из недавнего прошлого является сопоставление периодов Хиллари Клинтон и Лоры Буш. Первое имя созвучно «холму», поэтому в годы правления Клинтона рынок чаще всего рос (бум высокотехнологических акций). Второе имя созвучно «низине». Поэтому при Буше-младшем произошли два мощнейших даун-тренда на рынке акций.

Как видно из приведенного графика, при Обаме фондовый рынок испытывал подъем. Вероятно такая тенденция сохранится и во второй срок его правления. Но, если бы американцы выбрали республиканца Ромни, то такой тенденции точно не было бы. Женой Ромни является Энн (Ann). Что несколько созвучно слову wane- убыток, спад, убывание. Хотя не факт, что женщина с тяжелой формой рака смогла бы отбыть весь положенный четырехлетний срок.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. lupiv |Как "Франкеншторм" повлияет на рынки

- 30 октября 2012, 21:54

- |

Ураганы являются обычным явлением для США. Но некоторые из них наносят такой ущерб местной экономике, что последствия от них еще долго дают о себе знать. Причем в глобальном масштабе. И, несомненно, такие явления должны иметь свое отражение в биржевых котировках.

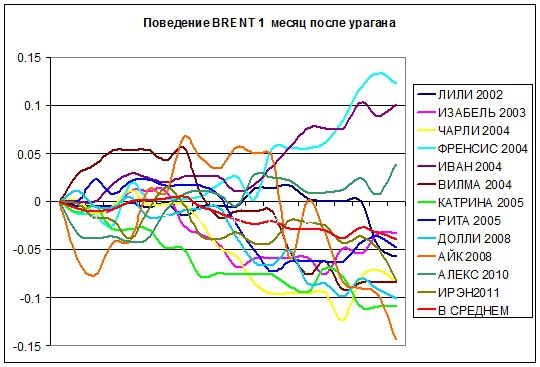

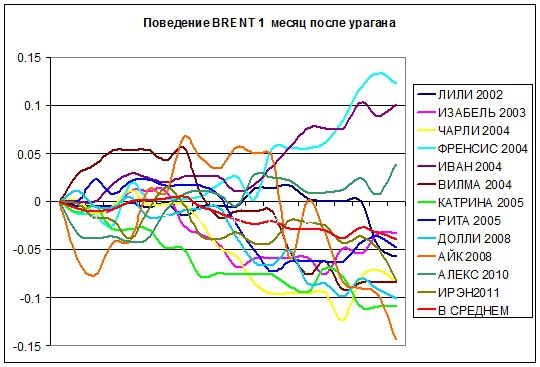

Можно исследовать след от наиболее крупных ураганов этого тысячелетия на биржевых графиках. Для этого необходимо стставить список самых разрушительных и определить дату их окончания. От этой даты отсчитаем ровно месяц. А потом нанесем результаты в сводную табличку.

Как видно, индекс S&P500 в течение месяца после урагана «Катрина» в 2005 году болтался в пределах +/2%. Зато после урагана «Айк» в 2008 упал почти на 16% (правда на этот период пришелся крах банка Леман Бразерс). В 2002 году после урагана «Лили» рынок даже вырос на +10% за месяц.

Нефть после ураганов росла целый месяц всего три раза из двенадцати случаев наблюдения. В остальные годы шло падение.

( Читать дальше )

Можно исследовать след от наиболее крупных ураганов этого тысячелетия на биржевых графиках. Для этого необходимо стставить список самых разрушительных и определить дату их окончания. От этой даты отсчитаем ровно месяц. А потом нанесем результаты в сводную табличку.

Как видно, индекс S&P500 в течение месяца после урагана «Катрина» в 2005 году болтался в пределах +/2%. Зато после урагана «Айк» в 2008 упал почти на 16% (правда на этот период пришелся крах банка Леман Бразерс). В 2002 году после урагана «Лили» рынок даже вырос на +10% за месяц.

Нефть после ураганов росла целый месяц всего три раза из двенадцати случаев наблюдения. В остальные годы шло падение.

( Читать дальше )

Блог им. lupiv |Еще одна зацепка для «быков»

- 24 октября 2012, 10:39

- |

На мировых биржах наметился разворот вниз. Многие признаки указывают, на вероятное снижение фондовых рынков в ближайшее время. Самый весомый фондовый индекс в мире S&P500 за последние четыре дня обвалился на -4%, опустившись на уровни трехмесячной давности. В таких условиях шансы на рост котировок российских акций стремительно тают. Но у быков остается еще одна существенная зацепка.

Время от времени развивающиеся рынки перестают ходить за развитыми рынками на коротком поводке. И у них одновременно возникают свои собственные истории, позволяющие им почти синхронно ходить вместе внутри своей группы, не реагируя на общую динамику мировых бирж. Так уже было в весенние месяцы этого года, когда индексы стран BRICS неожиданно упали на 25-30%.

Этот факт позволяет предположить, что рано или поздно фондовые рынки развивающихся стран могут внезапно, необъяснимым образом, так же синхронно вырасти. И этот рост может произойти на фоне стагнации или даже падения остальных рынков. Такая смена тенденции возможно уже наступает. В эти дни фондовые индексы трех развивающихся стран одновременно нарисовали на своих графиках разворот вверх относительно динамики американского индекса S&P500.

( Читать дальше )

Время от времени развивающиеся рынки перестают ходить за развитыми рынками на коротком поводке. И у них одновременно возникают свои собственные истории, позволяющие им почти синхронно ходить вместе внутри своей группы, не реагируя на общую динамику мировых бирж. Так уже было в весенние месяцы этого года, когда индексы стран BRICS неожиданно упали на 25-30%.

Этот факт позволяет предположить, что рано или поздно фондовые рынки развивающихся стран могут внезапно, необъяснимым образом, так же синхронно вырасти. И этот рост может произойти на фоне стагнации или даже падения остальных рынков. Такая смена тенденции возможно уже наступает. В эти дни фондовые индексы трех развивающихся стран одновременно нарисовали на своих графиках разворот вверх относительно динамики американского индекса S&P500.

( Читать дальше )

Блог им. lupiv |Еще раз о раскорреляции финансовых рынков

- 22 октября 2012, 13:15

- |

В трейдерской среде существуют мнения, что снижение корреляции российского фондового рынка с мировыми фондовыми площадками увязана с политическими изменениями в нашей стране после парламентских и президентских выборов. Ход проведения выборов и последующие результаты вызвали волну в свое время протестов. Предполагается, что падение цен на российские акции является следствием негативной реакции крупных инвесторов на политическую ситуацию в России.

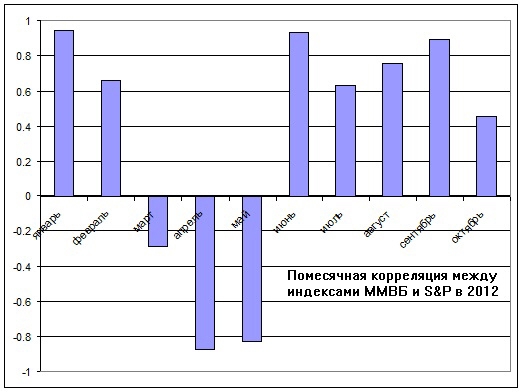

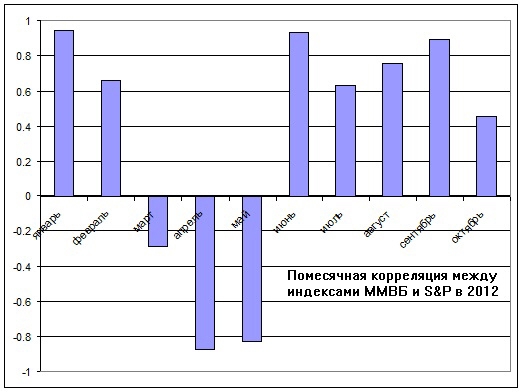

Корреляцию можно измерить в точных цифрах, поэтому ее можно оценить графически. Средняя корреляция между индексом ММВБ и S&P500 в этом году равняется 0,363. По шкале от -1 до +1 она может считаться положительной, но довольно низкой. Помесячное сравнение обоих индексов дает следующую картину. Высокая корреляция существовала весь год, исключая март, апрель и май. В эти три весенних месяца корреляция была отрицательной.

( Читать дальше )

Корреляцию можно измерить в точных цифрах, поэтому ее можно оценить графически. Средняя корреляция между индексом ММВБ и S&P500 в этом году равняется 0,363. По шкале от -1 до +1 она может считаться положительной, но довольно низкой. Помесячное сравнение обоих индексов дает следующую картину. Высокая корреляция существовала весь год, исключая март, апрель и май. В эти три весенних месяца корреляция была отрицательной.

( Читать дальше )

Блог им. lupiv |Как объединить полезные свойства графиков нефти и S&P

- 19 октября 2012, 12:12

- |

Ни для кого ни секрет, что наш фондовый рынок может считаться самостоятельным лишь условно. И на самом деле он сильно зависит от множества факторов. И прежде всего от поведения мировых биржевых инструментов. На первом месте по значимости для нас стоит американский фондовый рынок и его ведущие биржевые индексы- Dow Jones, S&P 500, Nasdaq. На втором месте стоит товарный рынок во главе с нефтяными ценами.

Принято считать, что главными ориентирами в этом вопросе считаются наиболее влиятельные инструменты- индекс S&P 500 (далее СиПи) и нефть сорта Brent. Хотя в последнее время корреляция нашего рынка с этими инструментами уменьшилась.

Если посчитать коэффициент корреляции ежедневного изменения для индекса ММВБ и упомянутыми инструментами за 2012 год, то к Сипи он будет равен 0,602989. К нефти 0,463722. Как видим, американский фондовый рынок оказывает на нас больше воздействия, чем нефть. (между собой дневные изменения нефти и Сипи скоррелированы еще больше – 0,511741).

( Читать дальше )

Принято считать, что главными ориентирами в этом вопросе считаются наиболее влиятельные инструменты- индекс S&P 500 (далее СиПи) и нефть сорта Brent. Хотя в последнее время корреляция нашего рынка с этими инструментами уменьшилась.

Если посчитать коэффициент корреляции ежедневного изменения для индекса ММВБ и упомянутыми инструментами за 2012 год, то к Сипи он будет равен 0,602989. К нефти 0,463722. Как видим, американский фондовый рынок оказывает на нас больше воздействия, чем нефть. (между собой дневные изменения нефти и Сипи скоррелированы еще больше – 0,511741).

( Читать дальше )

Блог им. lupiv |Найден опережающий индикатор для индекса ММВБ

- 24 сентября 2012, 10:26

- |

Долгое время важнейшим ориентиром для российских инвесторов служили американские фондовые индексы. Когда Америка росла, росли в цене и наши акции. Падение цен на американских биржах тут же подхватывалось на наших фондовых площадках. Такая ситуация повторяется и сейчас, но динамика движений совпадает все реже. Поэтому американцы сейчас находятся на многолетних максимумах, а у наш годовой график навевает только тоску.

Другим сильным ориентиром многие годы для нас был рынок нефти, являющийся основным источником доходов для экономики страны. Но и здесь корреляция довольно слабая. При этом на длинных промежутках времени график нефти всегда отставал от графика индекса ММВБ. То есть являлся запаздывающим индикатором, малопригодным для прогнозирования.

( Читать дальше )

Другим сильным ориентиром многие годы для нас был рынок нефти, являющийся основным источником доходов для экономики страны. Но и здесь корреляция довольно слабая. При этом на длинных промежутках времени график нефти всегда отставал от графика индекса ММВБ. То есть являлся запаздывающим индикатором, малопригодным для прогнозирования.

( Читать дальше )

Блог им. lupiv |Новый шанс ММВБ догнать и перегнать Америку

- 21 сентября 2012, 10:45

- |

Отставание фондовых индексов развивающихся стран от своих американских коллег началось в 2009-2010 годах и сейчас уже стало привычным явлением. Фондовый индекс широкого рынка американских акций S&P-500 штурмует многолетние максимумы, а наш все еще топчется в середине диапазона последних трех лет. От максимума нас отделяет целых 25%.

Но хуже всего среди фондовых индексов стран группы BRICS выглядит китайский Shanghai Composite. Этот индекс упал за четыре года в три раза. Последние полгода он почти еженедельно обновляет свои очередные минимумы. У него самое разительное отставание от американского рынка.

Фондовый индекс соседней страны, Индии, сейчас выглядит гораздо лучше. Там на дневках летом была сломлена вверх линия многолетнего падающего тренда. А сейчас индусы, в отличии от нас, штурмуют свой максимум 2012 года. Но по сравнению с американцами они так же выглядят весьма плачевно.

( Читать дальше )

Но хуже всего среди фондовых индексов стран группы BRICS выглядит китайский Shanghai Composite. Этот индекс упал за четыре года в три раза. Последние полгода он почти еженедельно обновляет свои очередные минимумы. У него самое разительное отставание от американского рынка.

Фондовый индекс соседней страны, Индии, сейчас выглядит гораздо лучше. Там на дневках летом была сломлена вверх линия многолетнего падающего тренда. А сейчас индусы, в отличии от нас, штурмуют свой максимум 2012 года. Но по сравнению с американцами они так же выглядят весьма плачевно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс