Андрей Хохрин

Монетаристы борются, рынки турбулентны. Ожидания осторожны

- 16 марта 2020, 07:41

- |

Но в отношении российских фондовых активов лучше, в мире в целом.

Но в отношении российских фондовых активов лучше, в мире в целом.- ФРС США на очередном уже экстренном заседании снизила ставку до 0-0,25% и ввела ряд дополнительные стимулирующих мер. В статье РБК (https://www.rbc.ru/economics/16/03/2020/5e6e9bce9a... приведены расшифровки. На фоне этого падение нефти составляет 5%, падение фьючерсов на американские фондовые индексы – 3%.

- Принципиально решается вопрос: достаточны ли государственные меры стимулирования экономики и рынков для борьбы с вынужденным сокращением ВВП и фондового спроса.

- В ситуации непонимания люди склонны совершать эмоционально мотивированные и мало предсказуемые действия. Так что волатильность рынков должна остаться высокой. Для относительно дорогих фондовых рынков развитых стран эта волатильность, видимо, будет иметь нисходящий характер.

- На российском рынке акций и облигаций вероятна свая динамика. Россия тоже способна стимулировать экономику и финансовую систему. Но в отличие от США, Евросоюза и Японии за счет накопленных резервов, а не путем наращивания госдолга. Так что, возможно, прошедшая неделя была худшей для отечественных площадок. Точнее, волатильность котировок, которая наблюдалась с конца февраля, нас вряд ли оставит, но, скорее всего, не будет иметь трендового характера.

- Фактором риска для России остается нефть. С одной стороны, негативные новости и ожидания уже в цене. С другой – падающая ценовая тенденция слишком сильна, а сокращение спроса и не вполне осознано и может продолжиться.

- Все-таки предполагаю, что худшее для рубля и российского рынка акций и облигаций позади. Но окончательных выводов делать пока не готов.

( Читать дальше )

- комментировать

- 503

- Комментарии ( 9 )

Продолжаю сокращение короткой позиции по палладию

- 13 марта 2020, 18:02

- |

Продолжаю сокращение короткой позиции по палладию в портфеле PRObonds #2, с 12,5% до 10% от активов, по рыночной цене.

Продолжаю сокращение короткой позиции по палладию в портфеле PRObonds #2, с 12,5% до 10% от активов, по рыночной цене.Источник графика: profinance.ru

Частичное закрытие позиции по палладию для портфеля PRObonds #2

- 13 марта 2020, 10:38

- |

Если цена палладия на спот-рынке превысит 2030 долл./унц., в портфеле PRObonds #2 позиция во фьючерсе на палладий будет уменьшена с 15 до 12,5%.

Источник графика: profinance.ru

Что происходит на рынке рублевых облигаций?

- 13 марта 2020, 08:26

- |

( Читать дальше )

День вождя. Про 22 апреля и конституцию

- 12 марта 2020, 08:23

- |

22 апреля, в 150-й день рождения Владимира Ленина состоится плебисцит по изменениям в конституцию России. В том числе и по пункту раздора – «обнулению» президентских сроков Владимира Путина. Результат можно считать предсказуемым, и по явке, и по голосованию за возможность еще +12 лет для Владимира Владимировича. Причем и то, и другое станет следствием нормального волеизъявления основной массы граждан. Проблема в другом: меньшинство, которое не придет на участки или проголосует против, станет и более заметным, и более активным. Россия очень долго находилась в состоянии политической стабильности. 22 апреля возвращает, в целом, в повестку дня и, в частности, в информационное поле фондового рынка подзабытый фактор политической неопределенности.

22 апреля, в 150-й день рождения Владимира Ленина состоится плебисцит по изменениям в конституцию России. В том числе и по пункту раздора – «обнулению» президентских сроков Владимира Путина. Результат можно считать предсказуемым, и по явке, и по голосованию за возможность еще +12 лет для Владимира Владимировича. Причем и то, и другое станет следствием нормального волеизъявления основной массы граждан. Проблема в другом: меньшинство, которое не придет на участки или проголосует против, станет и более заметным, и более активным. Россия очень долго находилась в состоянии политической стабильности. 22 апреля возвращает, в целом, в повестку дня и, в частности, в информационное поле фондового рынка подзабытый фактор политической неопределенности. ( Читать дальше )

Спекулятивные портфели прекращают свою историю. А смешанный портфель восстанавливает позиции

- 12 марта 2020, 07:49

- |

И все-таки эксперимент неудачен. Портфели #3 и #3.1 прекращают свою краткую историю (https://t.me/probonds/3419). Портфель #3, даже с учетом сегодняшних движений рынка, находится в плюсе – в годовых это около 4-5%, в абсолютном выражении около 3-4%. Портфель #3.1 из плюса вышел, потеря на утро составляет около 1-1,5%. Портфель #3 велся с 27 мая, #3.1 – c 29 декабря 2019 года. При этом мониторинг акций «Обуви России», продолжится. Они будут вписаны, видимо, в портфель #2, состоящий на 80-90% из облигаций.

Отказ от спекулятивных портфелей – констатация неэффективности подхода. Он не убыточен, он именно неэффективен. Более-менее очевидно, что можно поддерживать 10-15% годовых в спекулятивных портфелях. Периодически, доходности уходили к 20%. Проблема в нестабильности результата, которая будет преследовать спекуляции.

( Читать дальше )

Как вели себя ВДО в сравнении с долларом и акциями

- 11 марта 2020, 14:36

- |

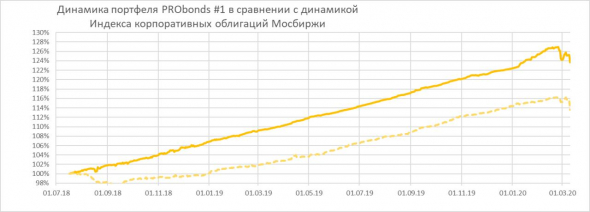

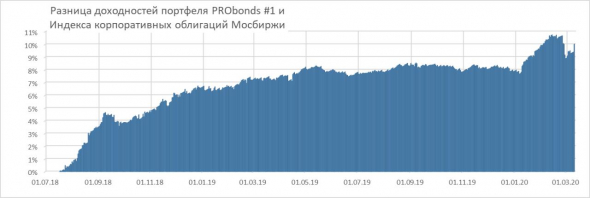

Еще немного в копилку портфеля ВДО. Для большего спокойствия, наверно. Сравнительная динамика портфеля PRObonds #1 с момента его появления в июле 2018 года с парой USD|RUB и индексом полной доходности российских акций (включает изменение стоимости акций и дивиденды). Портфель в выигрыше по цифрам и, тем более, по отношению доходности к просадке. Следим за кредитным качеством, это главное.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

О состоянии рынков и о состоянии портфеля высокодоходных облигаций PRObonds #1

- 11 марта 2020, 08:16

- |

Сначала о состоянии рынков. Вчерашняя сессия подтвердила предположение, что паника состоялась. По крайней мере, пот отношению к рублю. Она не выразилась в толпах у обменников, по образцу 2009 года. Она проявилась в истерических прогнозах ряда участников рынка, а здесь многие вчера называли смелые 90-100 р. за доллар. (это, на минуточку, на 30-40% выше нынешних уровней). Невзирая на предстоящее с 1 апреля увеличение добычи нефти со стороны Саудовской Аравии, вероятно, не будет обновлять минимумов и нефть. Рыночное ценообразование действует как опережающее, в него закладываются еще не совершившиеся, но уже запланированные факты. Потому в нефтяные минимумы уже включены страхи роста мировой добычи. Однако трясти будет и трясти будет точно. Особенно, вероятно, рынок акций.

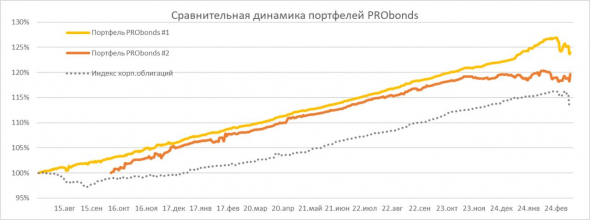

Что касается портфелей ВДО PRObonds #1 и #2 (смешанный), то они ожидаемо попали в просадку, на фоне падения рынка акций и облигаций. Однако падение оказалось даже ниже, нежели падение широкого рынка корпоративных облигаций.

( Читать дальше )

Позиции на неделю для трендовых портфелей PRObonds

- 10 марта 2020, 08:18

- |

Изменение одно — в индексе МосБиржи.

Изменение одно — в индексе МосБиржи.Трендовые портфели PRObonds #3 и экспериментальный #3.1 в соответствии с общим прогнозом (смотрите предыдущий пост) остаются, в основном, в прежних позициях. Разница в смене короткой позиции по индексу МосБиржи на длинную.

( Читать дальше )

Мнение о динамике рынков. Относительно спокойное

- 10 марта 2020, 07:42

- |

Мнение по рынкам сформулирую кратко. Глубина падение нефти, спровоцированная сокращением спроса на фоне коронавирусных запретов и разногласиями в ОПЕК+, стала неожиданной. Причем для всех. И, скорее всего, чрезмерной.

Мнение по рынкам сформулирую кратко. Глубина падение нефти, спровоцированная сокращением спроса на фоне коронавирусных запретов и разногласиями в ОПЕК+, стала неожиданной. Причем для всех. И, скорее всего, чрезмерной.- Считаю, что шок нефти, вероятно, завершен.

- Аналогично, завершился или завершается шок рубля.

- Будет ли расти рынок акций, как в России, так и в мировой – открытый вопрос. Но, скорее, да, чем нет.

- Кроме этого, продолжу играть против золота, палладия и пока остаюсь в длинной позиции по паре EUR|USD.

- Что касается рынка рублевых облигаций, включая высокодоходный сегмент, в котором мы активно работаем, просадка, конечно, сегодня будет. Не думаю, что она получит продолжение в последующие дни.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал