Андрей Хохрин

Про золото и евро

- 27 июля 2020, 07:45

- |

Глядя на биржевые графики, отмечаю две тенденции: рост драгметаллов и рост евро.

Глядя на биржевые графики, отмечаю две тенденции: рост драгметаллов и рост евро.

Рост золота и серебра пока проходит в относительной тишине. Чего не скажешь о росте пары EUR/USD. Параллельно в трандах роста остаются мировые рынки акций, но к этому мы привыкли, и их повышение тоже не сопровождается ажиотажем, окружающим единую валюту

В отношении золота я последние пару лет чаще ошибался. Не считал, что оно сможет однажды преодолеть максимум сентября 2011 года. Сегодня максимумы переписаны. И попытка делать прогнозы, скорее всего, вновь окажется ошибочной. Короткая позиция по золоту в портфеле PRObonds#2 сохраняется, но она пренебрежимо мала (2,5% от активов по цене продажи фьючерса). Так что с выводами торопиться не обязательно.

Что до евро, то положительное отношение инвестиционного сообщества к его росту – ставка на восстановление мировой экономики. Вопрос в своевременности такой ставки. С одной стороны, монетарные стимулы развитых стран хоть частично и растворились в фондовых рынках, дошли и до экономик. Кроме того, 2-3 месяца остановки не только производства, но и потребления создают сегодня активный потребительский спрос за счет отложенного эффекта. С другой, экономическое восстановление проходит вкупе с очень высоко оцененными фондовыми рынками, экстремально низкими доходностями облигаций и резко возросшими долгами государств и компаний.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

ЦБ снизил ставку до 4,25%. Кто рад?

- 26 июля 2020, 07:08

- |

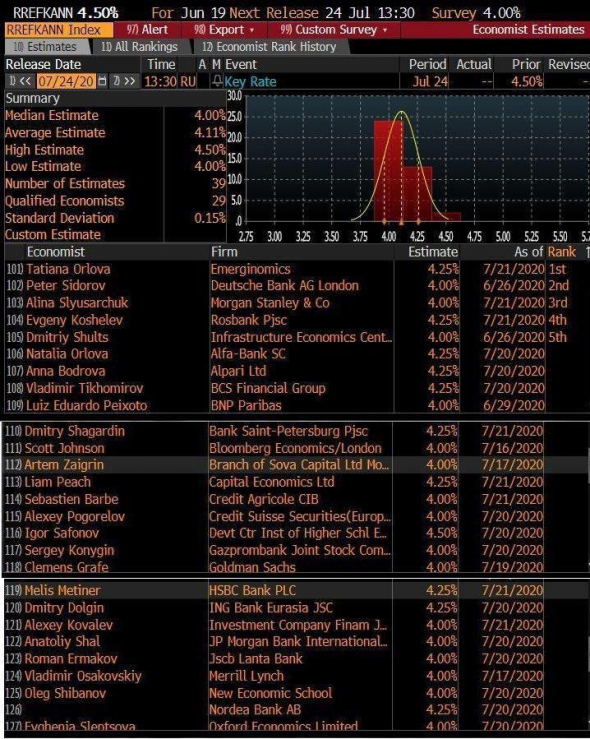

В пятницу Банк России понизил ставку до 4,25% (прежнее значение было установлено 19 мая, 4,5%). И подтвердил предположение, что рублевая ключевая ставка переходит в разряд реликтов.

В пятницу Банк России понизил ставку до 4,25% (прежнее значение было установлено 19 мая, 4,5%). И подтвердил предположение, что рублевая ключевая ставка переходит в разряд реликтов.Реакция рынка корпоративных облигаций нулевая (включая высокодоходный сегмент). А ОФЗ и вовсе снизились в цене, а не в доходности (длинные бумаги остались в доходностях 5,7-6%, спред со ставкой становится ели не тревожным, то заметным). Сколько не говори «халва», во рту слаще не станет. Если рынку не хватает денег, то смена ориентира стоимости этих денег самой стоимости не создает.

На другой чаше весов, в частности, ослабевший рубль и, вообще, риск для рубля, коль уж ключевая ставка вплотную приблизилась к инфляции (3,2% в июне). Банки тоже вряд ли благодарны. Снижение ключевой ставки толкает ставки депозитов вниз, но вкладчики голосуют против этого ногами.

( Читать дальше )

Ожидаемое, но по-прежнему запаздывающее снижение ключевой ставки

- 24 июля 2020, 07:34

- |

Консенсус экспертов об итогах сегодняшнего заседания Банка России – понижение ставки до 4,25-4,0% (сейчас 4,5%). По-моему, ЦБ будет плыть по течению. Так проще обосновать позицию, если впредь что-то пойдет не так.

Ставка все ближе к инфляции. Но и инфляция воспринимается обществом как перспективно низкая.

Все логично. Ждем сегодня -25-50 б.п. И это должно сказаться на облигационном рынке положительно. Майское 1%-ное понижение ставки не придало стимула в понижении доходностей облигаций (исключение – бумаги субъектов федерации).

Рынок акций тоже должен сделать шаг выше. Рубль? Не думаю, что после полуторамесячного ослабления он, на обновленной ставке, это ослабление ускорит.

Но это тактика. А я бы предложил оглянуться назад. Банк России (как и большинство регуляторов) раз за разом совершает запаздывающие действия. В 2014 году он стремительно повышал ставку вслед за обвалом рубля. Затем, когда экономика нуждалась в деньгах, а рубль и так ослаб вдвое, крайне медленно смягчал ДКП. Действия в период пандемического кризиса тоже не похожи на опережающие. Развивая скепсис, вернусь к тезису, что ставка приближается к инфляции, и это возможно, поскольку инфляция представляется низкой и в будущем. Так вот. Весь мир пребывает в обстановке низкой инфляции, параллельно с крупнейшим кризисом экономики. И это бы тоже ничего. Но дополняется обстановка долгом, который за три-четыре месяца вырос на 0,5 глобального ВВП, если не на единицу.

Избежать инфляционного ралли при таком положении вещей если и можно, то чудом. И Россия, волей-неволей, будет участвовать в общей тенденции обесценения денег.

В общем, тактически, снижение ключевой ставки будет понятным. Стратегически… Кто сейчас всерьез задумывается над стратегией.

Карта рынка облигаций рейтингов от" BBB+" до "A-": меняется не картина, а содержание

- 23 июля 2020, 17:00

- |

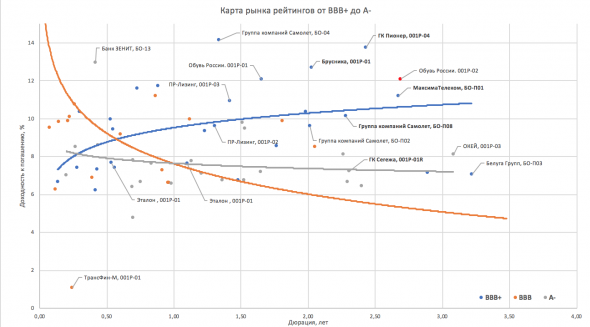

За шесть месяцев картина облигаций эмитентов с национальным рейтингом от BBB до A- в общем виде не преобразовалась, однако ее содержание претерпело значительные изменения.

Верхний правый угол (наибольшая дюрация, наибольшая доходность) за счет новых выпусков стал более наполненным. Второй выпуск “Обуви России” по-прежнему хорошо конкурирует с бумагами, которые были выпущены позже него.

Даунгрейды значительно преобразили “цвет” и наполнение карты. Из нее ушли выпуски “Гарант-Инвеста”, получившие даунгрейд до уровня BBB-, на рейтинг BBB перешли 15 выпусков Трасфин-М и добавились две эмиссии девелопера Эталон, получившего понижение с рейтинга А до ВВВ-. В некоторых волатильных выпусках одного и того же эмитента также сохраняется ощутимая разница в доходностях.

Вполне вероятен приход на рейтинги с BBB до A- новых имен, в том числе и более инвестиционно привлекательных — за счет рейтингования компаний и новых выпусков. Поэтому, ожидания от этого спектра рейтингов потенциально высоки.

Автор: Илья Григорьев

Boomin: С доходностью выше чем «два икса»: что такое ВДО на российском рынке?

- 23 июля 2020, 09:41

- |

Критерии ВДОВ первую очередь мы спросили о том, что участники рынка понимают под высокодоходными облигациями на российском рынке. Какие критерии для классификации облигаций как ВДО принимаются?

Ответы очень разные. Поэтому сначала приведем «прямую речь», а потом — нашу попытку систематизировать мнения.

Дмитрий Адамидов, основатель телеграм-сообщества о высокодоходных облигация angry bonds: «Я как человек, заставший времена, когда никаких ВДО не было, а были «мусорные» облигации, стараюсь в подобных дискуссиях не участвовать. По мне, любая облигация, дающая доходность к погашению в 2-3 раза больше, чем ОФЗ, и есть ВДО. Но коллеги из числа профучастников подходят к этому более основательно, так как им нужно сделать ребрендинг сектора и убрать термин «мусорные» из делового оборота. Поэтому я в данном вопрос всецело доверяю их мнению».

( Читать дальше )

Дивидендные и недивидендные акции российских компаний: разграничение между собой (Часть 1)

- 23 июля 2020, 09:19

- |

Выплата дивидендов компанией – действие, имеющее разные последствия для акций и финансов компании. С одной стороны, компания создает дополнительную доходность для своих инвесторов, стимулирует рост стоимости акций и создает дополнительный спрос на них. С другой стороны, из контура компании выводятся деньги, которые могли бы направиться на развитие бизнеса или поддержание оборотного капитала.

Поэтому при оценке компаний, выплачивающих дивиденды, и сравнении их с менее щедрыми конкурентами нужно оценить, насколько решение о выплате дивидендов отвечает целям компании: обеспечению роста акций и развития бизнеса. От этого зависит и то, насколько устойчиво компания будет приносить инвесторам доход.

В первой части анализа попробуем разграничить для себя дивидендные и недивидендные акции.

Разграничение между дивидендными и недивидендными компаниями

Большинство из компаний, акции которых размещены на Московской Бирже, платят дивиденды. Однако далеко не все из них можно назвать дивидендными: часть компаний тратят на выплату дивидендов не так много средств, а другие – предлагают невысокие дивидендные доходности по отношению к цене акции. Конкретных критериев для разграничения нет, поэтому есть смысл определить их, основываясь на сравнении.

( Читать дальше )

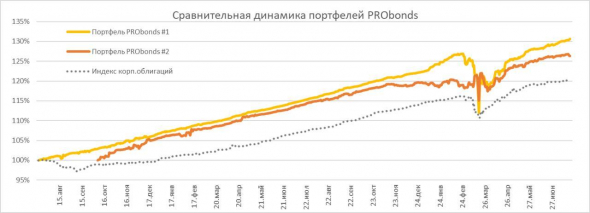

Обзор портфелей PRObonds. Время перемен

- 23 июля 2020, 07:08

- |

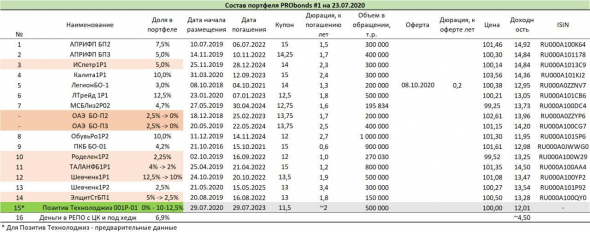

В портфелях серьезный пересмотр позиций. На следующей неделе (предварительно, 29 июля) будут куплены на размещении облигации АО «Позитив Технолоджиз». Эмитент имеет наиболее высокий рейтинг надежности среди позиций портфелей, по нашей внутренней оценке, доля бумаг «Позитива» в портфелях составит от 10 до 12,5%. Под сокращение подпадают облигации 2 и 3 выпусков «ОбъединенияАгроЭлита». Постепенно будут уменьшены доли «Талана», «Электрощита». В первом портфеле – первого выпуска АО им. Т.Г. Шевченко (доля была увеличена на весенней просадке). Также спустя какое-то время могут быть уменьшены доли в ЛК «Роделен» и «ИС петролеум».

( Читать дальше )

EUR/USD. "Стоп машина!"

- 22 июля 2020, 06:51

- |

EUR/USD, источник графика: profinance.ru

Новая масштабная и обобщающая усилия европейских стран программа стимулирования экономики ЕС (суммарный объем – 750 млрд евро, из которых 390 млрд будет предоставлено в форме грантов, а остальное — в виде кредитов) была объявлена вчера и отправила евро на новые высоты. Евро растет к доллару ровно 4 месяца. Правда рост начался с резкого падения. Март стал не только дном ослабления евро, но и пиком предыдущего укрепления. Но с 20-х чисел марта единая валюта укрепилась к доллару на 9 фигур, с 1,065 до 1,155.

Эксперты, в абсолютном большинстве, говорят о перспективах восстановления экономики ЕС и о следующих рубежах для пары. В качестве перспективных называются уровни 1,2-1,3 доллара за евро.

Но все будет как обычно. Или должно быть. Мощное 4-месячное ралли завершается уже потому, что в его продолжение верит основная масса участников рынка (чтобы убедиться в уверенности, просто полистайте заголовки последних аналитических заметок по рынку валют, в сети этого добра достаточно).

( Читать дальше )

PRObondsмонитор. Что происходит в высокодоходном сегментом облигаций?

- 21 июля 2020, 04:47

- |

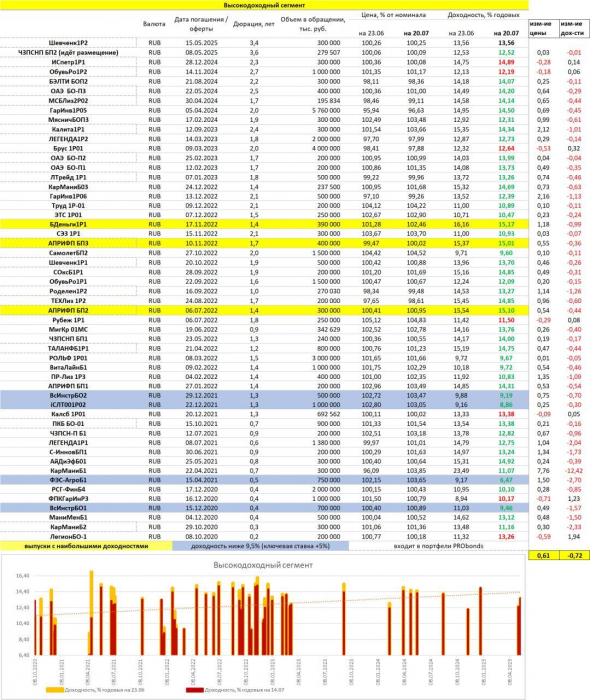

Происходит в нем опережающее снижение доходностей. И Банк России в предстоящую пятницу должен добавить энергии этой цепной реакции.

Средняя доходность к погашению в портфелях PRObonds все еще составляет около 13,5%, но для приведенной таблицы она уже опустилась до 12,6%.

Все заметнее расслоение доходностей. Явление закономерно. Риски сектора перестали восприниматься однородно. Пусть зомби-кейсы и единичны, но делают свое дело.

По-прежнему, практически, нет взаимосвязи межу дюрацией и доходностью. Инвесторы живут в простой парадигме: ближе погашение/оферта – выше риск дефолта. Не лишенная смысла логика.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Вкладчиков, которых не устраивает текущая депозитная доходность, становится потенциально больше

- 20 июля 2020, 18:22

- |

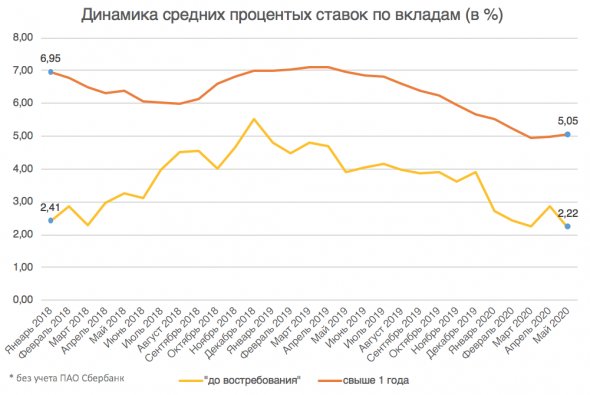

Часть из них готова пойти на фондовый рынок, если ставки по вкладам продолжат свое падение.

Источник: ЦБ РФ

По данным исследования, проведенного “Росгосстрах Банком” и НАФИ, около 30% россиян готовы забрать свои депозиты из банка, если снижение ставок по ним продолжится в будущем. Консервативны в этом отношении 36% опрошенных, которые не будут деньги изымать из финансовых учреждений.

Интересно и то, куда опрошенные планируют потратить средства, выведенные из депозитов. В такой ситуации в золото бы инвестировали 11% опрошенных, в облигации — 6%, и в недвижимость — 4% респондентов. Еще 12% искали бы другие более доходные инструменты финансирования.

Настроения весьма показательные, особенно оценивая высокую вероятность снижения как общего уровня ставок в экономике, так и ставок по депозитам. Последние уже дошли до своих минимальных уровней за последние полтора года. Ставки по долгосрочным вкладам и вовсе самые низкие, начиная с начала 2010-х, по вкладам “до востребования” — с уровня 2014 года.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал