Андрей Хохрин

Сделки в портфеле ВДО

- 31 октября 2025, 10:13

- |

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

- комментировать

- 4.4К

- Комментарии ( 0 )

АФК Система. Too big to fail?

- 31 октября 2025, 06:46

- |

Продолжаем публиковать краткие аналитические справки по, скажем так, неоднозначным эмитентам. По просьбам участников нашего чата t.me/ivolgavdo. Позавчера был Кокс. Сегодня — АФК Система.

Система побывала в нашем портфеле PRObonds ВДО, из-за высокой доходности ее облигаций относительно рейтинга AA-. Но не задержалась в нем.

Накопление убытка привело к отрицательному капиталу. Хотя коэффициент долг / EBITDA остался приемлемым. Продолжительный чистый убыток — вообще плохо. А когда он окончательно «съедает» собственные ресурсы компании — вдвойне.

При этом кредитный рейтинг всё ещё приличный, пусть и с негативным прогнозом. Читается как «too big to fail». В обстановке, когда денег перестает хватать на всех, возможны варианты.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 октября 2025 г.

- 30 октября 2025, 18:38

- |

Грядут дефолты: от каких облигаций нужно избавляться?

- 30 октября 2025, 17:41

- |

Какие облигации и при каких условиях «исключать» их из портфеля?

Инструкция для инвестора — когда же нажимать красную кнопку.

Интервью Андрея Хохрина на РБК.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

- комментировать

- 10.2К |

- Комментарии ( 8 )

Сделки в портфеле ВДО

- 30 октября 2025, 16:56

- |

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

Российско-Индийский форум «От Волги до Ганги. Диалог цивилизаций и интеграция рынков капитала» 5 ноября

- 30 октября 2025, 15:45

- |

Российско-Индийский форум «От Волги до Ганги. Диалог цивилизаций и интеграция рынков капитала»

Дата и место проведения: 5 ноября 2025 в 10:00. Москва, Зубовский бульвар, дом 4. Пресс-центр «Россия сегодня», Большой зал.

Это уникальная диалоговая площадка, где лидеры мнений, ключевые экономисты и регуляторы двух великих держав встречаются для выстраивания конкретных дорожных карт экономического и инвестиционного сотрудничества. В фокусе форума — практическая интеграция рынков капитала России и Индии, открывающая беспрецедентные возможности для бизнеса и инвесторов обеих стран.

Участники:

🔹государственный секретарь Союзного государства России и Беларуси Сергей ГЛАЗЬЕВ;

🔹директор Института экономических стратегий РАН (ИНЭС) Александр АГЕЕВ;

председатель форума, председатель совета директоров ГК «Газомоторные машины» Эдуард ГРЕКОВ;

🔹главный экономист ВЭБ.РФ Андрей КЛЕПАЧ;

🔹генеральный директор АКРА Владимир ГУСАКОВ;

🔹глава Бомбейской фондовой биржи (BSE) Сандарараман РАМАМУРТИ;

( Читать дальше )

Публичный портфель ВДО (31,6% за 12 мес). Задача контроля дефолтов усложняется

- 30 октября 2025, 06:57

- |

31,6% с конца октября 2024 по конец октября 2025. Это много. У Индекса ВДО Cbonds High Yield на том же отрезке только 20,25%. ОФЗ, для которых последние 12 месяцев были в целом отличными, дали 30,9% (Индекс RGBITR), но для ОФЗ такой результат – статистический выброс.

И с начала года дела неплохи, имеем 27,2%, или 32,8% годовых. Сентябрь и октябрь, правда, по 3% в месяц и близко не дали, но портфель продолжает приносить плюс и на очередной коррекции рынка облигаций.

Напомню, портфель PRObonds ВДО () не просто модельный, он публичный. Т. е. его сделки публикуются в открытом доступе до момента их совершения. При желании любой может их использовать и получить примерно тот же результат.

По сводному кредитному рейтингу, он у портфеля «A», это, конечно, не совсем ВДО. Но и неплохо. Снижение базового риска, если и сказалось на доходности негативно, то весьма ненавязчиво. Да, из-за обилия бумаг не третьего, а второго эшелона доходность к погашению не самая высокая, 24,4%.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 29 октября 2025 г.

- 29 октября 2025, 18:35

- |

Приемы управления активами

- 29 октября 2025, 14:02

- |

Выступление на Smart-Lab Conf 2025 Андрея Хохрина, основателя компании «Иволга Капитал». Делится своим опытом управления активами и раскрывает реальные принципы построения инвестиционных стратегий.

В видео подробно разбираются результаты портфелей компании — от высокодоходных облигаций (ВДО) до акций голубых фишек. Андрей показывает, почему дисциплина важнее интеллекта, как работает диверсификация, и почему стратегия постепенного входа в сделки даёт лучшие результаты, чем азарт.

Обсуждаются реальные цифры: как из 150 млн под управлением компания выросла до 1,5 млрд, как поддерживается доходность 17–18% годовых, и каким образом можно масштабировать портфели без излишнего риска.

Затрагиваются вопросы валютных операций, психологии инвестора, геополитических рисков и важности системного подхода.

Это видео — концентрат практических знаний для тех, кто хочет понять, как действительно управляются деньги на российском рынке.

📺 Rutube

📱 ВКонтакте

🌐 YouTube

( Читать дальше )

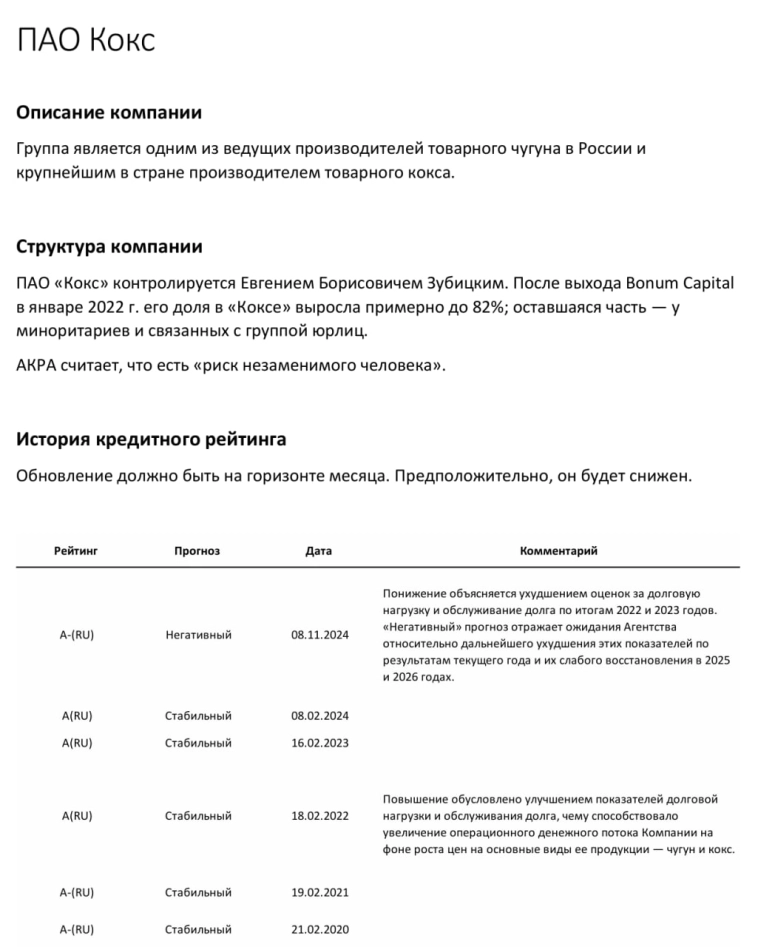

Почему мы не стали держать облигации Кокса - в справке Иволги

- 29 октября 2025, 06:50

- |

Отвечая на вопрос из нашего чата t.me/ivolgavdo, публикуем краткую аналитическую справку по ПАО Кокс.

Мы некоторое время назад добавили облигации этой компании в портфель и очень скоро от них избавились. Сработала та самая приведенная здесь справка. Капитал стремится к нулю, растет убыток, долг / EBITDA около 100 (!!!). Из плюсов разве что минимальная доля облигаций в долге, 2%.

Почему мы всё-таки купили бумаги Кокса? После помещения той или иной облигации в портфель аналитическая справка по ней делается 3-4 раза в год. Но Непосредственно перед покупкой мы не всегда делаем справку, чтобы сэкономить время. Покупка длится долго, так что даже явная ошибка большого урона не нанесет. Поэтому в портфеле и подержались некоторое время облигации Кокса, Системы и Вуш. Справки по двум последним тоже скоро запостим.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал