Блог им. Krojter |Неожиданная причина, почему ФРС может воздержаться от повышения ставок в этом году

- 15 апреля 2016, 05:03

- |

Deutsche Bank выдвинул интересный аргумент, почему Федрезерв может вовсе и не поднять процентные ставки в 2016 году. Напомним, что сам Фед пока прогнозирует двухкратное увеличение.

По мнению аналитиков, налицо не только экономические, но и политические причины. В ходе апрельского заседания монетарные изменения маловероятны из-за слабого роста американской экономики в первом квартале.

В июне руки Феда могут быть связаны по той же причине. Кроме того на июнь запланирован референдум в Великобритании касательно ее членства в Евросоюзе. Опасения относительно Brexit могут привнести турбулентность на мировые финансовые рынки.

Дальнейшие заседания регулятора совпадают с ключевыми событиями в политическом календаре США. На конец июля запланированы Национальные конвенции Демократов и Республиканцев. Заседание ФРС 20-21 сентября близко к президентским выборам в США, назначенным на 8 ноября. По этой же причине аналитики исключают монетарные изменения и в ходе ноябрьского мероприятия регулятора.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. Krojter |Фед путается в показаниях

- 14 апреля 2016, 05:56

- |

Ситуацию в экономике США нельзя назвать сверходнозначной, и мнения относительно ее будущего разнятся. Всю противоречивость прогнозов демонстрирует парадоксальная ситуация.

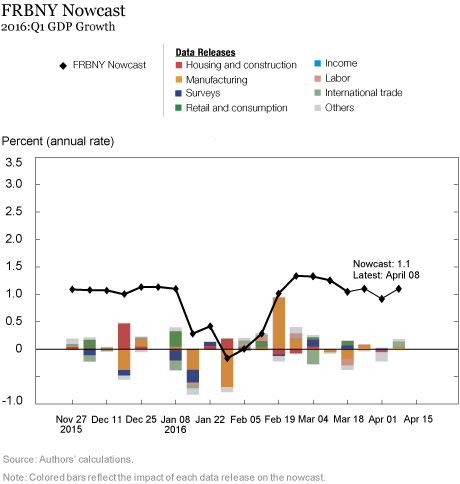

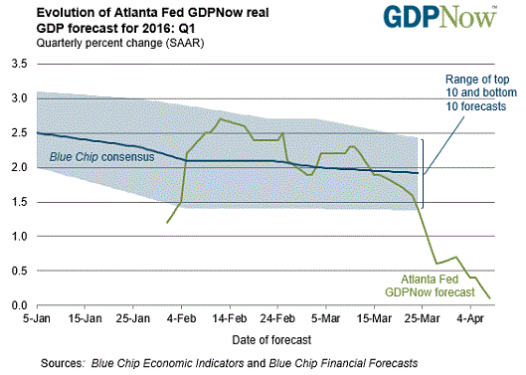

Недавно ФРБ Нью-Йорка вслед за коллегами из Атланты начал публиковать собственный прогноз по американской экономике. Сервис получил название FRBNY Nowcast. Теперь он будет конкурировать со знаменитым трекером экономики GDPNow от ФРБ Атланты.

Согласно оценке нового сервиса, в 1-м кв. ВВП США вырастет на 1,1%.

Результат от GDPNow выглядит менее оптимистичным: +0,1%. При этом консенсус от экономистов, полученный ранее, подразумевает рост около 1,9%.

( Читать дальше )

Блог им. Krojter |Два ключевых показателя по рынку труда США по версии Федрезерва

- 08 апреля 2016, 05:08

- |

Со времен кризиса 2008 года рынок труда США заметно улучшился. Однако, по мнению Комитета по операциям на открытом рынке (FOMC), идеальное состояние пока еще не достигнуто.

Для оценки ситуации и принятия решений FOMC использовал различные показатели. Речь шла и о динамике заработных плат, и об уровне участия американцев в рабочей силе и о многих других метриках.

Согласно опубликованным в среду минутам мартовского заседания ФРС, сейчас на передний план вышли два новых показателя. Речь идет обо все еще высоком уровне недобровольной частичной занятости и низком отношении занятых американцев к общему числу трудоспособного населения США в возрасте 25-54 года. Обе метрики заметно отклоняются от докризисных уровней и 30-летних средних.

Люди, работающие неполный день, но предпочетшие бы полную занятость, сейчас составляют 6,1 млн человек. Это меньше чем более 9 млн в сентябре 2010 года, но заметно превышает 4,2-4,7 млн в 2001-2007 годах.

( Читать дальше )

Блог им. Krojter |Возможные сюрпризы от ФРС или чего можно ждать от регулятора?

- 05 апреля 2016, 05:03

- |

В конце прошлого года произошло важное событие: Федрезерв увеличил процентные ставки – впервые с 2006 года. За этим последовала продолжительная пауза.

Пока регулятор настроен на медленный цикл монетарного ужесточения, предполагая два повышения ключевой ставки в этом году. Однако, учитывая неоднозначную ситуацию в экономике и финансовой системе, пока все не столь очевидно.

Рынки полны слухами о дальнейших перспективах кредитно-денежной политики в США. Вот некоторые из них:

— Отрицательные процентные ставки. Впрочем, учитывая не слишком удачный недавний опыт еврозоны и Японии, подобный шаг представляется не слишком интересным.

— Четкий прогноз Феда относительно грядущих монетарных шагов. Сделает политику ФРС менее гибкой и подверженной неожиданным шокам.

— Таргетирование номинального ВВП путем манипуляции со ставками.

— Таргетирование инфляции. Возможно увеличение целевого уровня по инфляции с текущих 2%, например, до 3% или 4%.

— Новый раунд QE или даже политика «денежного вертолета» (нечто более широкое, чем QE, предполагающее «печатание» и распределение денег по различным каналам).

Конечно, пока ситуация в экономике США относительно стабильна, и подобные меры кажутся маловероятными. Однако в случае изменения картины сюрпризов от Феда полностью исключать нельзя.

БКС Экспресс

Блог им. Krojter |Ключевой отчет по рынку труда США: На что обратить внимание инвестору?

- 01 апреля 2016, 12:52

- |

Сегодня в 15:30 мск будет опубликован ключевой отчет по рынку труда в США за март. Надо сказать, что релиз не просто важен, а очень важен. Вряд ли какой-либо еще блок макростатистики может вызвать столь существенные изменения на рынках различных активов, включая акции и облигации.

Значимость релиза усилилась в свете неопределенности дальнейших перспектив монетарной политики в США. Сильный отчет может приблизить ожидаемые сроки следующего увеличения ставок ФРС. Слабый – подтвердить оптимизм участников рынка, в целом ожидающих новый виток монетарного ужесточения лишь в конце года.

Отчет от BLS будет содержать в себе ряд моментов, на которые стоит обратить внимание инвестору.

• Темпы прироста числа рабочих мест. В феврале non-farm payrolls (число занятых вне с/х секторе) увеличились на достойные 242 тыс. В этом раз возможно охлаждение: аналитики в среднем ожидают рост на 205 тыс., это ниже среднего показателя за прошлый год – 229 тыс. Ранее Джанет Йеллен назвала прирост рабочих мест «солидным», однако, выразила обеспокоенность негативным влиянием «внешнего фона» на отдельные составляющие экономики США, в частности, горнодобывающий и промышленный сегменты. Примечательно, что ожидания аналитиков относительно мартовской цифры вполне соответствуют вышедшим в среду данным от ADP.

( Читать дальше )

Блог им. Krojter |ФРС выходит за рамки своего мандата. Wall Street в восторге

- 31 марта 2016, 05:31

- |

Во вторник Джанет Йеллен выступила в Экономическом клубе.

Глава ФРС была настроена вполне «по-голубиному», вызвав восторг среди инвесторов, напуганных недавними заявлениями ряда чиновников из Феда. Как результат, фондовый рынок США закрылся на максимумах этого года.

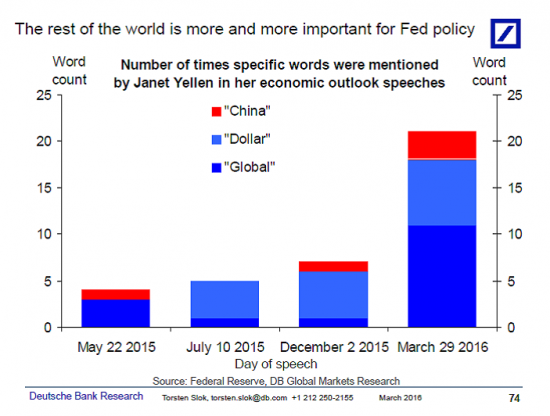

В своей речи Д.Йеллен подчеркнула необходимость осторожного подхода к повышению процентных ставок в США. Было сказано о глобальных рисках. Следует отметить, что за последний год глава регулятора все больше фокусируется на этой проблеме. На приведенной ниже диаграмме видно, что слова «Китай», «доллар», «глобальный» упоминаются в ключевых речах Йеллен все чаще.

В частности, главу ФРС беспокоит, насколько плавно будут протекать экономические изменения в Поднебесной с ее переходом от инвестиционной модели к потребительской, ведь от этого зависит и глобальная ситуация. Тем самым, Фед неформально отходит от мандата, согласно которому целями регулятора являются исключительно максимизация занятости и стабилизация инфляции в районе 2% таргета.

Как результат, участники рынка настроились на следующее повышение ключевой ставки не раньше осени (данные CME FedWatch). Подобная ситуация в текущих условиях воспринимается в качестве благоприятной для фондовых активов.

БКС Экспресс

Блог им. Krojter |RBC Capital: Фед обладает почти всем необходимым для подъема ставок

- 24 марта 2016, 05:18

- |

Одной из ключевых тем последних месяцев являются дальнейшие перспективы монетарной политики в США.

Напомним, что в декабре ФРС увеличила процентные ставки – впервые с 2006 года. По данным сегмента производных инструментов на fed funds rate, участники рынка с вероятностью выше 50% (55%) ожидаю повышение ключевой ставки в июле.

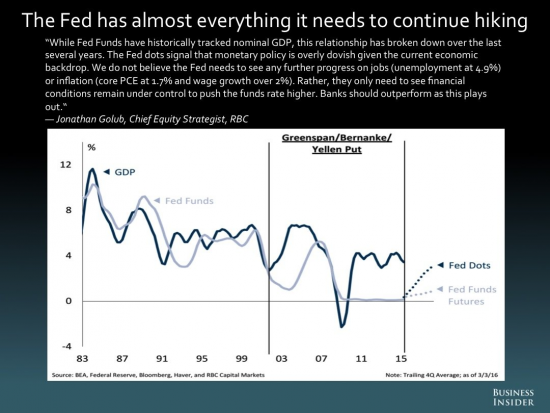

По мнению главного стратега по акциям RBC Capital, хотя ранее fed funds rate сильно зависела от номинального ВВП США, в последние годы эта взаимосвязь нарушилась. Учитывая текущие условия, политика Федрезерва на данный момент кажется эксперту слишком мягкой.

Согласно оценкам RBC Capital, американскому ЦБ не следует ждать дальнейшего прогресса на рынке труда (безработицы ниже 4,9%) или в сфере инфляции (core PCE свыше 1,7% и роста заработных плат свыше 2%). Необходимо лишь, чтобы финансовые условия были под контролем.

В подобных условиях лучше рынка себя будет чувствовать банковский сектор.

БКС Экспресс

Блог им. Krojter |Решение ФРС: Объяснение на одном графике

- 18 марта 2016, 05:06

- |

В среду произошло важное событие: были опубликованы итоги заседания ЦБ США.

Как и ожидалось, процентные ставки пока остались без изменений. Кроме того, риторика и прогнозы Феда носили достаточно «голубиный» характер. Конечно, рынок труда, а также некоторое улучшение инфляционной ситуации в США внушает определенный оптимизм. Однако есть и проблемы. Безусловно, инфляция в Америке все еще низка, а глобальные риски настораживают.

Кроме того, есть еще один не столь известный фактор. Речь идет о падении ожиданий рынка относительно темпов роста ВВП США на 2016 год. Сейчас эксперты прогнозируют прирост около 2%. В середине прошлого года ожидания приближались к +3%. В случае, если Фед напугает инвесторов, ситуация на рынках может ухудшиться подобно распродажам начала года после увеличения ставок в декабре.

БКС Экспресс

Блог им. Krojter |Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 16 марта 2016, 12:28

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США не столь однозначны.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что в 21:00 будут также представлены цифровые прогнозы Федрезерва относительно экономики и процентных ставок, а в 21:30 состоится пресс-конференция Джанет Йеллен.

— Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски финансовой системы и низкая инфляция пока еще давят на ФРС.

— Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в прошлом октябре. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

( Читать дальше )

Блог им. Krojter |Bank of America: Сюрпризов от Феда полностью исключать нельзя

- 15 марта 2016, 05:12

- |

На этой неделе состоится важное событие – заседание ФРС. Согласно консенсусу аналитиков, на этот раз изменений в процентных ставках не предвидится. Однако важна риторика, которая позволить оценить перспективы монетарной политики в США.

Следует отметить, что, как правило, регулятор стремиться заранее подготовить рынки к любым переменам. Это позволяет избежать резких колебаний активов. Впрочем, подобная тактика не сработала в декабре, когда впервые за много лет были подняты ставки, ведь начало года стало худшим для американского фондового рынка чуть ли не за всю историю.

В свете грядущих событий команда стратегов из Bank of America предположила, что настало время для использования нового подхода. Согласно наблюдениям экспертов, ФРС не повышает ставки, пока рынок не заложит как минимум 60%-ю вероятность подобному событию. Это идет в противоречие с желанием регулятора, чтобы каждое заседание было «живым», давая возможность для своевременных монетарных изменений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс