SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. JediMik |Задачка из 1972 года про Наше Восприятие Вероятностей

- 20 августа 2023, 11:10

- |

Задачка из 1972 года про Наше Восприятие Вероятностей

Город обслуживается двумя больницами.

В большей по размеру каждый день рождается 45 детей, а в малой 15.

Как известно, по статистике мальчиков и девочек рождается 50/50, но бывают дни, когда мальчиков более 60%, чем девочек.

Вот эти «необычные дни» записывали в каждой больнице в течении года.

Вопрос: в какой больнице таких дней насчитали больше?

Интересно будет посмотреть, как ответят люди на нашем форуме :)

правильный ответ в видео про задачки,

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. JediMik |Задачки Про Наши Решения из 1970х. Как мы оцениваем вероятности

- 12 августа 2023, 17:23

- |

Если вы знакомы с трудами А.Тверски, Д.Канемана..., то задачки будут вам скорее развлечением для мозга.

Я сделал видео про несколько экспериментов, которые связаны общей темой: Как люди оценивают вероятность неопределенного события? (на бирже м с таким регулярно сталкиваемся, хе-хе)

0:45 Эвристики, Упрощения, Стереотипы 2:38 Априорная Вероятность

4:38 Задачка Про Больницу 6:46 Задачка с шарами в корзине

8:30 Ошибка в оценке Шанса. Ошибка Игрока 10:51 Задачка о Связаных Событиях

Так же по теме: «Возможно ли переубедить родственников фактами?»

Я сделал видео про несколько экспериментов, которые связаны общей темой: Как люди оценивают вероятность неопределенного события? (на бирже м с таким регулярно сталкиваемся, хе-хе)

0:45 Эвристики, Упрощения, Стереотипы 2:38 Априорная Вероятность

4:38 Задачка Про Больницу 6:46 Задачка с шарами в корзине

8:30 Ошибка в оценке Шанса. Ошибка Игрока 10:51 Задачка о Связаных Событиях

Так же по теме: «Возможно ли переубедить родственников фактами?»

Блог им. JediMik |Инвестор, ты заметишь, когда твоя склонность к риску вырастет?

- 21 февраля 2022, 21:13

- |

Сегодня был трудный день для многих и я напомню:

самые большие ошибки совершаются именно в кризисные моменты.

Каждое лишнее телодвижение — это дополнительный риск (+ комиссию спишут за него)

Источник ошибок — мы сами и больше всего их можно натворить не из-за попытки заработать больше, а из-за желания «выйти в ноль»-«вернуть своё»- и тому подобное… (на эту тему есть много прикольных экспериментов в книге «Новая поведенческая экономика» Талера)

Будущего не знает никто, выше риски — больше желания уйти от них, не удивительно, что продавцов становится больше, а покупателей меньше.

И не надо называть диверсификацией покупку 10 разных компаний с ММВБ, это это один рынок, одна страна и на 60% зависимость от цен на базовые товары и даже хуже, на сырьевые.

Склонность к риску растёт не в успешные дни, не когда у вас +50% за день. Будьте настороже в моменты, когда

«Сейчас такой шанс закупиться дёшево» или подобное: «Моя акция просела на 50%, усреднюсь, пожалуй»

( Читать дальше )

самые большие ошибки совершаются именно в кризисные моменты.

Каждое лишнее телодвижение — это дополнительный риск (+ комиссию спишут за него)

Источник ошибок — мы сами и больше всего их можно натворить не из-за попытки заработать больше, а из-за желания «выйти в ноль»-«вернуть своё»- и тому подобное… (на эту тему есть много прикольных экспериментов в книге «Новая поведенческая экономика» Талера)

Будущего не знает никто, выше риски — больше желания уйти от них, не удивительно, что продавцов становится больше, а покупателей меньше.

И не надо называть диверсификацией покупку 10 разных компаний с ММВБ, это это один рынок, одна страна и на 60% зависимость от цен на базовые товары и даже хуже, на сырьевые.

Склонность к риску растёт не в успешные дни, не когда у вас +50% за день. Будьте настороже в моменты, когда

«Сейчас такой шанс закупиться дёшево» или подобное: «Моя акция просела на 50%, усреднюсь, пожалуй»

( Читать дальше )

Блог им. JediMik |Транзакционная полезность - всегда против инвестора, но делает его счастливым

- 12 октября 2021, 18:54

- |

Транзакционная полезность — это про то чувство, когда ты продал «дорого», но цена ещё не ушла выше на 30% от твоей цены продажи.

или такое: ряд неудачных сделок выбивает из колеи и следующие сделки не просто «неудачные» — они идиотские. знакомо? надеюсь, что нет.:)

ТП = норм цена — цена сделки

если продали дороже, чем ваша «норма», то почувствуете радость «удачной сделки», если наоборот, то будет негатив.

Причем, исследования показали, что(кратко опишу суть) если вы с $100 выиграли $10, то ваша радость будет меньше, чем негатив от проигрыша $10. От следующих $10 выигрыша позитива будет ещё меньше, а вот от потери следующих $10 (для того, у кого осталось $90), негатив будет усиливаться.

и ещё такое:

человек, проигравший $10 будет намного сильнее стремиться «выйти в ноль», чем заработать.

что скажете?

и ещё обращаю ваше внимание на то, как позитив или негатив от сделки будет влиять на последующие решения.

у меня есть отдельный раздел в оглавлении «Поведенческая экономика», но я очень рекомендую обратиться к первоисточникам — книгам и лекциям Тверски, Канемана, Талера и других. Чаще всего, они довольно доступны и вникнуть в концепции не сложно (с нашим-то опытом, ха-ха).

или такое: ряд неудачных сделок выбивает из колеи и следующие сделки не просто «неудачные» — они идиотские. знакомо? надеюсь, что нет.:)

ТП = норм цена — цена сделки

если продали дороже, чем ваша «норма», то почувствуете радость «удачной сделки», если наоборот, то будет негатив.

Причем, исследования показали, что(кратко опишу суть) если вы с $100 выиграли $10, то ваша радость будет меньше, чем негатив от проигрыша $10. От следующих $10 выигрыша позитива будет ещё меньше, а вот от потери следующих $10 (для того, у кого осталось $90), негатив будет усиливаться.

и ещё такое:

человек, проигравший $10 будет намного сильнее стремиться «выйти в ноль», чем заработать.

что скажете?

и ещё обращаю ваше внимание на то, как позитив или негатив от сделки будет влиять на последующие решения.

у меня есть отдельный раздел в оглавлении «Поведенческая экономика», но я очень рекомендую обратиться к первоисточникам — книгам и лекциям Тверски, Канемана, Талера и других. Чаще всего, они довольно доступны и вникнуть в концепции не сложно (с нашим-то опытом, ха-ха).

Блог им. JediMik |Опрос. На ваше решение о закрытии позиции влияет цена открытия этой позиции?

- 22 июля 2021, 13:07

- |

Опрос. На ваше решение о закрытии позиции влияет цена открытия этой позиции?

Но иная ситуация, когда я осознаю, что поступаю нелепо, но ничего с собой поделать не могу.

Решать о покупке акции на основании того, по какой цене я продал её в последний раз? — мне кажется, это ужасно глупо.

Блог им. JediMik |Основа поведенческой экономики. Опросы

- 14 апреля 2021, 11:43

- |

У нас в инженерии есть два типа ошибок: систематические и случайные. Если в работах произошёл сбой, моя первая задача: понять какого типа ошибка вызвала этот сбой.

Поведенческая экономика стала наукой после того, как подтвердилось эмпирически:

Некоторые ошибки людей в принятии решений носят именно систематический характер. Значит, можно попробовать вычислить поправку и дальше пытаться с ней работать.

Второй ключевой момент: Предположительно малозначительные факторы, влияющие на наше поведение. На ПМФ раньше и внимание не обращали или думали, что ПМФ можно пренебречь, что они вызывают отклонения в поведении одинаково в обе стороны.

Оказалось, что нет и учитывать ПМФ становится выгодным, ведь людей много, а их решения — это огромные суммы.

Самое интересно, смотреть на такие исследования, смотреть на себя со стороны. В smart-lab я размещал опросы, вы можете поучаствовать, посмотреть результаты и вынести из них пользу.

( Читать дальше )

Поведенческая экономика стала наукой после того, как подтвердилось эмпирически:

Некоторые ошибки людей в принятии решений носят именно систематический характер. Значит, можно попробовать вычислить поправку и дальше пытаться с ней работать.

Второй ключевой момент: Предположительно малозначительные факторы, влияющие на наше поведение. На ПМФ раньше и внимание не обращали или думали, что ПМФ можно пренебречь, что они вызывают отклонения в поведении одинаково в обе стороны.

Оказалось, что нет и учитывать ПМФ становится выгодным, ведь людей много, а их решения — это огромные суммы.

Самое интересно, смотреть на такие исследования, смотреть на себя со стороны. В smart-lab я размещал опросы, вы можете поучаствовать, посмотреть результаты и вынести из них пользу.

( Читать дальше )

Блог им. JediMik |Психология интрадея на "очевидном" росте. Поведение трейдеров

- 27 января 2021, 14:17

- |

Вторую неделю на СПБ дичка-дичка: разные компании делают «планки» (как сказали б сидельцы ММВБ), потом корректируются, потом снова +20% (как вчера и сегодня BBBY)

Мои наблюдения: если сидишь в бумаге давно, то взять от роста по-максимуму шансов больше. Если зашёл на новости в «чужую» бумагу, то чаще хватаешь 5% в такой рост и уходишь довольный. Психология? — Поведение людей, отвечу я.

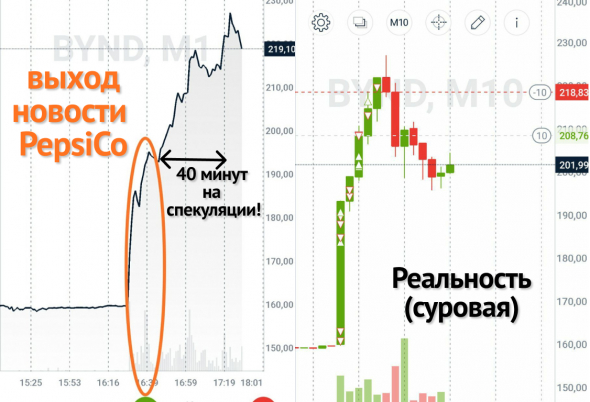

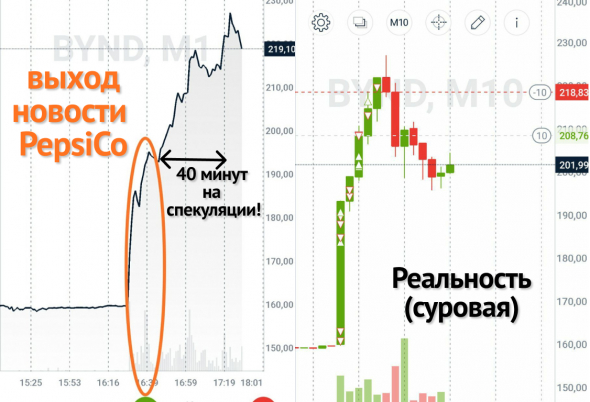

Вчерашний случай с BYND показателен. Я отметил оранжевым момент, когда вышла новость о совместном предприятии Beyond Meat и PepsiCo. На спекуляции было 30 минут, но я был чем-то занят… Я отмечу важное: рынок переваривает такие новости не сразу. Такие — это я про невозможность оценить в цифрах событие, увидеть его долгосрочные последствия...

Возвращаюсь к началу: на поступки трейдера влияет

Мои наблюдения: если сидишь в бумаге давно, то взять от роста по-максимуму шансов больше. Если зашёл на новости в «чужую» бумагу, то чаще хватаешь 5% в такой рост и уходишь довольный. Психология? — Поведение людей, отвечу я.

Вчерашний случай с BYND показателен. Я отметил оранжевым момент, когда вышла новость о совместном предприятии Beyond Meat и PepsiCo. На спекуляции было 30 минут, но я был чем-то занят… Я отмечу важное: рынок переваривает такие новости не сразу. Такие — это я про невозможность оценить в цифрах событие, увидеть его долгосрочные последствия...

Возвращаюсь к началу: на поступки трейдера влияет

- внутри он или снаружи (с акцией на руках/постоянно следит или зашёл на новости);

- история предыдущих сделок

Блог им. JediMik |Опрос-тест. Средняя цена закрытия - ₽175 в течении месяца, какие цены более вероятны в ближайшие дни?

- 09 января 2021, 11:59

- |

Опрос-тест. Средняя цена закрытия - ₽175 в течении месяца, какие цены более вероятны в ближайшие дни?

ничего считать не надо, попробуйте ответить интуитивно,

результат будет полезен всем нам.

Блог им. JediMik |Поведенческая экономика для инвестора -3. "Ошибка хандсайта"

- 25 июня 2020, 21:01

- |

давно не писал про Поведенческую экономику для инвесторов, и вот опять:

(напомню, наука изучает поведение людей — экономических агентов, она на стыке психологии, экономики, Теории игр и др).

Как поможет трейдеру/инвестору знание о «эффекте владения», «невозвратных издержках», «ошибке хандсайта».

Вывод: бесполезное это занятие и, даже, опасное. Надо знать про эту особенность нашего мозга и нашей психологии и не обманывать себя. Лучше всего разбирать решения, поступки, действия. Пусть это будут ошибки и неудачи, но это будет иметь смысл.

( Читать дальше )

(напомню, наука изучает поведение людей — экономических агентов, она на стыке психологии, экономики, Теории игр и др).

Как поможет трейдеру/инвестору знание о «эффекте владения», «невозвратных издержках», «ошибке хандсайта».

Ошибка хайндсайта — это склонность воспринимать события, которые уже произошли, или факты, которые уже были установлены, как очевидные и предсказуемые...По-нашему, это "аналитик задним числом". Есть инвест идея, но она неочевидна, смутна, да и рынок, будто не видит её. А когда увидел, только и остается говорить: «Я так и знал!». На самом деле, было много идей и был определенный новостной фон. Я не рискнул — не получил прибыль — и кому какое дело знал или не знал?

Вывод: бесполезное это занятие и, даже, опасное. Надо знать про эту особенность нашего мозга и нашей психологии и не обманывать себя. Лучше всего разбирать решения, поступки, действия. Пусть это будут ошибки и неудачи, но это будет иметь смысл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс