Блог им. Demonchikkiev |Фокус Рынка 01.05.2017

- 01 мая 2017, 10:39

- |

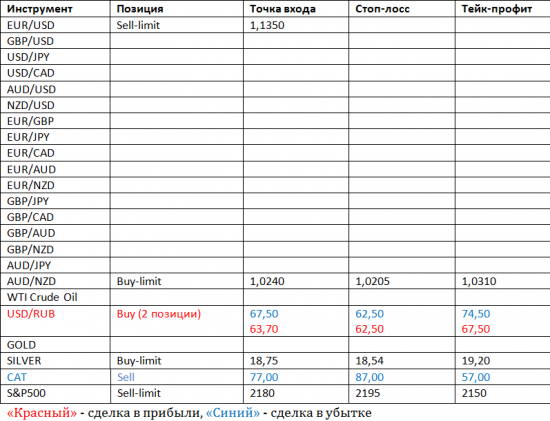

— Основная повестка дня: официальный выходной день в Китае и странах Евросоюза;

— Ожидается публикация данных США: личные доходы/расходы, индекс деловой активности и выступление главы Минфина Мнучина;

— ЦБ РФ снизил процентную ставку до 9,25%;

— Индекс производственной активности PMI в Китае упал с 51,8 до 51,2;

— Индекс активности PMI в непроизводственной сфере Китая упал с 55,1 до 54,0;

— 49% шотландцев против референдума о независимости, 34% — за, 17% — не определились;

— Количество активных буровых установок в США выросло с 688 до 697 единиц;

— NAB: до июня пара USD/JPY вырастет до 114, до декабря — 118;

— Рост ВВП США замедлился до +0,7%;

— Объем ВВП Канады за февраль не изменился (0%);

— Danske Bank: ЕЦБ может изменить параметры денежно-кредитной политики уже в июне 2017 года;

— Квартальная прибыль Chevron превзошла ожидания аналитиков;

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. Demonchikkiev |ЦБ РФ использует силу рубля в своих целях

- 30 марта 2017, 11:34

- |

В прошлый раз, говоря о российском рубле, мы обсуждали сложившуюся ситуацию, которая создается вокруг соотношения двух биполярных сил – рубля и инфляции. Ведущий регулятор этих факторов ЦБ РФ столкнулся с ситуацией, когда процентная ставка стала инструментом, который влияет или на успешное положение тех, кто подвластен влиянию инфляции, или на успешное положение тех, кто является экспортоориентируемым производителем и тем самым формирует внешний торговый баланс России. Сейчас ЦБ РФ столкнулся с выбором: снижать процентную ставку для улучшения положения частного сектора и роста экспортной выручки нефтяников и металлургов или оставлять текущую процентную ставку, что улучшит перспективы со снижением уровня инфляции. Назвать этот процесс заслугой ЦБ РФ затруднительно, ведь это проявление стагфляции, когда потребление не способствует росту производства. Но мы забываем о еще одном важном ключевом факторе – международных резервах России, которые, в связи с укреплением рубля и программой Минфина по выкупу валюты, стали демонстрировать свое умеренное восстановление.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка 20.03.2017

- 20 марта 2017, 09:02

- |

— Ключевая повестка дня: выступление Трампа и протоколы РБА;

— Чистая прибыль Adobe выросла на +57%;

— Общее число буровых установок в США выросло на 21 единицу;

— Представитель ФРС Кашкари: текущие экономические условия не оправдывают повышения ставок;

— Apple (AAPL) откроет еще 2 центра исследований и разработок в Китае;

— Путин призвал не спешить со снижением процентной ставки ЦБ РФ;

— Deutsche Bank: руководство Банка Англии может еще сильнее разойтись во мнение по изменению процентной ставки;

— Morgan Stanley открыл покупку по паре GBP/NZD с целью — 1,8700;

— Настроение потребителей в Новой Зеландии ухудшилось.

График дня

Динамика количества нефтяных буровых установок в США от Baker Hughes

Блог им. Demonchikkiev |Современная парадигма инфляции и рубля

- 24 февраля 2017, 10:59

- |

Многие считают, что снижение уровня индекса потребительских цен в России – это ключевой фундаментальный фактор укрепления российского рубля, и они будут правы, но отчасти. Про текущий курс российской валюты можно смело сказать – она укрепляется и становится лидером на валютном рынке мира, но вопрос состоит в том, сколько времени отведено рублю быть такой валютой? Причина для изменения в будущем такой тенденции – это и есть новая парадигма взаимоотношения инфляции и рубля.

На текущий момент уровень инфляции в России снизился до +5% (г/г), что выше ожидания аналитиков (+5,1 + 5,4%). Кроме того, данный уровень инфляции ниже показателей 2013-2014 годов, когда первой волны девальвации рубля еще не было.

Рис.1. Динамика ИПЦ России.

В данном вопросе не все так гладко, как хотелось бы видеть. Суть в том, что снижение уровня инфляции – это положительный эффект для национальной экономики, но ее рост не наблюдается. Более того, ЦБ РФ потерял ориентир на то, что реальные блага будут увеличиваться не при снижении уровня инфляции, а при росте уровня объема экономики страны. Сейчас же экономика России переживает стагфляцию, поскольку объемы ВВП демонстрируют снижение, притом, что рост инфляции продолжает демонстрировать солидные значения.

( Читать дальше )

Блог им. Demonchikkiev |USD/RUB стоит покупать

- 26 января 2017, 17:36

- |

2017 год начался, Дональд Трамп – официально назначен на пост нового президента США, что может изменить общую тенденцию на валютном рынке. В большинстве случаев участники рынков прогнозируют укрепление курса доллара за счет агрессивного темпа повышения процентных ставок ФРС.

Рубль также остается не в сторонке и получает свои дополнительные «дивиденды» с победы Трампа. Именно его считают тем человеком, который может снизить уровень протекционизма на российскую экономику со стороны стран ЕС и самого США. Данный факт можно считать причиной для возможного роста положительного сальдо платежного баланса. Но, с другой стороны, укрепление курса доллара – это шанс для «быков» по паре доллар/рубль.

Сейчас цены находятся вблизи отметки 60,00. Большую часть времени цена находится ниже этой отметки, что дает «психологическую пятерку» в начале котировок. Но, если взглянуть на консенсус-прогноз по рублю на протяжении 2017 года, то эксперты ожидают цену около 65,00. Возьмем обычное статистическое уравнение, в котором мы имеем текущую цену – 60, среднюю в 2017 году – 65, а значит, верхним диапазоном может быть отметка – 70.

( Читать дальше )

Блог им. Demonchikkiev |Укрепление рубля в ближайшем квартале под давлением

- 02 декабря 2016, 14:39

- |

Последнее время динамика российского рубля находится в нейтральном положении. Общая тенденция рынка валют развивающихся экономик нисходящая, но российский рубль чувствует себя достаточно крепко. В первом квартале 2017 года у рубля остаются те же риски – это денежно-кредитная политика ЦБ РФ, которой придется снижать процентную ставку, и рынок нефти. Корреляция между «черным золотом» и рублем снижается, но причиной этого является вовсе не снижение доли дохода в госбюджете от экспорта энергоресурсов, а керри-трейд. Учитывая рост доходности трежерис и других облигаций, есть повод ожидать снижение влияния керри-трейда на курс рубля, что в свою очередь, может стать причиной его постепенного снижения в следующем году.

Учитывая все это, можно полагать то, что в ближайшее время главные риски и негативные факторы для российской валюты появятся именно под влиянием внешних рынков. Как мы полагаем, рынок казначейских облигаций станет главным системным риском для дальнейшего укрепления российского рубля. К примеру, если полгода назад дивергенция между трежерис и ОФЗ равнялась примерно 7%, то сейчас она составляет уже 6% и данный курс снижения может продолжаться. Стоит понимать и то, что те же американские инвесторы и другие иностранные игроки, покупая ОФЗ имеют определенные затраты, которые могут быть связанны с комиссиями и транзакциями на внешние рынки, что забирает с их текущих 6% прибыли около процента-двух.

( Читать дальше )

Блог им. Demonchikkiev |Рост рубля. Кто будет платить по счетам?

- 04 октября 2016, 14:27

- |

Курс российского рубля в последнее время продолжает укрепление. Месячное движение составляет почти 5-процентный рост. Впервые за долгое время, цена по инструменту EUR/RUB ниже отметки 70,00. Все это положительные стороны для российской экономики, ведь к ней возвращается доверие не только отечественных потребителей, но и международных институциональных инвесторов. Вопрос, лишь в одном: какие будут последствия такого восходящего ралли? Положительные? Или возможно это несет в себе будущую угрозу?

Рис. 1. Динамика валютной пары USD/RUB (4Н)

Первый риск, который растет прямо пропорционально курсу рубля – это внешний государственный долг. Согласно данным, в IV квартале 2016 года России требуется выплатить 26 млрд. долларов различных задолженностей. Это выплата долга в иностранной валюте. А значит, чем выше укрепляется курс рубля, тем дороже этот долг будет не как для правительства России, как для налогоплательщиков. ЦБ РФ получит выгоду имея выгоду в разнице курса, но эта выгода будет производиться за счет разницы в виде убытка для иной стороны (внутренних инвесторов, которые покупали рубль, или простых потребителей, которые несли в обменники доллары).

( Читать дальше )

Блог им. Demonchikkiev |Керри-трейд, или как рост рубля убивает экономику России?!

- 04 октября 2016, 13:09

- |

Курс рубля укрепляется и обновляет свои локальные максимумы. Россия проигрывает валютные войны. И это главный риск восстановления экономики. Причиной всему керри-трейд. Чем он опасен?

Что ожидать от Путина и ЦБ РФ? Чем хороший пример Великобритании и фунта. Brexit в марте 2017 года. Вы не ждали, а он начнется...

О главных вещах внутри видео.

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 16 сентября 2016, 11:05

- |

Вчерашние данные по розничным продажам США вышли в негативном ключе. Это последний фактор, который говорит в пользу сохранения текущих уровней процентной ставки ФРС. Заседание же Банка Англии сюрпризов не преподнесло. Единственное – это повышение экономических прогнозов (ВВП, ИПЦ). С корпоративных новостей можно отметить подтверждение покупки компанией Bayer Monsanto за 66 млрд. долларов.

Сегодня ожидаем публикацию данных по инфляции США. Также не забываем о заседание ЦБ РФ и его решение по процентной ставки, которая может быть понижена. Остальных ключевых данных в повестке дня не ожидается. По позициям добавляем отложку на покупку по серебру. После вчерашних данных США, драгоценные металлы могут возобновить свой рост. Общая динамика финансовых рынков нейтральная.

Блог им. Demonchikkiev |Мягкая денежно-кредитная политика и её обратный эффект

- 31 августа 2016, 15:03

- |

Одним из последних Центральных Банков, который пошел на снижение процентной ставки и стимулирование монетарной политики, стал Банк Англии. Как результат, мы видим курс британской валюты против американского доллара не ниже области 1,28-1,30, а наоборот, выше, что выступает сомнительным результатом действий регулятора.

К дополнению можно вспомнить решения остальных Центральных Банков в течение 2016 года, которые проводят мягкую денежно-кредитную политику, но на снижение курса национальной валюты это не влияет.

Чтобы далеко не идти, можно привести пример вокруг ЦБ РФ и курса российского рубля. 10 июня 2016 года банковским регулятором России было принято решение по снижению процентной ставки на 50 базисных пунктов. На тот момент курс валютной пары USD/RUB был 64,90. Сейчас котировки данного валютного инструмента равны былому курсу. Кроме того, после этого решения мы наблюдали «медвежье» ралли до 62 фигуры.

Свежим примером служит как раз решение Банка Англии снизить процентную ставку на 25 базисных пункта и увеличить программу количественного смягчения. Ранее курс валютной пары GBP/USD составлял 1,3300. На текущий момент пара находится на одну фигуру ниже, но все равно результат такого радикального решения британского регулятора выглядит как минимум сомнительно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс