Блог им. AnatoliyPoluboyarinov |Саратовский НПЗ вернулся к раскрытию

- 29 августа 2023, 11:28

- |

Саратовский НПЗ отчитался за полугодие. Год назад закрылись и не выплатили дивиденд по политике, должно было быть около 2780 руб. на акцию (можно было взять прибыль за 2021 год, исходя из СЧА на Федресурсе).

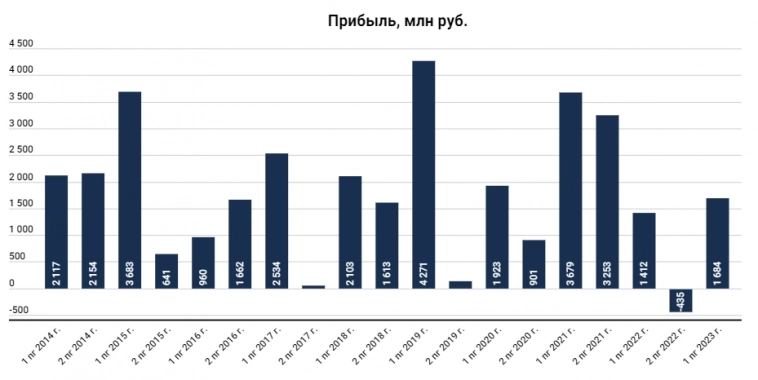

Динамика по полугодиям:

2-ое полугодие 2022 года взял исходя из дивиденда в 391,5 руб., предполагая, что он был выплачен по див. политике. Див политика — 10% от чистой прибыли.

Обычно ремонт был в 4-ом квартале и, соответственно, в 4-ом квартале 2021 года. Но его тогда перенесли на начало 2022 года, виден эффект в низкой прибыли в 2022 году.

Прибыль 1-ого полугодия 2023 года примерно на уровне 2020 года, где дивиденд составил 1133 руб. на акцию (7,5% доходность к текущим), но там было посредственное 2-ое. Здесь надо смотреть глубже, но даже если будет 2-ое полугодие на уровне 1-ого — это будет 1350 руб. на акцию (9% доходность к текущим).

Опять таки могу какие-то нюансы отношения НПЗ с материнской компанией, которая им дает нефть могу не до конца понимать.

Текущие 15 тыс. рублях за преф — это кажется дорого, учитывая, что акция стоила столько же, когда маячил див в 2780 руб. Что думаете, господа?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Mozgovik |Дивиденды по уставу: Саратовский НПЗ

- 06 мая 2022, 16:54

- |

Продолжаем погружаться в мир третьего эшелона. На прошлой неделе писал про дивиденды МГТС. На этой поразмышляю над дивидендными перспективами в Саратовском НПЗ.

Дисклеймер

Компании с 3-им уровнем листинга — это компании в которых практически нет ликвидности. Для многих из них 1 млн рублей объемов торгов в день — это норма. Поэтому выбирать такие компании необходимо крайне осмотрительно, потому что рисков зависнуть в них намного больше. Вдобавок часто можно встретить схемы вывода денег из компании в обход малочисленного количества миноритариев. Или делистинг с выкупом по низкой цене.

Какие преимущества в таких компаниях? Во-первых большинство из них соответствуют критерию “дешево”, в них нет иностранных держателей, поэтому волатильность бывает редко-но метко. Метко — это когда наступает какое-то событие, после которого “дешевизна” превращается в нормальную оценку. На рынке подобных компаний с одной стороны большинство, а с другой стороны, компаний, где есть какая-то видимая недооценка единицы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс