Блог компании Иволга Капитал | Первичный рынок ВДО в октябре 2023 (5,5 млрд р. со средним первым купоном 17,2%). Снижение кредитного качества и условия дефолтного домино

- 07 ноября 2023, 06:55

- |

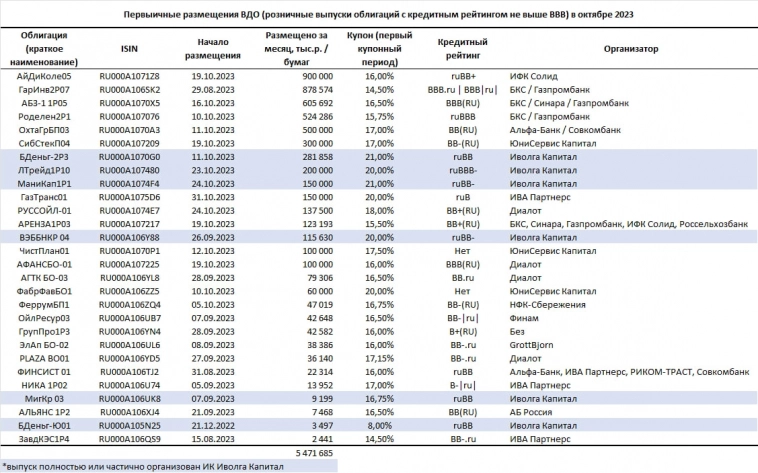

Сумма первичных размещений высокодоходных облигаций (бумаги с кредитным рейтингом не выше BBB) – 5,5 млрд р. в октябре. -1,4 млрд р. к сентябрю. В целом, в норме. Но ноябрь за нижний предел нормы может выйти.

Однако 47 млрд р. (~500 млн долл.), накопленные за 10 месяцев 2023 года, уже тянут на рекорд. В 2021 году (строгой статистики мы не вели), по примерным прикидкам, ВДО разместилось на сумму 40-50 млрд р.

Средний купон. Точнее, средний первый купон. Он в октябре составил 17,2%. В сентябре был 16,8%, в августе 15,5%, в июле 14,8%. Повышение месяц от месяца.

Эмитенты и организаторы идут на ухищрения: ступенчатые ставки, оферты, допвыпуски по цене выше номинала при подходящей конъюнктуре. Поэтому реальная стоимость заимствований для эмитентов растет умереннее.

Впрочем, и такой рост сказывается на качестве. Повышение купонных ставок говорит не только о том, что компании готовы занимать дороже, но и о том, что занимают компании более низкого кредитного уровня. Так, если в июле и августе средний рейтинг нового выпуска ВДО был около BB, то в сентябре и октябре – В+ и ВВ- соответственно. Дорогие деньги не могут сказываться на кредитном процессе положительно.

Поскольку по цене денег ноябрь проиграет октябрю (в ноябре ключевая ставка 15%, в октябре была 13%), тренды на ухудшение качества и уменьшение суммы заимствований должны остаться в силе.

С возможным эффектом дефолтного домино в какой-то момент. В какой и какого масштаба – увидим. Условия, чтобы риск стал менее умозрительным, созданы.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Петр, раньше было просто выгоднее)

и был момент, когда ставки облигационного рынка уже скакнули, а кредитные еще нет. но он прошел