Блог компании Иволга Капитал | Российские акции продолжают проигрывать, буквально, всему

- 06 февраля 2023, 07:27

- |

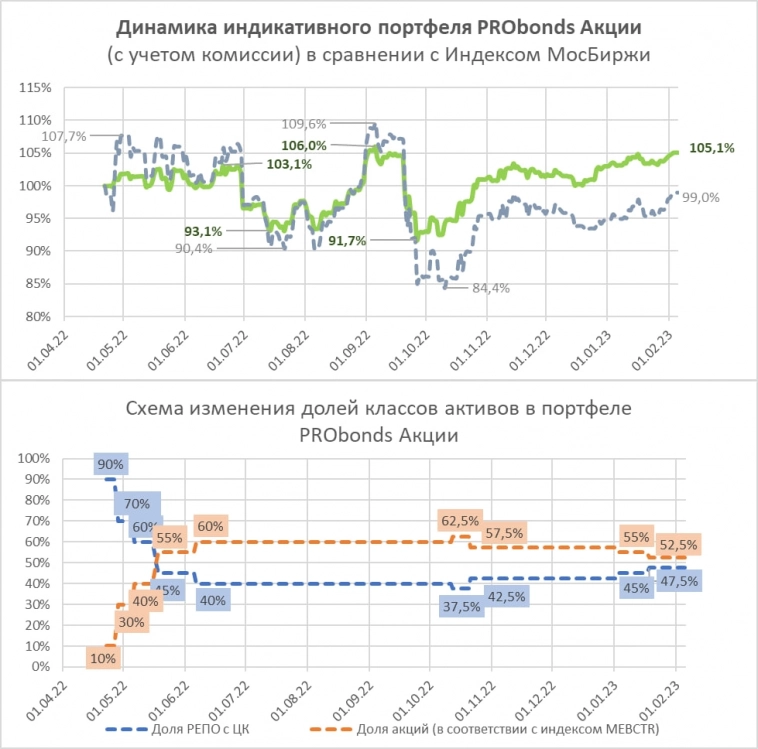

Результат портфеля PRObonds Акции – 5,1% за 9,5 месяцев. Или 6,4% годовых. Комиссионные учтены. Уберем НДФЛ, получим около 5,6%. Даже не депозит. Хотя и от явного провала портфель отодвигается. Впрочем, сегодняшний день, если взглянуть на доллар и нефть, картину должен подпортить.

Вообще, наш рынок заметно не трясло с сентября. Долго, учитывая обстоятельства. Так что осторожно ставлю на красное. Структура портфеля, где совокупная доля акций в январе сократилась на 5%, к такому сценарию готова.

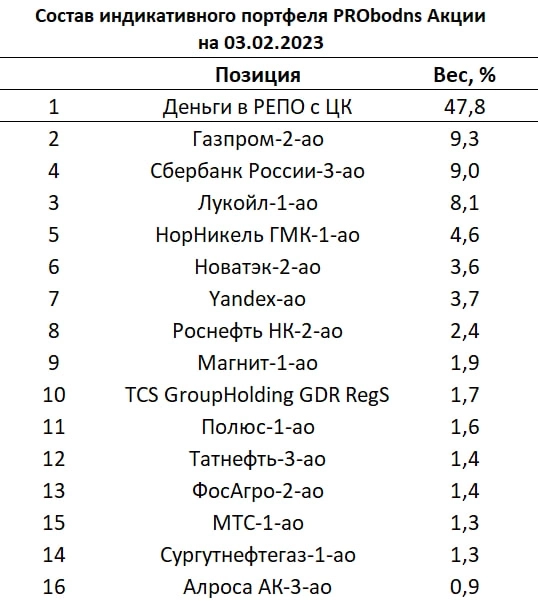

Про деньги. На них сейчас приходится почти половина активов портфеля, ~48%. Они неизменно размещаются в однодневных сделках РЕПО с ЦК, которые последний месяц дают не щедрые 7-7,2% с учетом реинвестирования дохода. При ключевой ставке 7,5% хотелось бы побольше. И всё равно, в общем результате деньги до сих пор имеют больший вклад, чем акции (см.график).

Иными словами, российские акции, даже с учетом дивидендов, даже купленные вблизи многолетнего дна, всё равно продолжают и продолжают проигрывать в конкуренции даже самым консервативным инструментам.

Как обычно, остается наблюдать и вести счет.

_____________________________________________

Индикативный портфель PRObonds Акции — смешанный портфель, состоящий из отечественных акций и сделок РЕПО с ЦК. Для отражения динамики акций используется Индекс МосБиржи голубых фишек полной доходности «брутто» (MEBCTR), для денежной части – индекс однодневных сделок РЕПО с ЦК (MOEXREPO) с учетом реинвестирования однодневной доходности. Цена сделок с акциями — средняя цен закрытия индекса MEBCTR на предыдущей и текущей сессии. Транзакционные издержки вычитаются из результата и составляют 1% годовых от средних активов портфеля.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Сбер и золотнички хорошо натянули ждунов краха.

Ждём Газпром и панику всепропальщикофф

А у той же Роснефти карт-бланш и по лицензиям, и по качеству месторождений, и по диверсификации бизнеса (потому что, в первую очередь, есть ресурс!)

Можно подробнее, как вы размещаете в сделках репо?