Блог компании Иволга Капитал | ОФЗ оторвались от денег

- 13 января 2023, 07:31

- |

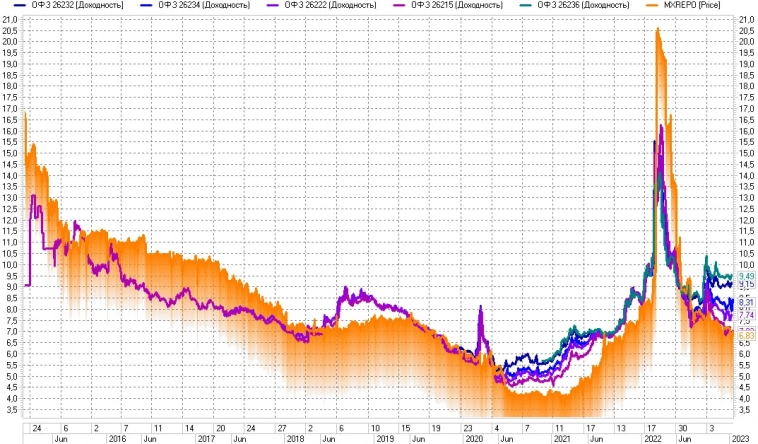

На графике динамика доходностей 6 инструментов:

• Индекса MOEXRRPO, это однодневная ставка размещения свободных денег,

• ОФЗ 26215, погашение 16.08.2023,

• ОФЗ 26222, погашение 16.10.2024,

• ОФЗ 26234, погашение 16.07.2025,

• ОФЗ 26232, погашение 06.10.2027,

• ОФЗ 26236, погашение 17.05.2028.

Завершение прошлого и первые дни нынешнего года – спокойное время на нашем фондовом рынке, и для облигаций, и для акций. Как проявление умиротворения даже стали появляться комментарии, что ЦБ даже может снизить ключевую ставку (сейчас она 7,5%).

Но кое-что что меня беспокоит (помимо макроэкономических показателей и политических перспектив). Смотрим ☝️ на график доходностей ОФЗ и денежного рынка (доходность однодневных сделок РЕПО с ЦК). Денежный рынок заметно подешевел, он дает сейчас менее 7% годовых, заметный дисконт к ключевой ставке. Та же доходность и у коротких ОФЗ. А вот всё, что длиннее года до даты погашения, намертво зафиксировалось на весьма высоких уровнях доходностей, причем отчетливо видим: длиннее бумага – выше доходность.

Ситуация не то, чтобы типична. Обычно доходности разных по срокам погашения ОФЗ ближе друг к другу. Зато есть на графике пример, когда они расползались аналогично сегодняшнему дню (хотя сегодняшнее расползание рекордно). Это середина 2020 года. Тогда же при беспрецедентно низкой ключевой ставке (4,25%) ОФЗ стали всё больше от нее отрываться. Что привело к долгому падению котировок облигаций, а год спустя отправило в глубокую коррекцию акции.

Аналогия с сегодняшним днем показательная. И тогда, и сейчас ситуацию можно трактовать как, в целом, избыток денег, который локализован исключительно в сверхнадежном инструментарии, а дальше, не до более длинных, не до менее качественных бумаг ликвидность не доходят.

Не думаю, что Банк России, наблюдая эту картину, пойдет на снижение ключевой ставки. Проблему снабжения экономики деньгами оно в подобной обстановке не решает. Хотя Минфин занимает много и дорого, потому не будем исключать «сложных решений». Но в любом случае нынешнее распределения доходностей ОФЗ и их премия к стоимости денег говорит нам, что у облигационного рынка сейчас больше рисков, чем возможностей. У рынка акций, вероятно, тоже.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

вот так рынок оценивает надёжность эмитентов, уже 2 года пишу об этом — о десакрализации ОФЗ.

доходность длинных выше коротких

а здесь просто надо наладить добычу ресурсов и продажу

а прибыль более менее по честному распределять.

и инфляция здесь не нужна