Блог компании Иволга Капитал | Почему первичка ВДО скоро начнет заканчиваться?

- 23 ноября 2022, 07:39

- |

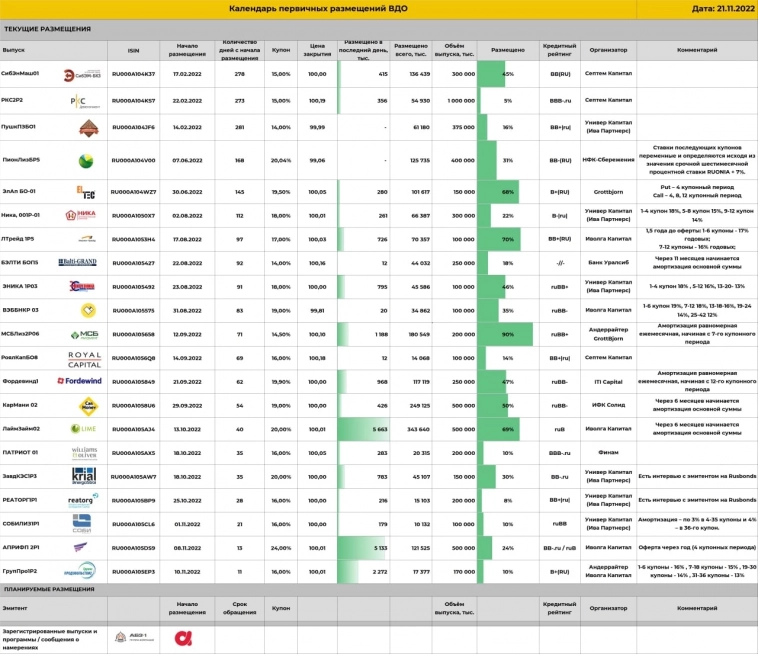

Список первички ВДО поставил рекорд длины. 21 выпуск в процессе размещения.

Но этот рекорд ненадолго. Думаю, весьма скоро, вопрос месяца, список заметно укоротится.

Почему? Взглянем на его структуру. С одной стороны – утомительная вереница начатых и забуксовавших размещений. С другой – 0 новых анонсов (предположения без параметров выпуска не в счет). Новому взяться неоткуда: сомнительные успехи тех, кто уже вышел на биржу, демотивируют следующих. Нет нового предложения, будет сокращаться старое. И это факт №1, результирующий.

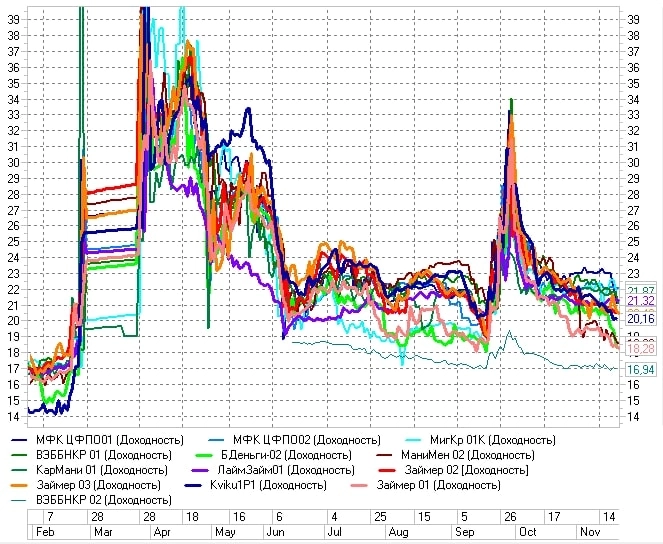

Факт №2 в восстановлении цен и снижении доходностей высокодоходных облигаций. Оба показателя заставляют наш портфель PRObonds ВДО уверенно идти вверх. Доходности ВДО в большинстве опустились ниже «домобилизационных» (на иллюстрации – динамика облигационных доходностей МФО), и это симптоматично.

Важная причина выталкивания цен ВДО вверх и доходностей вниз – состояние денежного рынка. Оно же факт №3. Стоимость денег снижается, причем как тренд. Последняя ставка однодневного размещения денег, по индексу MOEXREPO, 7,21%. Жду, что в такой ситуации Банк России 16 декабря снизит ключевую ставку, пусть даже только до 7,25% (сейчас она 7,5%).

Получаем типичную для рынка комбинацию: страхов и апатии еще много, а предложения и продаж уже мало. Почти всегда она разрешается движением рынка вверх. В нашем случае – вымыванием бумаг из списка первичных размещений. Не нужно думать, что, воодушевившись наблюдениями, набегут новые эмитенты и выпуски. Выход на размещение – история длиной не в месяц и не в два.

Так что в декабре, полагаю, всё более-менее интересное с первичного рынка уйдет, путем естественной покупки. Первым наверно закончится Лизинг-Трейд, он почти размещен. Затем – троица микрофинансовых выпусков: МФК Лайм-Займ, МФК КарМани, МФК Фордевинд. Дальше будет проще и быстрее.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 25 ноября 2022, 12:07

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал