Блог компании Иволга Капитал | Результаты и тактика облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность - 11,5%)

- 06 октября 2021, 07:31

- |

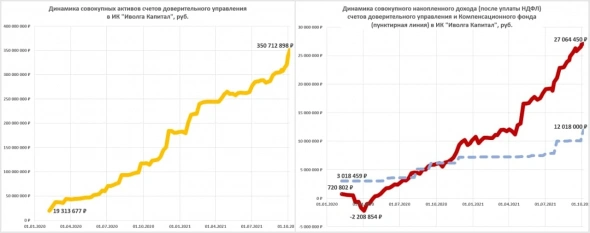

Сумма активов частных инвесторов под управлением ИК «Иволга Капитал» за неделю значительно увеличилась, до 350 с 321 млн.р. (+29 млн.р.). Накопленный клиентами доход за последние 7 дней вырос до 27,1 с 26,6 млн.р. (+0,5 млн.р.). Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) мы нарастили на очередной 1 млн.р., до 12 млн.р. (3,4% от активов).

Оценка годовых доходностей клиентских счетов немного снизилась, в соответствии с слабым облигационным рынком. Для счетов, которые управляются не менее года и за это время не имели значительных дозаводов или выводов средств, она составила в среднем 11,5% годовых после уплаты НДФЛ годовых (до уплаты НДФЛ – 13,2%), все комиссии учтены.

Наибольшую среднюю долю в портфелях ДУ (более 5% от активов) занимают следующие позиции:

o Облигации Займер

o Облигации АПРИ Флай Плэнинг

o Облигации ГК Страна Девелопмент

o Облигации Маныч-Агро

o Облигации ВЭББАНКИР

o Облигации АйДиЭф/МаниМен

o Облигации Лизинг-Трейд

o Облигации Агрофирма-племзавод Победа

o Свободные деньги (размещаются в РЕПО с ЦК под ~6,6% годовых)

Всего в портфели ДУ входят 18 разных выпусков облигаций. На сегодня все входящие в портфели ДУ выпуски облигаций организованы ИК «Иволга Капитал».

Минимальный порог инвестирования в доверительное управление – 2 млн.р. Совокупная комиссия за управления – 1% от активов в год. Услуга доступна только для квалифицированных инвесторов.

О тактике операций. Ситуация на рынке облигаций, который продолжает погружение, беспокоит. Однако на портфелях ДУ происходящее почти не сказывается, доходности остаются стабильными и в среднем выше доходности, к примеру, индекса ВДО Cbonds-CBI RU High Yield. Отчасти это происходит за счет арбитража между рядом выпусков облигаций. Кроме того, на сегодня в портфелях денежная подушка превышает 10%, что выступает естественным демпфером снижения облигационных цен.

С интересом наблюдаем за динамикой котировок газа и акций Газпрома. В них возможно открытие коротких фьючерсных позиций. Рисковать желания нет, поэтому пока режим наблюдения.

Падение индексов рублевых облигаций, что государственных, что корпоративных, приближает нас к замене более коротких бумаг на более длинные, это касается операций на вторичных торгах. Замену еще не проводим, чтобы не противостоять главенствующему нисходящему тренду. Новые выпуски облигаций, которые будут добавляться в портфели на первичных размещениях, скорее всего, будут иметь доходности не ниже 13-13,5% (ближайшее — размещение облигаций ГК «Калита», ruB+, YTM 13,64%). Также не планируем покупать бумаги длиннее 3, максимум, 4 лет до погашения. Дабы компенсировать возможное дальнейшее падение облигационного рынка и подъем инфляции.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал