Блог компании Иволга Капитал | PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Ключевая ставка как спусковой крючок

- 23 сентября 2021, 07:59

- |

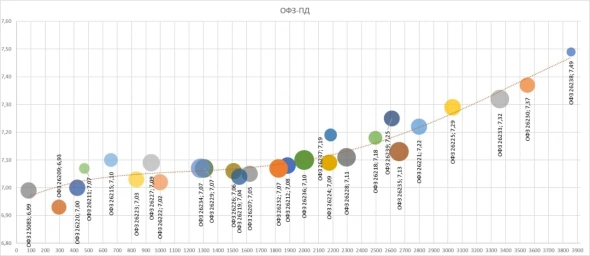

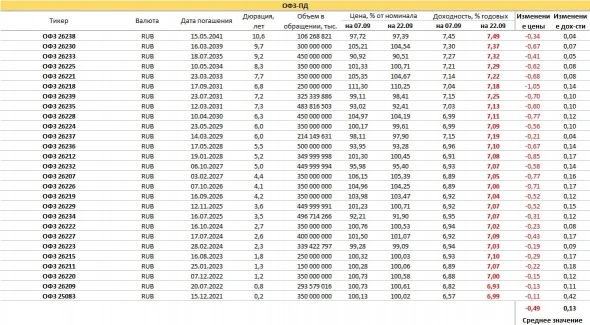

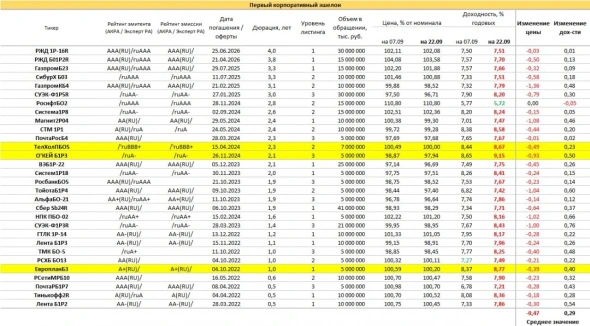

В нескольких словах о широком рынке отечественных облигаций. С момента предыдущего среза 2 недели назад котировки ОФЗ и корпоративных бумаг упали в среднем на 0,4-0,5%, облигации российских регионов потеряли около четверти процента.

С одной стороны, повод для падения нашелся идеальный – очередное повышение ключевой ставки (10 сентября – с 6,5% до 6,75%). С другой, реакция рынка, который и так перманентно падает где 2/3, а где и почти полтора года, видится чрезмерной. Дума, такая она и есть. В течение второй половины июля и в августе в облигациях был отскок, ключевая ставка отправила рынок на уровни ± предыдущего дна.

Покупать облигации сегодня мало кому хочется, и эта апатия – неплохой сигнал к остановке новой волны снижения облигационных котировок.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 23 сентября 2021, 08:24

- 23 сентября 2021, 09:27

- 23 сентября 2021, 09:18

- 23 сентября 2021, 09:28

- 23 сентября 2021, 10:11

- 23 сентября 2021, 12:54

- 23 сентября 2021, 15:14

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал