Блог компании Иволга Капитал | Облигации Максима Телеком. Когда что-то пошло не так

- 26 мая 2022, 08:25

- |

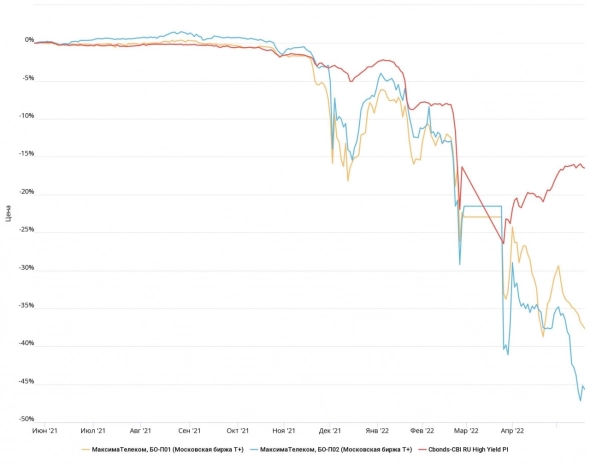

Динамика цен облигаций Максимы Телеком в сравнении с динамикой ценового индекса Cbonds Hight Yield

Облигации Максимы Телеком сейчас являются одними из самых доходных на российском рынке, и точно самыми доходными в рейтинговом сегменте BBB.

Мы выделяем три основные причины снижения цен: ухудшение финансового состояния компании, неопределённость будущих проектов и потенциальные проблемы с рефинансированием текущего долга

Ещё в декабре 2021 года АКРА понизило рейтинг компании с BBB+(RU) со «стабильным» прогнозом до BBB(RU) изменив прогноз на «негативный». Среди причин агентство указывало то, что сценарий по снижению долговой нагрузки за счёт продажи доли в ООО «МТ-Технологии» реализовался лишь частично. В 2021 году компания продала долю в дочерней компании ООО «МТ-Технологии» (рекламный сегмент бизнеса), получив 2 125 млн. рублей. Вопреки ожиданиям агентства компания не воспользовалась возможностью выкупить по колл-опциону второй выпуск облигаций на сумму 2,5 млрд руб. «По факту порядка 40% суммы, полученной от продажи доли, было направлено на выплату дивидендов, остальная часть — на инвестиции в развитие бизнеса, финансирование оборотного капитала, а 500 млн руб. были направлены на погашение кредитов и займов.» Подобные действия по мнению агентства значительно повлияют на уровень долговой нагрузки: «В результате на конец 2021 года отношение скорректированного общего долга к FFO до фиксированных платежей, по оценкам АКРА, превысит 5,0x (против прогноза менее 3,5x), что соответствует высокой долговой нагрузке»

Публикация консолидированной отчётности подтвердила опасения рейтингового агентства.

Основные финансовые результаты группы:

• Выручка 8.8 млрд. (-16.6%)

• Финансовые расходы -0.688 млрд. (+4%)

• Убыток за период от продолжающийся деятельности -1.245 млрд. (+117%)

• Прибыль после налогообложения за период от прекращённой деятельности (за счёт продажи доли в ООО «МТ-Технологии») 1.840 млрд.

• Долг 5.615 млрд (-12%)

• EBITDA 0.62 млрд.

• EBITDA/Проценты к уплате 0.9

• Долг/ EBITDA 9

Из МСФО мы видим, что без рекламного бизнеса (ООО «МТ-Технологии») компания генерирует убытки и нет уверенности, что оставшиеся сегменты бизнеса смогут стать достаточно прибыльными в среднесрочной перспективе.

При этом обязательства компании практически полностью представлены 2 облигационными займами на 3 и 2.5 млрд. руб. Помимо облигационных выпусков у компании есть открытые кредитные линии в Промсвязьбанке, но нет уверенности, что компания сможет рефинансировать облигационные займы через банк в случае, если рыночные условия не позволят рефинансироваться через новый выпуск облигаций. Ближайшая пут оферта по выпуску на 3 млрд. будет в июле 2023 года.

Одной из причин такого значительного снижения цены некоторыми наблюдателями назывался выход институциональных инвесторов. Хоть сколько-то значимые суммы на 31.03.2022 находились у фонда БКС «Облигации повышенной доходности МСП» 9.4 млн. руб. и фонда «Тинькофф Облигации» 10.2 млн. На текущий момент Фонд Тинькова действительно продал все бумаги эмитента, а БКС продолжает держать. При этом с нашей точки зрения продажи фонда Тинькова не могли значимо повлиять на цены, т. к. объём позиции незначительный в сравнении с оборотами, которые прошли в бумаге.

Перспективы компании

Из-за особенностей бюджетного цикла компаний с государственным участием, которые являются основными заказчиками группы, объём проектов, реализуемых во второй половине года, а соответственно и выручки, существенно превышает объём за первую половину года.

Если посмотреть на заключённые гос. контракты в 2022 году мы видим только один контракт с Московским Метрополитеном на 66,4 млн. руб. В тоже время за 2021 было заключённых контрактов на 7.6 млрд. руб., а к маю 2021 года заключённых контрактов было на 1.4 млрд. руб.

На данный момент не ясно, как компания будет работать без рекламного бизнеса, не известен список будущих проектов компании, а также возможность компании рефинансировать свои обязательства. Все эти факторы создают высокий уровень неопределённости в отношении способности компании продолжать деятельность в долгосрочной перспективе, что не без основания оказывает давление на стоимость бумаг эмитента.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Пара обзоров про Максиму недавно было, точнее, 1, просто с продолжением.