Блог компании Иволга Капитал | PRObondsмонитор. Высокодоходные облигации (ВДО) тоже подкосило продажами

- 10 июня 2021, 06:36

- |

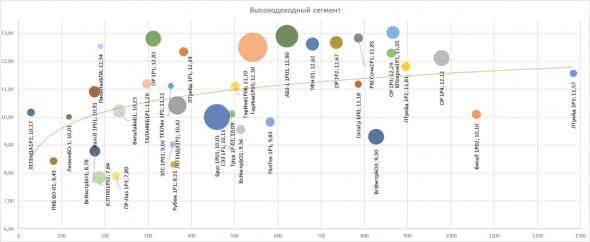

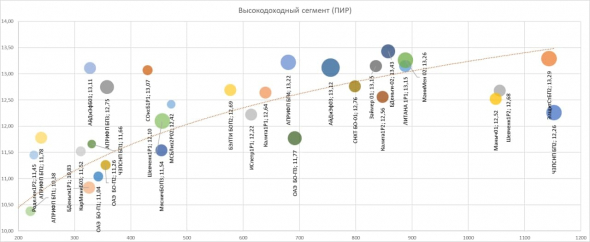

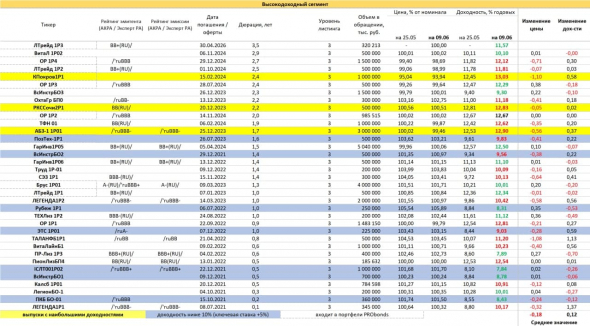

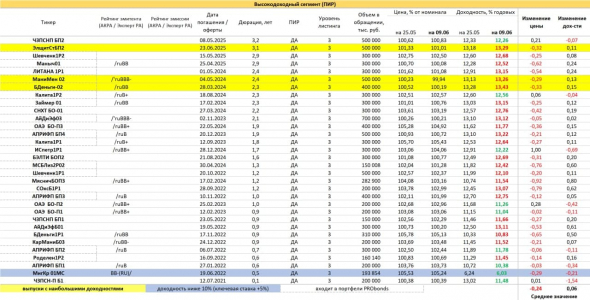

Cегмент высокодоходных облигаций, даже несмотря на майские дефолты «Дяди Дёнера», оставался нетронутым бастионом на общем депрессивном для облигационного рынка фоне. Уже год падают котировки ОФЗ, с начала этого года к падению подключился и широкий корпоративный рынок. Но высокодоходный сегмент стоял до последнего. Однако продажами, в конце концов, подкосило и его. Снижение последних 2-3 дней сравнимо с аналогичным, пришедшимся на начало апреля. Только сейчас участники проявляют больше беспокойства.

Банк России завтра планирует повысить ключевую ставку, вероятно, на 50 б.п., оставляя некоторый запас повышения на будущее, инфляция, по официальным данным, превысила 6%, в первом облигационном эшелоне появились доходности выше 8%, банки стали поднимать проценты по депозитам. Достаточный набор факторов, чтобы обеспечить отток средств из сегмента.

Не думаю, что давление на сегмент ВДО будет долгим. Как не думаю, что весь облигационный рынок на краю пропасти. Скорее, и первый и второй будут стабилизироваться в ценах после реализации основного риск-события (очередного подъема ключевой ставки). Однако эмитенты, полагаю, постепенно примут удорожание денег и будут закладывать его в новых выпусках. Число выпусков должно сократиться, поскольку мало кому нужны займы под ±13%, а шансы занять под 10-11% тают на глазах. Но сами 13%, видимо, встречаться начнут. К тому же, не забываем, общий рост денежных ставок подразумевает повышение и ставок по кредитам. Важный грузик на весах выбора в пользу облигаций. Вес которого пока заемщиками недооценен.

Источник индекса высокодоходных облигаций Cbonds: https://cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Никто никуда не торопится, стакан — телевизор маркетмейкера, все в курсе. Но телевизор без заметных объёмов продаж ничего не значит, он как ток шоу в прямом эфире. Ну куда ты еще переложишься своими сбережениями! Поскидывал то, что брал под 6,5% с котировкой 98, но те бумаги, что по 8,5% как стояли, так и стоят, никакие распродажи и минимумы года rgbi их не касаются

Впервые вижу, Андрей заговорил о психологии денег. Я вижу тут рациональное поведение холдеров. Отступать не во что и некуда, ниже начнётся переоценка активов.

Люди здесь собирались до 2030-го года в рублёвых бумагах сидеть, таких их передачей по телевизору в миллиардные убытки не высадишь. Не тот народ, не тот. Не пойдут эти деньги на рынке бумажками торговать. Да и были бы такие рынки!