Блог им. andreihohrin

Вчера был дан старт размещению облигаций АО им Т.Г. Шевченко

- 22 мая 2020, 07:28

- |

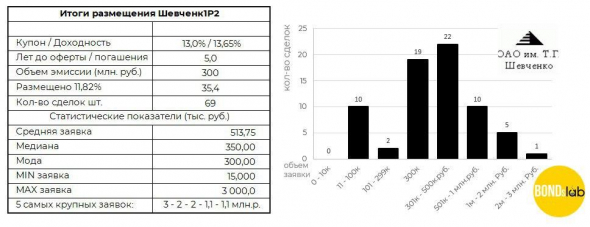

Вчера, в день старта размещения второго облигационного выпуска АО им Т.Г. Шевченко (300 млн.р., 5 лет, купон 13%, доходность 13,65%) размещено 35 400 бумаг из 300 000, или 11,8%. В октябре прошлого года, когда размещался дебютный выпуск Шевченко за первый день торгов этот выпуск был размещен почти на 40% (185 млн.р. из 500). Рекорд же в наших размещениях состоялся 23 января 2020 года, когда на 500-миллионный выпуск «Лизинг-Трейда» инвесторы за 1 день принесли около 700 млн.р. Теперь все иначе. На «Калиту» с 15%-ным купоном, размещение которой вчера завершилось, на его старте 31 марта было размещено облигаций всего на 17 млн.р.

Отчасти, мы сами стали ограничивать спрос. Чтобы инвесторы более взвешенно подходили к своим вложениям, чтобы доля отдельной бумаги не превышала 10-20% от портфеля, чтобы рынок был менее нервным и волатильным. И та же «Калита», во многом вследствие этой селекции спроса, сразу после размещения подорожала на 1,5%. Но жирные дни и месяцы позади. Размещение «Шевченко» — это относительно надолго. Такими темпами — на месяц. С другой стороны, когда меньше занят привлечением денег, больше времени на осмысление самого инвестиционного процесса.

Иллюстрация первого дня размещения «Шевченко»: t.me/Bonds_lab/3783

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

«Больше времени на осмысление инвестиционного процесса».

Дак нет зачем-то извращаемся. Букбилдинг. Заявки. Все уработались…