Новости рынков

Новости рынков | Не исключаем повышения ставки в октябре еще на 100 бп, снижение видим не ранее апреля 25г. с ориентиром 14% к декабрю 25г. - Росбанк

- 29 июля 2024, 16:12

- |

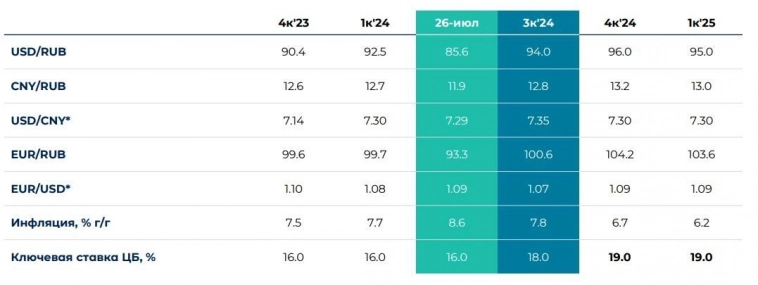

26 июля Банк России ожидаемо повысил ключевую ставку на 2пп (до 18%), но сопроводил повышение более жесткой риторикой, чем мы и рынок ожидали.

Жесткость риторики определена двумя тезисами:

Регулятор намерен «оценивать целесообразность дальнейшего повышения ключевой ставки». Значит, базовым сценарием для заседаний в сентябре и октябре становится ее рост, и лишь данные могут внести коррективу в действия.

Новый прогноз регулятора по средней ключевой ставке повышен вверх на 4 пп (см. слайд 4) на горизонте 2025-2026 гг, что закрепляет намерение держать ставку высокой долгое время в связи с опережением роста экономики своего потенциала.

В этой связи мы повысили ожидаемую траекторию по ключевой ставке на 2024-2025 гг. В октябре 2024 г не исключаем повышения еще на 100 бп по мере уточнения бюджетных рисков и динамики кредитования. Момент для снижения ставки видим не ранее апреля 2025 г с ориентиром 14% к декабрю.

Экономика продолжает отклоняться вверх от траектории сбалансированного роста, усиливая перегрев на рынке труда и разгон инфляционных ожиданий;

Навес субсидируемых программ кредитования требует повышенных рыночных ставок для сдерживания темпов денежного предложения. Оценку эффекта от новых параметров семейной ипотеки получится сделать не ранее конца 3к’24;

Бюджетный импульс сохраняет значимый вклад в рост экономики. Риски его изменения (проект бюджета ожидается в сентябре) будут учтены для определения необходимой жесткости ДКП в дальнейшем.

В пятницу доходности длинных ОФЗ подпрыгнули на 40-50 бп до 16.7% в 5 годах, 15.8% в 10 годах и 15.9% в 15 годах.

В понедельник коррекционное движение продолжается, пусть и более скромным темпом.

Банк России значимо улучшил ожидания по ВВП на 2024 г за счет ускорения как потребления домашних хозяйств, так и инвестиций, при растущем инфляционном давлении. В целях возврата инфляции к 4.0% в 2025 году и заякоривания ожиданий в дальнейшем регулятор готов держать среднюю ставку в 2025-2026 гг на 4.0 пп выше апрельского прогноза. При этом в предпосылках видна попытка спровоцировать «мягкую рецессию» в 2025 г, что в случае сохранения бюджетного импульса будут трудно достижимым. Поэтому скептично оцениваем сценарии быстрого разворота ставки (Росбанк: 16.8% в среднем в 2025 г).

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс