SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Roman_Paluch

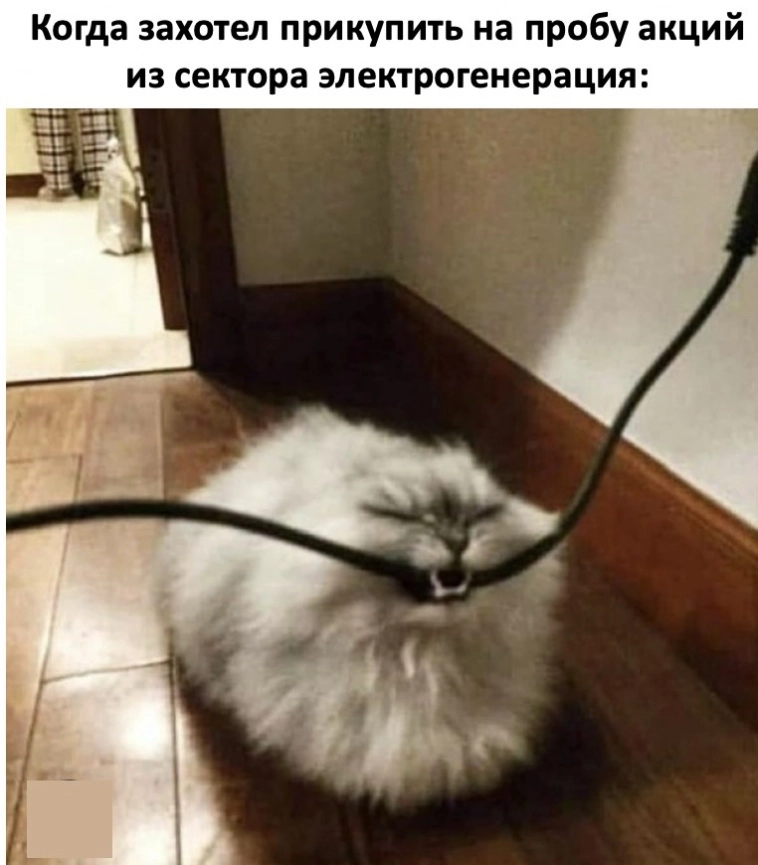

Сектор Элетрогенерации. Идей в секторе нет

- 08 мая 2024, 06:50

- |

Есть один сектор, который не очень популярен у широкого круга инвесторов — электрогенерация, представленный такими компаниями как: ИнтерРао, Юнипро, Русгидро, ЭЛ-5, ТГК-2, ТГК-1, ОГК-2 и Мосэнерго. Подсветим основные недостатки в секторе.

📌 Чем характерен сектор?

— Компаниям все равно на миноритариев. Компаниям все равно на свою капитализацию, так как почти у всех основным мажоритарием является государство (только ЭЛ-5 управляется Лукойлом ⛽️), поэтому у них минимальное общение с инвесторами, а некоторые компании даже не публикуют свои финансовые результаты за 2023 год (Мосэнерго и ТГК-1)

— Недоступные кубышки. Есть две компании (ИнтерРао и Юнипро) у которых деньги есть, но распределять они не хотят или не могут. ИнтерРао платит 25% по МСФО и скорее всего накопленную кубышку отправит на Capex, а по Юнипро подвешенная ситуация уже больше 2 лет. Есть ненулевой шанс, что деньги выведут через дебиторку как сейчас происходит в кейсе взаимоотношений между Башнефтью и Роснефтью.

— Огромный Capex. Многие компании в секторе вынуждены тратить почти весь свой FCF на Capex (особенно Русгидро), так как мощности надо регулярно обновлять.

— Большие долги. Из-за отрицательного FCF многие компании вынуждены были финансировать свои расходы через наращивание долгов, поэтому Русгидро и ЭЛ-5 имеют высокие долговые нагрузки.

— Низкие или нулевые дивиденды. Ни одна из компаний не платит даже 10% дивидендов, а некоторые платят вообще 0%. Зачем покупать нерастущие компании с низкой отдачей?

— Регулярные обесценения основных средств. В 4 квартале Юнипро и Русгидро делали обесценение основных средств, а ЭЛ-5 делал обесценение в 2022 году, что негативно влияет на капитал, но такова специфика сектора.

— Нет драйверов для роста. Рост компаний в секторе во многом зависит от тарифов, которые регулируются государством, поэтому тут выручка у многих компаний растет не выше уровня инфляции, а расходы на зарплаты, топливо и Capex растут опережающими темпами.

Вывод: когда-то может тут появится идея, но мне сейчас не нравится НИ ОДНА компания из сектора, поэтому даже не смотрю сейчас. Уж лучше нефтянку взять или безрисковые бонды.

Подпишись, мне будет приятно!

t.me/roman_paluch_invest

536 |

1 комментарий

Все российские акции это риски. И в нефтянке рисков не меньше, если не больше. Достаточно вспомнить 2020 год, когда ковидный кризис совпал с дебильными ценовыми войнами между Саудитами и Россией ( www.forbes.ru/biznes/398841-opek-minus-zachem-sechin-i-siluanov-ubedili-putina-vyyti-iz-neftyanoy-sdelki ). Господин Сечин, который судя по некоторым публикациям (типа указанной выше) к ним причастен, до сих пор у руля и как мне кажется готов к новым авантюрам.

- 12 июля 2024, 09:03

Читайте на SMART-LAB:

✅ ПАО «МГКЛ» завершило размещение второго выпуска облигаций на СПБ Бирже

ПАО «МГКЛ» успешно завершило размещение биржевых облигаций серии 001PS-02 на СПБ Бирже объёмом 1 млрд рублей. Выпуск был размещён в полном...

14:37

Итоги первичных размещений ВДО и некоторых розничных выпусков на 6 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:35

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

16:39

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Invest_Palych

- CNYRUB

- Diasoft

- EMC

- fix price

- Globaltrans

- Headhunter

- Henderson

- IMOEX

- IPO

- IPO 2024

- Ozon

- Qiwi

- SPO

- vk

- Whoosh

- X5

- акции

- Алроса

- Астра

- АФК Система

- Белуга Групп

- бюджет РФ 2025

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Делимобиль

- дефицит бюджета

- Диасофт

- дивиденды

- доллар рубль

- Европлан

- ЕвроТранс

- займер

- Индекс МБ

- интеррао

- инфляция в России

- Итоги года

- ключевая ставка ЦБ РФ

- лента

- Лукойл

- М.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- МТС Банк

- НЛМК

- НМТП

- Новатэк

- облигации

- ОВК

- операционные результаты

- отчеты МСФО

- ОФЗ

- Полиметалл

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- Распадская

- Ренессанс Страхование

- роснефть

- Ростелеком

- русагро

- русал

- Русгидро

- Русская аквакультура

- Самолет

- санкции

- санкции США

- сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- тинькофф банк

- ТМК

- Транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Черкизово

- экономика России

- Эл5 Энерго

- ЭсЭфАй

- Эталон

- ЮГК Южуралзолото

- Южуралзолото

- ЮМГ

- Юнипро

- Яндекс