Андрей Хохрин

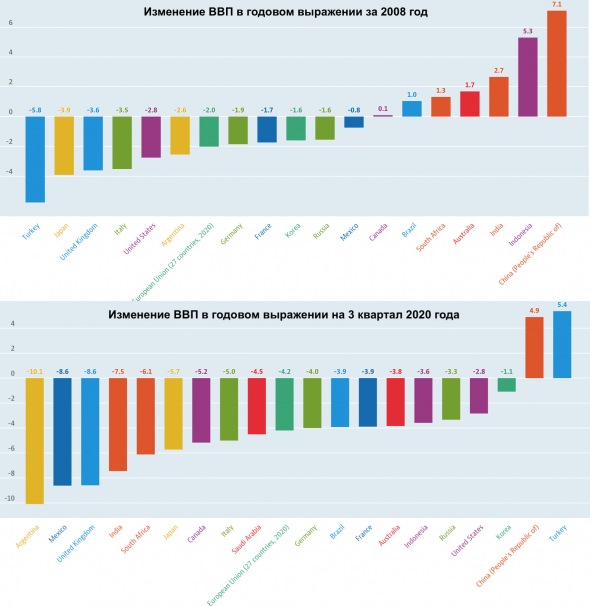

Падение ВВП стран G-20 в 2020 году стало бóльшим, чем в 2008 году. Россия - в числе стран с наименьшим его сокращением

- 03 февраля 2021, 13:38

- |

Источник графиков: ОЭСР

Росстат опубликовал первую оценку ВВП за 2020 год: согласно этим данным, ВВП России сократился на 3,1%. По сравнению с большинством стран “большой двадцатки” (некоторые из них только начинают подводить итоги года), Россия мягче пережила последствия кризиса, но трансформировать его в рост не удалось.

Для западных стран (особенно для США и Европы) кризис всегда приводит к сокращению размеров экономики. В этих странах, где занятость ресурсов в экономике близка к максимальной, кризисное нарушение экономического цикла быстро превращается в падение ВВП. Жесткая реакция европейских стран на эпидемию еще больше усилил это падение.

В развивающихся странах кризис проходил по разным сценариям. Страны Латинской Америки, работающие в рамках американского экономического цикла, испытывали проблемы и ранее, и этот кризис привел к еще более серьезным экономическим потерям. ВВП Индии и Южной Африки, размер которых сильно зависит от спроса на низкотехнологичные товары со стороны западных стран, также серьезно сократился. К тому же, в этих двух странах были самые жесткие карантинные меры среди развивающихся экономик.

( Читать дальше )

- комментировать

- 5.2К | ★2

- Комментарии ( 14 )

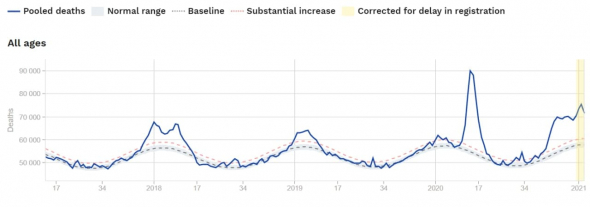

Динамика смертности в Европе (по данным euromomo.eu)

- 03 февраля 2021, 06:39

- |

На графике — динамика недельного числа смертей в ряде стран Европы (всего 22 страны + Израиль) для всех возрастов

С одной стороны, и в мире, и в России отмечается общее снижение случаев заболевания COVID-19. Хотя число летальных исходов пока, к сожалению, стабильно. С другой – обновил статистику по общему числу смертей с сайта euromomo (https://euromomo.eu/graphs-and-maps, в статистике учтены 22 европейские страны, из которых Великобритания и Германия – частично, а также Израиль). И был неприятно удивлен. Сайт фиксирует продолжающуюся высокую смертность, значения которой хоть и не достигают пика прошлой весны, но аномально выделяются на фоне предшествующих лет.

Получается, даже несмотря на кампании по вакцинации, закрытие границ и повторные карантины – еще надолго.

( Читать дальше )

"Первое" мнение об ограничениях для неквалов

- 02 февраля 2021, 12:10

- |

Обсуждение бума частных инвестиций в 2020 году дошло до самого высокого уровня: вчера на совещании по ситуации в банковской сфере Владимир Путин недвусмысленно выразил свое мнение об ограничениях для неквалифицированных инвесторов.

«Необходимо защитить интересы людей, которые вкладывают свои деньги в рынок ценных бумаг, но при этом не являются профессиональными инвесторами. Нужно позаботиться о снижении их рисков. Нам не хватало только „второго издания“ обманутых дольщиков. На это прошу обратить самое серьезное внимание” - так президент описал свое видение происходящего

То, что в условиях роста частных инвестиций защита интересов физлиц необходима, не вызывает никаких сомнений. Но исполнение этой задумки может иметь разную логику: власти могут выбрать путь активного управления этим риском (развития правил игры, инструментов юридической защиты), либо же просто убрать источник риска.

( Читать дальше )

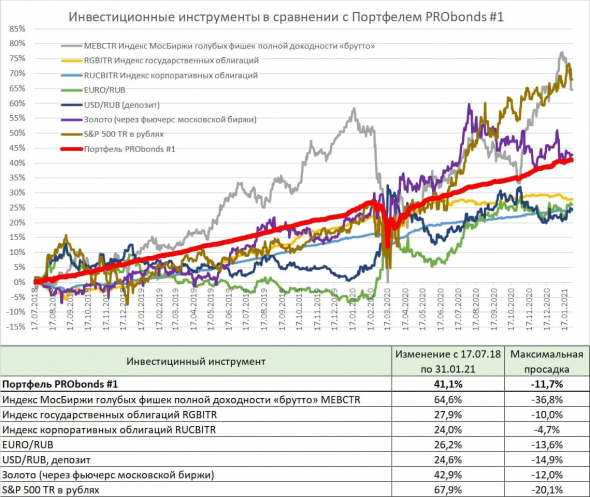

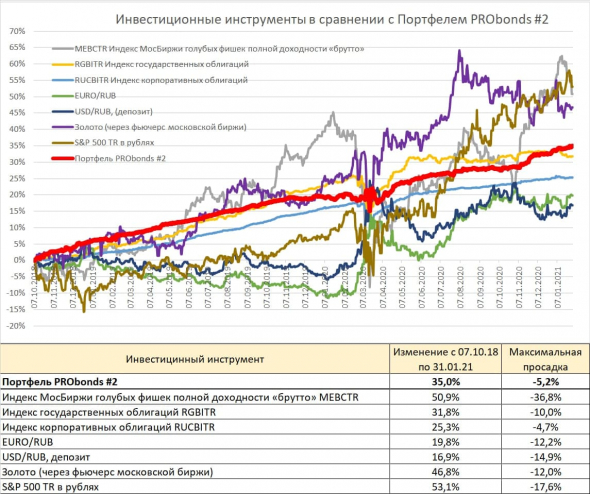

Краткий обзор портфелей PRObonds. Доходности около 12,5%. Проигрываем золоту и акциям, выигрываем у облигаций и валюты

- 02 февраля 2021, 08:09

- |

По завершении очередного месяца, приводим сравнение портфелей PRObonds с популярными инвестиционными инструментами. Оба портфеля с момента своего запуска продолжают находиться в середине сравнительных таблиц, проигрывая американским и российским акциям и золоту. Хотя имеют намного меньшую волатильность и бОльшую предсказуемость результата. Индексы рублевых облигаций, равно как и доллар с евро отстали и конкуренции не составляют. Также с высокой вероятностью в ближайшие месяцы переиграем золото. Рынки акций догнать пока слабо реалистично.

( Читать дальше )

Дебютный выпуск облигаций Концерна Покровский (1 млрд.р., YTM 10,11%, 3 года). Размещение 18 февраля. Открыта книга заявок

- 01 февраля 2021, 15:37

- |

На 18 февраля намечено размещение облигаций одного из крупнейших сельхозпроизводителей России – Концерна Покровский (https://concernpokrovsky.com/). Эмитентом в рамках Группы выступит ОАО «Агрофирма-племзавод „Победа“ при поручительстве еще 4 компаний Группы.

Предварительные параметры выпуска облигаций Концерна Покровский:

- Облигационная группа: Эмитент: ОАО «Агрофирма-племзавод „Победа“. Поручители: №1. Открытое акционерное общество Агрофирма племзавод «Нива». №2. Открытое акционерное общество «Родина». №3. Открытое акционерное общество «Племзавод «Воля». №4. Открытое акционерное общество Семеноводческая агрофирма «Русь»

- Размер выпуска: 1 000 млн.р.

- Купон/доходность: 9,75%/10,11% годовых (выплата купона ежеквартально)

- Срок до погашения: 3 года, без амортизации

- Организатор: ИК «Иволга Капитал»

- Дата размещения: 18 февраля 2020

( Читать дальше )

Рынки и прогнозы. В тени пирамиды американской мечты

- 01 февраля 2021, 06:56

- |

Начну с американского рынка акций, движения которого оказывают прямое действие в т.ч. на отечественные активы. В его отношении я долго руководствовался поговоркой «рынок ползет вверх по стене страха». С середины января ситуация изменилась. Страхи остались, но перестали быть главенствующей точкой зрения. Инвестсообщество за последние 10 месяцев смирилось с ростом и стало под него подстраиваться. Когда вы видите хорошо читаемый тренд, он, скорее всего, на излете. И коррекция прошлой недели тому подтверждение. Впрочем, коррекцией она, вероятно, и останется. Т.е. впереди, думаю, новый подъем. Однако и коррекция, и подъем – это, скорее, формирование бокового диапазона, чем полноценное продолжение тренда роста. И диапазон рискует сорваться вниз. Но вряд ли уже сейчас.

В целом же американский фондовый рынок из состояния финансовой абстракции, когда цены бумаг перестают отражать фундаментальную оценку компаний, перешел в состояние пирамиды. Это когда к самой абстракции добавляется всё возрастающее желание на ней заработать.

( Читать дальше )

Брусника: сильные операционные результаты 2020 года

- 30 января 2021, 08:49

- |

📌Компания ввела в эксплуатацию 14 объектов общей площадью 188 тыс. кв.м. и по итогам года вошла, по версии ЕРЗ, в ТОП-20 застройщиков РФ, одновременно сохраняя позицию в ТОП-20 по объемам текущего строительства

📌Общий объем поступлений денежных средств от продажи недвижимости увеличился на 39% к 2019-му и составил 24,8 млрд рублей (19,1 млрд из них поступили на эскроу-счета)

📌Объем зарегистрированных договоров составил 321 тыс. м2 или 25,4 млрд рублей, что выше показателей 2019 года на 27% и 35% соответственно

📌Согласно корпоративной стратегии по построению устойчивого бизнеса, теперь раскрытие информации о своей деятельности девелопер будет публиковать ежеквартально

Полная версия пресс-релиза размещена на сайте Компании

/Облигации ГК «Брусника» входят в портфели PRObonds на 2% от активов/

В декабре россияне принесли в банки больше денег, чем на фондовый рынок за весь год

- 29 января 2021, 12:00

- |

За декабрь 2020 года физические лица разместили на банковских вкладах средства на сумму 1,6 трлн рублей, показав самый большой ежемесячный прирост за последние два года (4,9% м/м). Рост депозитов в конце года — статистически подтвержденный факт, но существовали сомнения в том, что у граждан будет достаточно свободных средств для активного вложения в депозиты.

Годовой прирост средств на вкладах за 2020 год все же снизился по сравнению с 2019 годом (4,2% против 9,7%), но для кризисного года сохранение прироста — хороший показатель.

Сравнивая эти данные с фондовым рынком, ценные бумаги по-прежнему далеки от того, чтобы быть основным средством размещения инвестиционных денег. По данным Московской биржи, за весь 2020 вложения физлиц в акции составили 301 млрд рублей, в облигации — 617 млрд. Фактически, количество открытых вкладов за декабрь почти на 700 млрд рублей больше, чем весь годовой объем инвестиций физлиц на фондовом рынке.

( Читать дальше )

Сила толпы против Уолл-стрит

- 29 января 2021, 09:32

- |

Месячный график акций компании GameStop. Источник: TradingView

На этой неделе в Америке развиваются события, на которые очень сложно не отреагировать: организовавшиеся на форуме wallstretbets в Reddit ритейл-инвесторы пытаются выбить крупные короткие позиции хэдж-фондов, причем это у них получается.

В течение года обсуждения дешевых акций на форуме переросли в конкретные организованные действия по покупке опционов на их рост. Логику принятия решений можно объяснить в двух популярных на форуме аббревиатурах: SOGU (Stocks Only Go Up — “акции всегда идут вверх”) и YOLO (You Only Live Once — “живем только один раз”). SOGU заменила инвестиционный анализ бумаг (акции просто по определению не могут стоить дешево), а YOLO — риск-менеджмент портфеля (рынок сам решит, положительный или отрицательный будет депозит). Возможность заработать обеспечивалась покупкой колл-опционов на дешевые по стоимости акции: небольшие вложения, гарантировавшие крупный выигрыш при росте котировок акций.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал