Андрей Хохрин

Коротко о госдолге. Занимаешь больше, потому что платишь меньше

- 12 марта 2021, 08:29

- |

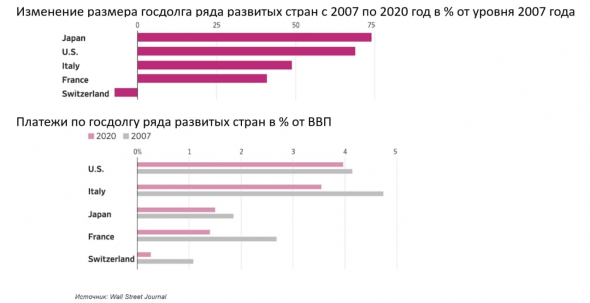

Обсуждений растущего мирового долга, в первую очередь государственного долга развитых стран, много. Это обсуждения разной степени тревожности. Однако тревоги они вызывают среди инвесторов и в экспертной среде. Сами министерства финансов и центральные банки относятся к накоплению долгов спокойно. И вот иллюстрация причин спокойствия. На примере 5 стран видим, что в 4 из них госдолг с первого докризисного периода (2007 год) по сегодняшний день вырос в среднем на 60%, тогда как совокупная стоимость его обслуживания в этих же странах снизилась.

Если в двух словах: занимаешь больше, потому что платишь меньше. Конструкция за годы ее существование, казалось бы, стала предсказуемой и регулируемой. Однако, чем длиннее кредитное плечо, тем более шаткой эта конструкция становится. Потому что даже легкий подъем инфляции или цены денег делает рефинансирование долга резко и, возможно, критически дороже.

( Читать дальше )

- комментировать

- 3.5К | ★2

- Комментарии ( 15 )

АПРИ Флай Плэнинг заняла 1 место среди застройщиков Челябинской области

- 11 марта 2021, 16:27

- |

В рамках VI Всероссийского совещания по развитию жилищного строительства прошло награждение лидеров среди региональных застройщиков.

Компания АПРИ Флай Плэнинг была отмечена дипломом за 1 место по объему ввода жилья в эксплуатацию в Челябинской области в 2020 году.

В церемонии награждения приняли участие министр строительства и ЖКХ РФ И. Э. Файзуллина, НОЗА, НОСТРОЙ и другие профессиональные участники строительного рынка.

/облигации АО АПРИ «Флай Плэнинг» входят в портфели PRObonds на целевую долю 11,5-12% от активов/

Динамика строительной отрасли. Косвенные показатели

- 11 марта 2021, 08:32

- |

По данным Росстата, в 2020 г. в России было произведено 55 984,7 тыс. т цемента (https://t.me/domostroy_channel/3713) (97,1% к уровню аналогичного периода предыдущего года). При этом, многие строительные компании отчитались о существенном росте выручки и спроса по итогам 2020 г. Таким образом, можно сделать вывод о том, что роста физического объема строительства в России не наблюдается. Косвенно это подтверждается и данными, раскрываемыми публичными строительными компаниями. Например, застройщик Легенда из Санкт-Петербурга на встрече с инвесторами сообщил о росте выручки в 2020 г. на 6%, но при этом продажи в квадратных метрах все же сократились на 1,3%. Таким образом, картина, которая создается отчетностью строительных компаний, может быть более оптимистичной, чем фундаментальная ситуация на рынке жилья. Можно предположить, что в значительной степени оживление продаж связано с льготной ипотекой (это подтверждается ростом доли ипотечных сделок у застройщиков), а увеличение выручки обусловлено вызванным этим значительным ростом цен. Таким образом, более существенным риском для застройщиков, чем принято считать, является сокращение государственной программы льготной ипотеки.

/Андрей Бобовников/

( Читать дальше )

У неквалифицированных покупателей ВДО месяц до отключения. Прикладные выводы из законопроекта об ограничениях для лиц, не являющихся квалинвесторами

- 11 марта 2021, 06:56

- |

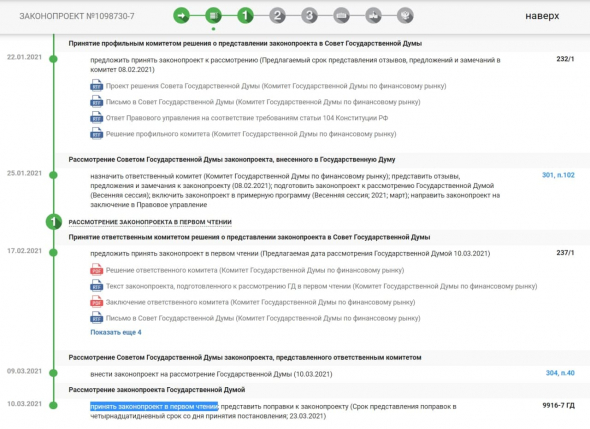

Законопроект «О внесении изменений в отдельные законодательные акты Российской Федерации (в части определения объема информации, предоставляемой потребителю — физическому лицу при заключении финансового договора, и об ограничениях на совершение финансовых сделок с или за счет физических лиц, не являющихся квалифицированными инвесторами)» прошел первое чтение в Госдуме.

Текст законопроекта и ход его принятия здесь: https://sozd.duma.gov.ru/bill/1098730-7

Если коротко, то из 17 страниц документа выводятся 2 принципиальных пункта. Первый, с момента его вступления в силу и до 1 октября 2021 года банки и небанковские финансовые организации могут быть обязаны возместить убытки лицу, не являющемуся квалифицированным инвестором, понесенные из-за заключения договоров на сложные финансовые инструменты. Иными словами, сложные фининструменты будут доступны только квалифицированным инвесторам.

( Читать дальше )

Краткий обзор портфелей PRObonds. Доходности 13,5-14%, но они обязательно снизятся

- 10 марта 2021, 06:54

- |

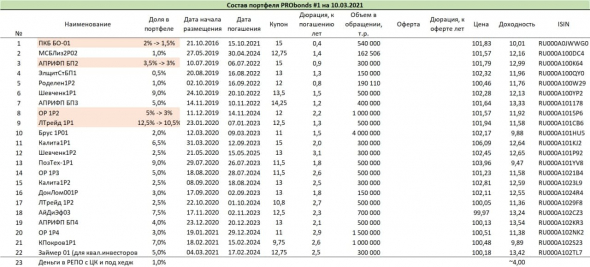

Актуальные доходности портфелей PRObonds (за 365 дней): 13,6% и 14,1% годовых для портфеля #1 и #2 соответственно. Скоро текущие доходности начнут снижаться, поскольку сейчас на них положительно влияет прошлогодняя коррекция облигационного рынка, а это временное влияние. С начала текущего года оба портфеля принесли чуть больше 1% (облигационный рынок вновь корректируется), и это затрудняет получение даже целевых 12% в этом году. Но пока только затрудняет.

( Читать дальше )

МФК "Займер" успешно разместила облигации для квалифицированных инвесторов

- 09 марта 2021, 15:12

- |

#займер #ходразмещения

Первый для «Займера» опыт выхода на биржу и первый для нас опыт работы с выпуском облигаций для квалифицированных инвесторов состоялся.

МФК «Займер» успешно разместила облигации для квалифицированных инвесторов (npmir.ru)

"Коммерсантъ" о развитии онлайн-бизнеса МФО (со ссылками на эмитентов облигаций IDF Eurasia, "Займер" и "Мигкредит")

- 09 марта 2021, 08:54

- |

Источник: https://im.kommersant.ru/ISSUES.PHOTO/DAILY/2021/038/_2021d038-08-01.jpg

Не думал, что в сфера микрофинансирования настолько переведена в онлайн. Долго считалось, что основная интеллектуальная собственность успешной МФО – модель расчета кредитного риска. Она же в первую очередь и формирует стоимость микрофинансовой компании. Риск-менеджмент останется важным для МФО-сферы всегда. Но исходя из материала «Коммерсантъ» и по словам представителей IDF Eurasia, «Мигкредит» и МФК «Займер», определяющими в конкурентной борьбе должны становиться интернет-платформа для оценки и обслуживания клиентов и мобильное приложение. Причем во многом их удобство для пользователей. Т.е. качество, удобство, скорость удаленного обслуживания.

/Облигайии АйДиЭф03 и Займер 01 входят в портфели PRObonds на 7-7,5% и 5% соответственно/

Подробнее: https://www.kommersant.ru/doc/4713544?from=main_9

( Читать дальше )

Рынки и прогнозы. Истощение коррекций

- 09 марта 2021, 07:01

- |

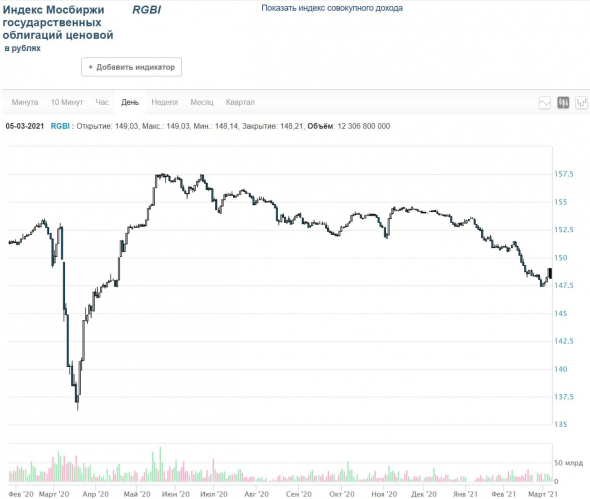

Конец февраля и начало марта напомнили рынкам о волатильности и коррекционных угрозах. Причем для облигационных рынков это было уже не напоминание, а констатация проблемного положения. Однако масштабное падение годичной давности всё еще в памяти. И это хорошо, поскольку не позволяет уходить рынкам в глубокое пике. Так произошло и на этот раз. Облигации остановились, акции развернулись вверх. И не ждал бы сейчас продолжения падения тех и других.

Что касается отечественных облигаций, то ОФЗ с высокой вероятностью минимумы своих котировок и максимумы доходностей показали. Инфляция февраля достигла 5,7% в годовом исчислении (январь – 5,2%, декабрь 4,9%), планы по ужесточению ДКП Банком России объявлены, и эти новости в ценах. Только продолжение инфляционного галопа способно разрушить баланс. Но власти проявляют нервозность по отношению к инфляции несопоставимую с прошлогодней, что дает надежды на стабилизацию.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал