Андрей Хохрин

Сделки в портфеле PRObonds ВДО

- 29 сентября 2025, 09:52

- |

📌Редактируемая версия таблицы — в чате Иволги: 👉👉👉t.me/ivolgavdo/30697

Все сделки новой недели — по 1/5 за сессию от совокупного увеличения или уменьшения той или иной позиции, с сегодняшней сессии по пятничную. Всё — на вторичном рынке, исключение — увеличение позиции в облигациях АО ГЛАВСНАБ (BB-, YTM 26,2%): покупка на первичных торгах сегодня.

Интерактивная страница портфеля PRObonds ВДО:https://ivolgacap.ru/hy_probonds/

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

- комментировать

- 4.3К | ★1

- Комментарии ( 3 )

61 наиболее и 71 наименее доходная облигация с рейтингами от BB- до AA+, по оценке Иволги

- 29 сентября 2025, 06:37

- |

📌Полный файл с отбором ВДО для этой публикации — в чате Иволги: 👉👉👉 t.me/ivolgavdo/32329

Ранжируем сравнительную привлекательность ВДО и не совсем ВДО, как обычно, по «справедливой» доходности и по доходности относительно рейтинга. В выборке наиболее ликвидные облигации с рейтингами от BB- и теперь до AA+ (раньше выбирали только по AA-), суммы выпусков — от 300 млн р. Тот спектр бумаг, которым, в основном Иволга и торгует.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях («СмартФакт» присвоен ruBВВ- | ООО МФК «Мани Мен» подтвердили рейтинг BBB-)

- 27 сентября 2025, 09:28

- |

🟢ООО «СмартФакт»

ООО «СмартФакт» ведет факторинговую деятельность с начала 2015 года и специализируется преимущественно на регрессном факторинге для поставщиков из сегмента МСБ. Значительная часть бизнеса клиентов компании сосредоточена на территории Москвы, Санкт-Петербурга и Центрального ФО.

Коэффициент автономии компании увеличился вдвое за прошедшие 12 месяцев и по состоянию на 01.04.2025 составил 12,1% (с корректировкой на квазирезервы и задолженность объектов кредитного риска, отнесенных к условному рейтинговому классу ruAA- или выше по шкале «Эксперт РА»). Указанное стало следствием получения фактором субординированного займа в размере 300 млн руб., учтенного агентством при оценке капитальной позиции.

Доля факторингового портфеля с просроченной сверх льготного периода задолженностью на 01.04.2025, как и годом ранее, составила менее 0,5%, что оценивается агентством как низкий уровень.

( Читать дальше )

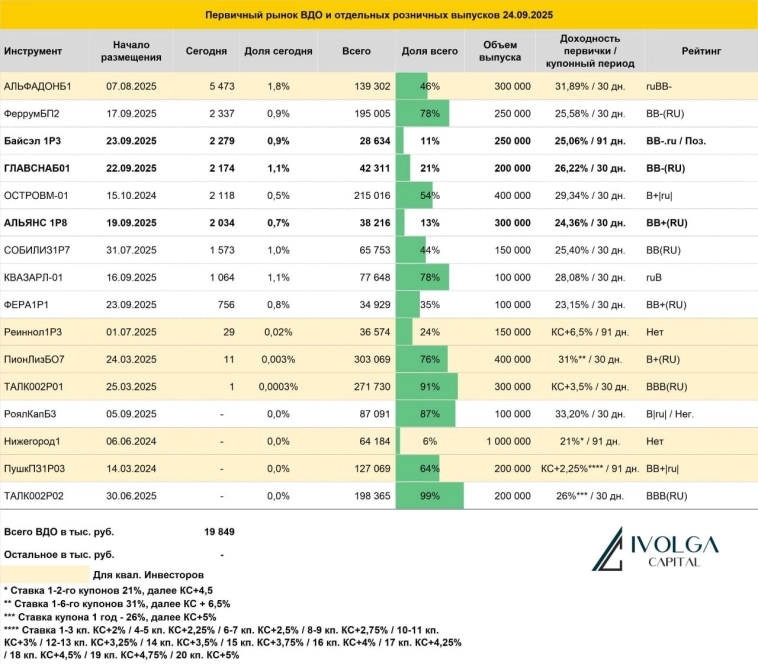

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 сентября 2025 г.

- 26 сентября 2025, 18:33

- |

Календарь первички ВДО и розничных облигаций (Байсэл купон 23,00% | БИЗНЕС АЛЬЯНС купон 22,00% | ГЛАВСНАБ купон 23,50%)

- 26 сентября 2025, 09:57

- |

📍 Байсэл 001P-03 (BB-.ru с позитивным прогнозом, 250 млн руб., ставка купона 23% на весь срок обращения, YTM 25,1%, дюрация 2,5 года) размещен на 13%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 БИЗНЕС АЛЬЯНС 001P-08 (BB+(RU), 300 млн руб., ставка купона 22% на весь срок обращения, YTM 24,36%, дюрация 2,2 года) размещен на 22%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

📍 ГЛАВСНАБ БО-01 (BB-(RU), 200 млн руб., ставка купона 23,5% на весь срок обращения, YTM 26,2%, дюрация 2,2 года) размещен на 23%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в обновлённом телеграм-боте ИК «Иволга Капитал» @IvolgaCapitalNew_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

( Читать дальше )

Почти все сценарии – в пользу денежного рынка (если сравнивать с депозитами и 1 эшелоном облигаций)

- 26 сентября 2025, 06:51

- |

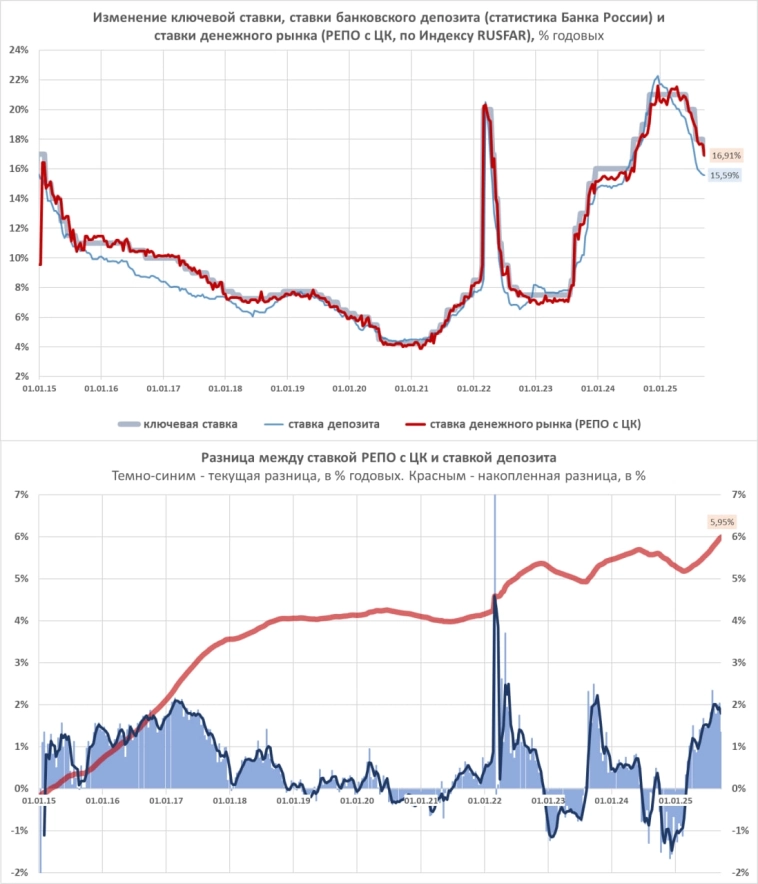

В начале августа, когда КС еще опустилась только до 18% (сейчас 17) высказывал мнение, что денежный рынок будет доходнее депозитов на годы вперед.

Прошло почти 2 месяца, не годы, конечно, но пока всё именно так.

При этом даже на снижении ключевой ставки с 18 до 17% 12 сентября депозитные ставки перестали проседать быстро, как это было в первой половине года. Тогда депозитная доходность оказалась завышена и выходила из зоны дискомфорта. Сейчас она ближе к норме, а регулятор однозначных сигналов о новых понижениях КС не дает.

И всё же депозиты медленно ползут вниз. Думаю, продолжат. На 2 декаду сентября средняя ставка, по оценке Банка России, 15,56%, всего на 2 сотых ниже средней ставки на 1 декаду. Но и третья декада должна оказаться ниже второй.

Снижение есть и на денежном рынке, однако он уже с марта заметно доходнее депозитного. Сейчас премия однодневной ставки РЕПО с ЦК (основной инструмент денежного рынка на МосБирже) к депозиту – около 1,4% годовых. Не так и мало, учитывая, что денежный рынок куда удобнее и ликвиднее. И его нынешняя ставка, около 16,9% — только базис. Если ее реинвестировать, то за год получим около 18,5% за счет сложного %. На руки, после вычета комиссий – около 18%. Или +2-2,5% годовых к депозиту.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 сентября 2025 г.

- 25 сентября 2025, 18:34

- |

АО БИЗНЕС АЛЬЯНС возвращается на рынок облигаций с доходностью 24,4%.

- 25 сентября 2025, 14:44

- |

Интервью с Василием Любининым, генеральным директором крупной лизинговой компании БИЗНЕС АЛЬЯНС:

🔸Об облигациях компании и планах на фондовом рынке

🔸Об уникальности бизнес-модели

🔸О бурном росте компании в последние годы

🔸О рисках и возможностях лизинговой отрасли и реальной экономики.

📺 Rutube

📱 ВКонтакте

🌐 YouTube

Следите за нашими новостями в удобном формате: Telegram, Youtube, Rutube, Smart-lab, ВКонтакте, Сайт

Как наш портфель ВДО (29% за 12 мес) справляется с коррекцией на рынке облигаций?

- 25 сентября 2025, 06:33

- |

• Результат. Публичный портфель PRObonds ВДО за вычетом комиссий принес за год 29% дохода. С начала 2025 года – 25,2%, или 34,4% годовых. За последние 30 дней – 1,4%. За весь 2025 год ожидаем результата 30%+, ¾ пути пройдено. Сделки портфеля публикуются в открытом доступе до момента их совершения, любой на собственном брокерском счете может попробовать и проверить.

• Обстановка. Фон не лучший. Индекс полной доходности ОФЗ за те же 30 дней имеет -2,2%. Индекс ВДО от Cbonds в плюсе, но едва на 1%. А сколько было надежд. Особенно на первый облигационный эшелон.

У нас нет уверенного понимания, закончилась ли коррекция на облигационном рынке, продолжится ли она? Наиболее твердо можно говорить разве, что коррекционных рисков в первом эшелоне всё ещё больше, чем в нашем.

• Тактика. Будем считать, что порядок бьет класс. Наш порядок не меняется уже N месяцев. Держим портфель коротким, дюрация сейчас ~7,5 мес. Таргетируем премию по доходности портфеля к рынку. Нынешняя доходность портфеля к погашению 24,7%. Сводный кредитный рейтинг портфеля давно не менялся, A-. Средняя доходность облигаций уровня A- на рынке 20,5-21%. Наша премия 3,5-4% (или 5,8-6,6% в годовых).

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 сентября 2025 г.

- 24 сентября 2025, 18:32

- |

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал