Андрей Хохрин

Что вы думаете о покупке золота сейчас?

- 14 ноября 2025, 08:31

- |

Что вы думаете о покупке золота сейчас?

- комментировать

- 434 | ★1

- Комментарии ( 20 )

Как лопаются пузыри

- 14 ноября 2025, 07:12

- |

2 графика, нефть и золото.

• Нефть показывает, что бывает после резких взлетов. И чего с подобным драматизмом не происходило в золоте последнюю четверть века.

Часть моих сделок – в определении разворота такого-то рынка, что снизу вверх, что сверху вниз.

Золото (как и серебро) очевидным образом входит в шорт-лист наблюдения для дальнейшей продажи.

И я его так и не продал. Несмотря на недавнюю, резкую и глубокую коррекцию. Которая, как сейчас видим, оказалась лишь коррекцией.

Чем же полезна нефть для оценки золота? Вернемся в февраль-март 2022. Нефть за пару лет до того и так подросла с почти нуля до почти 100 долл. А февраль толкнул цены вверх еще на 40%.

И важна не сама бешеная амплитуда движения, а ее восприятие.

Дело было недавно, вспомнить еще можно. Нефть, как и газ, тогда воспринимались как временно исчерпаемые энергоресурсы. Поскольку ломалась привычная логистика. Что вызвало ажиотажный спрос, причем реальный. Купить хоть сколько-то хоть за сколько-то. Потому что когда и почем купишь в дальнейшем, неизвестно. Хороший пример биржевой паники (покупателей).

( Читать дальше )

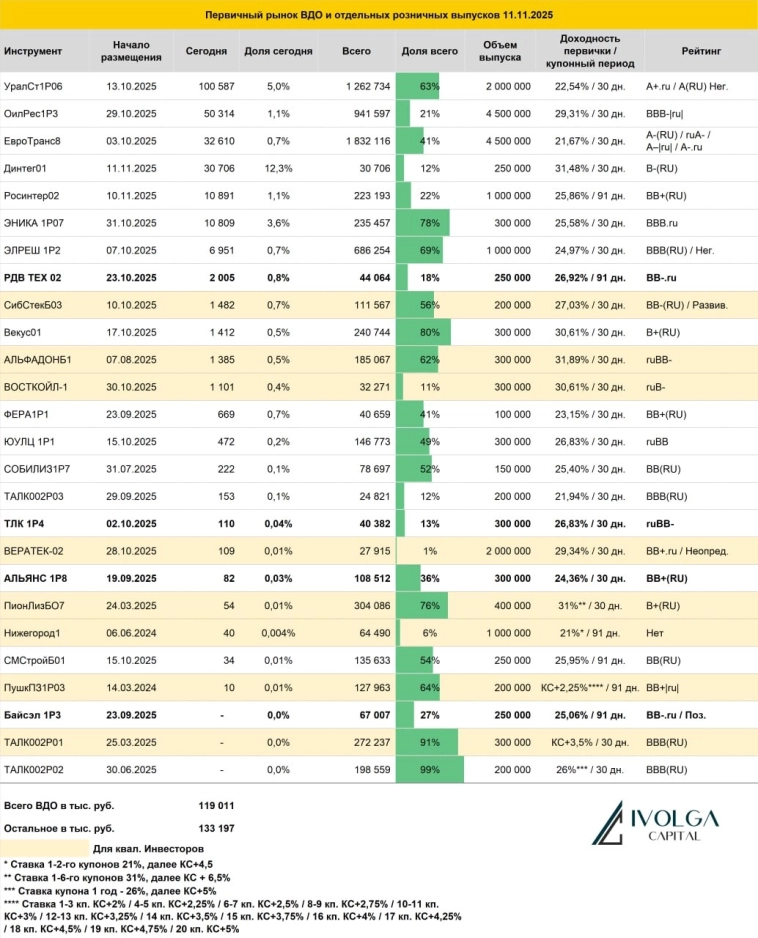

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 ноября 2025 г.

- 13 ноября 2025, 18:34

- |

Скрипт размещения Байсэл (BB-.ru, 100 млн.,YTM 27,74%)

- 13 ноября 2025, 16:10

- |

Завтра размещение четвертого выпуска облигаций агротрейдера ООО «Байсэл»

BB-.ru // 100 млн р. //дюрация / доходность: 1,2 года / 27,74% годовых

__

❗️Скрипт размещения Байсэл 14 ноября:

— Полное / краткое наименование: Байсэл 001P-04 / Байсэл 1Р4

— ISIN: RU000A10DEE6

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

❗️Время приема заявок 14 ноября:

с 10:00 до 15:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг).

❗️Пожалуйста, направьте номер выставленной заявки до 18:30 в телеграм-бот в числовом формате (пример 12345678910)

_________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций Байсэл:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

🔗 по ссылке: https://ivolgacap.ru/verification/

Раскрытие информации и эмиссионная документация ООО Байсэл: https://www.e-disclosure.ru/portal/company.aspx?id=39148

( Читать дальше )

Организация размещений ВДО и управление активами. Взболтать, но не смешивать

- 13 ноября 2025, 07:05

- |

Организация облигационных выпусков в ВДО. И доверительное управление. Два бизнеса, которыми в основном мы занимаемся.

Они постепенно дистанцируются друг от друга. Однажды, надеюсь, до полного разделения, вероятно, по разным компаниям.

Хотел бы отдельно об этом сказать. Поскольку поведение Иволги для каждого из этих направлений разное.

• Иволга как организатор облигационных размещений ВДО.

На нас приходится 14% от общей суммы размещений ВДО (розничные выпуски облигаций с рейтингом не выше BBB) с 2019 года по конец 2025. Первое место в сегменте. Хотя на широком рынке, конечно, мы, как и весь сегмент, в хвосте.

В ВДО мы останемся, ± сохраняя позиции.

Уточню наше понимание организатора (для инвесторов). У Иволги давно не было дефолтов, почти 4 года, длинный для ВДО срок. Но я бы этим не бравировал. Значит, дефолты просто перенеслись вправо, они обязательно будут. Избежать дефолта мы не можем. А вот предупредить, что он надвигается, вполне способны. По-моему, в этом весь наш смысл для инвестора и в чем-то положительное отличие от нас от среды. Самый простой пример нашего отношения к тем или иным ВДО (и не только) – публичный портфель ВДО.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 12 ноября 2025 г.

- 12 ноября 2025, 18:35

- |

Улучшение параметров нового выпуска ООО Байсэл (BB-, YTM 27,74%)

- 12 ноября 2025, 11:55

- |

ООО Байсэл улучшает условия нового выпуска облигаций!

📍 Основные предварительные параметры нового выпуска ООО Байсэл:

— Кредитный рейтинг: BB-.ru со позитивным прогнозом

— 100 млн р.

— 3,7 года до погашения / 1,25 года до оферты put

— купонный период 91 день

— купон / доходность: 25,25% / 27,74% годовых

❗️ Дата размещения: 14 ноября

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций Байсэл:

💬 через ОБНОВЛЕННЫЙ телеграм-бот ИК Иволга Капитал @IvolgaCapitalNew_bot

🔗 по ссылке: https://ivolgacap.ru/verification/

Раскрытие информации и эмиссионная документация ООО Байсэл: https://www.e-disclosure.ru/portal/company.aspx?id=39148

( Читать дальше )

Настроения и возможности на российском рынке

- 12 ноября 2025, 07:03

- |

Эмоциональные качели. Так можно назвать массовые настроения, если не в России, то на российском фондовом рынке в этом году.

На стыке зимы и весны – надежды, которые четко запечатлены взлетом на графике Индекса МосБиржи. Надежды на мирное решение, на снижение КС и т. д.

На конец осени – безнадега. Деньги дорогие, экономика проседает, впереди подъем налогов. Вспышка справа, вспышка слева.

Крепкий рубль не радует. Тем более, рублевым ценам для скачка хватит и налоговых новаций, без девальвации

«Бывают дни, когда опустишь руки». Но фондовый рынок настраивает на здоровый оппортунизм и поиск возможностей.

И как весенние надежды оказались возможностью продать, так и уныние спустя 10 месяцев, не исключено – возможность купить.

Звучать может контринтуитивно. Но. Возьмем акции. Их дальнейшее снижение – это быстрое накопление апатии, если не паники. На таких эмоциях глубоко не падают. Они – отражение не потенциала даунтренда, а его истощения.

Облигации, в особенности, в рейтинговых группах B и BB даже с экстремальными по историческим и инфляционным меркам купонами размещаются с трудом. А их котировки падают (но затем растут) при любом шорохе.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 11 ноября 2025 г.

- 11 ноября 2025, 18:39

- |

Отчетность ООО "Лизинг-Трейд" за 3 квартал 2025

- 11 ноября 2025, 17:53

- |

ООО «Лизинг-Трейд» публикует отчётность по РСБУ за 9 месяцев 2025 года

Главное:

🔸LTM Чистая прибыль составила 180 млн.

🔸Размер кредитов и займов составил 5 810 млн рублей.

🔸Собственный капитал составил 1 381 млн.

🔸Доля собственного капитала в балансе составляет 17,9%.

🔸Показатель Чистый долг / Собственный капитал снизился с 3,8 до 3,7

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал