Козлов Юрий

Ждёт ли рынок акций сюрприза от ЦБ 24 октября?

- 12 октября 2025, 12:22

- |

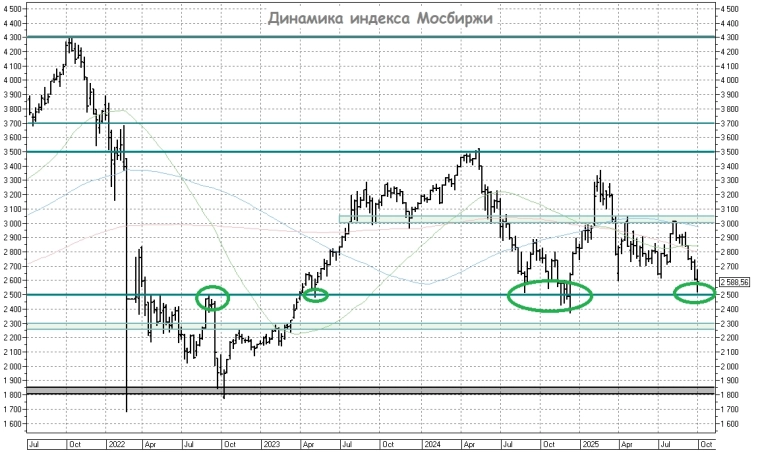

📉 Российский фондовый рынок продолжает чувствовать себя очень не важно, расстроив инвесторов очередным падением, уже пятую неделю подряд. А индекс Мосбиржи в моменте обновил свои 10-месячные минимумы, едва не ввязавшись в борьбу за ключевой уровень 2500 пунктов.

И если к геополитической неопределённости все уже изрядно привыкли за последние 3,5 года, то туманные перспективы дальнейшего снижения ключевой ставки, которое казалось таким реальным ещё совсем недавно, оказывают сильное давление на настроения инвесторов.

И чем ниже погружается на дно российский рынок акций, тем больше это напоминает события годичной давности, когда эмоции зашкаливали, а акции также были никому не нужны. Но потом ЦБ на своём последнем заседании взял — и удивил всех своим неожиданным решением сохранить ставку на уровне 21%, в то время как большинство ждали её повышения, обеспечив тем самым инвесторам отличное предновогоднее настроение.

❓ Не преподнесёт ли ЦБ приятный сюрприз на этот раз?

Рискну предположить, что приятный сюрприз возможен, даже на ближайшем заседании 24 октября. Поводом для моих оптимистичных настроений стал состоявшийся в Сириусе финансовый форум Финополис-2025, на котором мне посчастливилось побывать, и на котором я воочию увидел и прочувствовал изменение настроений у главы ЦБ Эльвиры Набиуллиной.

( Читать дальше )

- комментировать

- 3.3К | ★1

- Комментарии ( 15 )

FabricaONE. AI: искусственный интеллект на пороге большого прорыва

- 07 октября 2025, 12:39

- |

💻 На старте рабочей недели вышла интересная новость: компания FabricaONE. AI, дочерняя структура Софтлайна, планирует уже до конца текущего года выйти на IPO и привлечь от 3 до 5 млрд руб. на развитие бизнеса.

Будучи человеком, который всегда тщательно исследует эмитентов, готовящихся к выходу на биржу, я решил подробно разобраться в перспективах этой компании и поделиться с вами своими мыслями на этот счёт. Тем более, мы уже изрядно соскучились по IPO, и самое время познакомиться с очередным кандидатом.

Ещё в конце прошлого года деловые СМИ сообщали о планах компании вывести дочку на биржу во второй половине 2025 года. В Софтлайн отметили тогда, что размещение дочерних структур позволит холдингу раскрыть акционерную стоимость. И сейчас эти планы начинают воплощаться в жизнь.

📊 FabricaONE. AI — это объединение активов Софтлайна (#SOFL) в сфере заказной разработки и тиражного ПО с применением искусственного интеллекта. И первое, что приходит на ум: создание подобного бренда выглядит абсолютно логичным шагом в эволюции компании, стремящейся укрепить свои позиции на рынке интеллектуальных решений.

( Читать дальше )

Доллар теряет мировое господство

- 07 октября 2025, 09:23

- |

🏛 Как ветер меняет направление, так и мировая финансовая система переживает эпоху великих преобразований и трансформаций. Очередное снижение доли американской валюты в международных резервах — это не просто статистическая запись в отчёте МВФ, а серьёзный симптом глубинных изменений, охватывающих всю мировую глобальную экономику.

🇺🇸 На середину текущего года доля доллара США в мировых валютных резервах упала до 56,3% — минимального уровня с 1995 года! Самое интересное, что причиной этого антирекорда стало не уменьшение самих резервов, а стремительное падение курса американской валюты.

В начале 2025 года доллар США столкнулся с целым каскадом неблагоприятных факторов. Президент Дональд Трамп развернул масштабные торговые войны, обложив партнеров пошлинами, а также оказывал постоянное публичное давление на ФРС с требованиями снизить процентные ставки.

📉 Эта комбинация ударов привела к тому, что американский доллар существенно ослаб по отношению к ведущим мировым валютам. С начала года бакс потерял 13% к евро, 7% — к японской йене, 8% — к британскому фунту и 2% — к китайскому юаню (причём последний показатель во многом обусловлен жёстким контролем Пекина над курсом своей валюты).

( Читать дальше )

Ключевая ставка в состоянии неопределённости

- 07 октября 2025, 00:56

- |

📊 В последнее время российский фондовый рынок сотрясают острые дискуссии о дальнейших действиях Центробанка в отношении ключевой ставки. Что, впрочем, неудивительно, учитывая что до ближайшего заседания осталось каких-то две с половиной недели, и эта интрига всё больше начинает витать в воздухе.

⚖️ Часть участников рынка убеждены, что регулятор сделает паузу в цикле смягчения ДКП, вплоть до весны 2026 года, ссылаясь на грядущее повышение НДС.

Другие же полагают, что ЦБ продолжит снижать ставку, вспоминая, как аналогичное повышение НДС в 2019 году с 18% до 20% оказалось тогда лишь краткосрочным инфляционным фактором.

🤔 При этом многие инвесторы забывают о важном аспекте — динамике экономического роста в нашей стране, которая может стать определяющей для решений регулятора.

Агентство S&P Global регулярно проводит опросы среди представителей различных секторов экономики, задавая простым языком вопрос: «Что изменилось в вашем бизнесе за последний месяц?». Участникам предлагается ответить, выросли или упали заказы, производство, занятость и цены на продукцию. Такая методика позволяет менеджерам компаний не раскрывать коммерческие секреты, сохраняя конфиденциальность и придавая результатам опроса высокую степень надежности.

( Читать дальше )

ВТБ: на дне или всё ещё в поисках дна?

- 06 октября 2025, 08:45

- |

🏛 В конце сентября Банк ВТБ завершил размещение допэмиссии акций по цене 67 руб., и сегодня мы наблюдаем, как котировки вновь спустились обратно к этой отметке. Станет ли эта точка отправной для нового роста или же нас ждёт дальнейшее погружение в бездну? Давайте вместе обсудим текущую ситуацию.

Начнём, пожалуй, с того, что падение акций ВТБ не является каким-то обособленным феноменом — по сути бумаги движутся в одном ритме с остальным банковским сектором. Ещё в начале сентября инвесторы с уверенностью смотрели в будущее, ожидая снижения ключевой ставки до 14–15% к концу текущего года. Однако объявление параметров федерального бюджета на 2026 год спутало все карты, и теперь многие ожидают сохранения текущей ставки на уровне 17% вплоть до весны следующего года. Разумеется, это оказывает сильное давление на весь банковский сектор, особенно на ВТБ, который традиционно чутко реагирует на любые изменения ключевой ставки.

📊 Здесь самое время сравнить ВТБ с другим банковским гигантом — Сбером.

( Читать дальше )

Х5 в поиске баланса

- 03 октября 2025, 09:06

- |

🍏 Лидер продуктового ритейла Х5 Group обновил свои финансовые прогнозы на 2025 год. Как это событие отразится на капитализации компании? Давайте вместе попробуем разобраться во всех деталях!

Как вы можете помнить, ещё весной компания проводила День инвестора, где громко заявила о своих амбициозных целях на ближайшие четыре года: в частности, на 2025 год менеджмент обещал рост выручки на +20% (г/г) при рентабельности скорр. EBITDA не менее 6%.

📉 Однако за три месяца до нового года компания решила скорректировать этот прогноз, немного снизив планку по маржинальности до 5,8–6,0%, при этом сохранив прежние ориентиры по выручке. Впрочем, в глобальном смысле все эти изменения в пределах математической погрешности, поэтому окэй.

Смущает другое, а именно — объяснение менеджментом этих небольших корректировок, которое выглядит весьма парадоксально: оказывается, снижение прогноза по маржинальности связано с замедлением спроса на рынке продовольственной розницы! И это притом, что большая часть текущего года проходит под знаком высокой инфляции, которая традиционно стимулирует рост розничных продаж.

( Читать дальше )

Российский рынок акций падает. Что делать инвестору?

- 02 октября 2025, 11:50

- |

Какие драйверы могут стать переломными в такой тяжёлой ситуации?

1️⃣ Снижение ставки — пожалуй, главный катализатор для рынка акций. Да, Банк России начал цикл смягчения денежно-кредитной политики, и мы ещё совсем недавно ждали дальнейшее снижение «ключа» до 15-16% к концу 2025 года. Однако теперь есть большие опасения, что эти уровни мы можем увидеть только в следующем году, и на этом фоне возвращение интереса инвесторов к фондовому рынку может затянуться. Но не отменяется!

2️⃣ ОФЗ остаются по-прежнему привлекательным инструментом для надёжных долгосрочных инвестиций. И пока акции ищут дно, ОФЗ с доходностью к погашению около 15% могут стать отличной «подушкой безопасности» и способом зафиксировать высокую доходность (по историческим меркам) на долгий срок.

( Читать дальше )

INARCTICA: возвращение к жизни после шторма

- 01 октября 2025, 09:43

- |

✔️ В нынешнем году мурманские воды избежали аномалий температуры, что позволило процессу выращивания рыбы протекать в комфортных условиях. Менеджмент ожидает восстановления биомассы уже во второй половине следующего года.

✔️ Смена руководства в компании принесла свежие ветры перемен. Новый гендиректор взял курс на совершенствование методов контроля биологических рисков, оптимизацию логистики и улучшение качества кормов. К слову, для меня именно биологический риск традиционно является самым непредсказуемым моментом и одновременно недостатком в этом инвестиционном кейсе, и если здесь будут реальные шаги вперёд — будет круто.

( Читать дальше )

Диверсификация в действии: ОФЗ снова в центре внимания

- 30 сентября 2025, 11:07

- |

Зато индекс гособлигаций RGBI, на фоне раздутого дефицита федерального бюджета, продолжает снижаться, скорректировавшись за три недели со 121 пункта до 115 пунктов, всем видом призывая инвесторов снова обратить на него внимание, на фоне чуть подросших доходностях по государственным облигациям. Ещё недавно длинные бонды давали доходность к погашению ниже 14%, а сейчас по многим выпускам мы видим доходности выше 15%, что на долгосрок выглядит уже куда интереснее:

📌 ОФЗ 26221 (SU26221RMFS0): 15,0%

📌 ОФЗ 26244 (SU26244RMFS2): 15,0%

📌 ОФЗ 26225 (SU26225RMFS1): 15,1%

📌 ОФЗ 26233 (SU26233RMFS5): 15,1%

📌 ОФЗ 26245 (SU26245RMFS9): 15,1%

📌 ОФЗ 26246 (SU26246RMFS7): 15,1%

Как действовать сейчас частному инвестору?

Сложившаяся ситуация открывает несколько потенциальных возможностей для инвесторов:

▪️Как бы не было морально сложно и страшно, на глубоких коррекциях и просадках нужно покупать надёжные и перспективные акции. Вы же помните, что наш рынок сейчас очень сильно недооценён, и кто знает — вдруг однажды и на нашей улице будет праздник, и к этому нужно всегда быть готовыми! Война же не будет длиться вечно, давайте опираться на этот сценарий.

( Читать дальше )

Холодный душ для IT-компаний

- 29 сентября 2025, 20:09

- |

💻 Начнём с того, что в 2020 году правительство России пошло на беспрецедентный шаг, предложив IT-компаниям особые налоговые условия. Ставка налога на прибыль тогда была снижена с 20% до символических 3%, страховые взносы уменьшились с 14% до 7,6%, а НДС и вовсе был отменён. Эти меры создали идеальные условия для роста отрасли, а в 2022 году стартовавшее импортозамещение дало дополнительный импульс развитию отечественного IT-бизнеса.

Однако в условиях растущего дефицита бюджета Минфин решил осенью 2025 года пересмотреть свою щедрость. И теперь страховые взносы для IT-компаний собираются поднять с 7,6% до 15%, объясняя это тем, что отрасль сохраняет потенциал для дальнейшего роста, а собранные средства помогут покрыть недостачу в казне на сумму около 0,4 трлн руб. за три года.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- SPO

- X5

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- ИнтерРАО

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс