Козлов Юрий

Мосбиржа: сильные результаты 2023 года, однако дьявол кроется в деталях

- 28 февраля 2024, 14:58

- |

🧮 Московская биржа представила свои результаты по МСФО за 2023 год, а значит самое время заглянуть в финансовую отчётность и пробежаться по основным моментам в ней.

📈 Операционные доходы по итогам минувших 12 месяцев выросли на +25,3% до 104,7 млрд руб., благодаря росту клиентской активности, запуску новых продуктов и высоким процентным ставкам во второй половине минувшего года.

Любопытно, но комиссионные и процентные доходы составили равные доли.

Хотя в начале прошлого года были небезосновательные опасения, что процентные доходы Мосбиржи существенно сократятся из-за передачи активов нерезидентов на счетах типа «С» под управление Агентства страхования вкладов (АСВ). Однако эти опасения впоследствии развеял Центробанк, который в течение 2023 года активно повышал процентные ставки, что позволило бирже нивелировать этот фактор и заработать в итоге неплохой процентный доход.

📈 Операционные расходы при этом прибавляли менее активно, чем операционные доходы, ограничившись ростом на +20,2% до 28,7 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Европлан готовится к IPO

- 27 февраля 2024, 14:10

- |

📣 Согласно информации, предоставленной РБК, крупнейшая в нашей стране частная лизинговая компания Европлан может провести IPO этой весной. Банки-организаторы оценили компанию примерно в 140 млрд руб. Это, вероятно, станет одним из крупнейших первичных размещений в 2024 году.

📈 Европлан демонстрирует впечатляющий рост бизнеса. За последние 5 лет среднегодовой темп роста лизингового портфеля составил +30%. При этом, несмотря на быстрый рост, компании удаётся поддерживать рентабельность капитала на уровне около 40%. Это свидетельствует о высокой эффективности управления и грамотной стратегии развития.

Одним из ключевых факторов успеха Европлана является высокое качество его лизингового портфеля. Стоимость риска последние 5 лет составляет в среднем всего 0,5%, что является низким показателем для компании роста из финансового сектора. Это позволяет Европлану создавать небольшие резервы под возможные потери и наращивать чистую прибыль. Для сравнения, быстрорастущий Тинькофф Банк имеет стоимость риска около 8%.

( Читать дальше )

Группа ЛСР: откуда взялся оптимизм в котировках акций?

- 27 февраля 2024, 10:59

- |

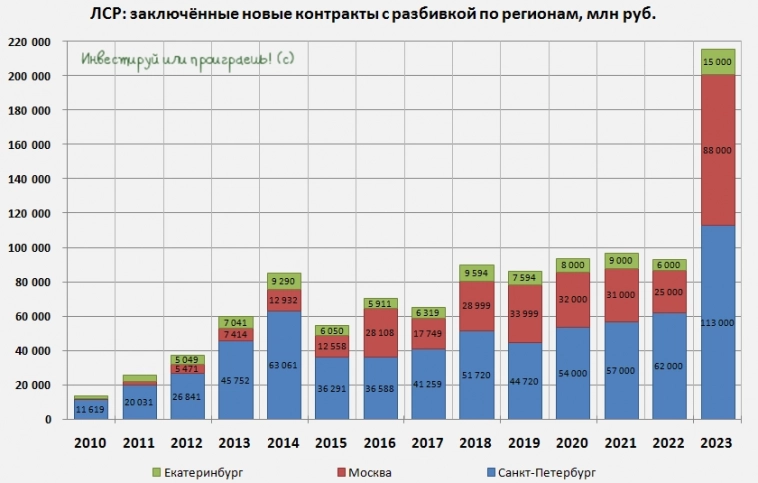

Вчерашний рост котировок акций Группы ЛСР сразу на 7-8% оказался весьма неожиданным, и скорее всего связан он с тем, что участники рынка начали вдруг со временем впитывать сильные операционные результаты компании за 4Q2023 и 12m2023, закладывая потенциально более высокие дивиденды, нежели привычные 78 руб. на акцию, которые по текущим котировкам сулят весьма скромную по текущим меркам ДД=9%.

📌 Давайте восстановим в памяти основные моменты из операционной отчётности Группы ЛСР:

✅ Компания сообщила о рекордных продажах жилья с октября по декабрь 2023 года, как по объёму продаж — 71 млрд руб. (+114,8% г/г), так и по количеству квадратных метров — 324 тыс. м² (+134,8% г/г). Этот впечатляющий рост объясняется ажиотажным спросом на недвижимость, вызванным ожиданиями изменений в программе льготной ипотеки, а также маркетинговой стратегией самой компании.

✅ Что касается географического разреза, то если в прошлом году доля Санкт-Петербурга в продажах составляла 65,5%, то в отчетном периоде этот показатель снизился до 47,9%. В то же время доля Москвы в структуре продаж, наоборот, увеличилась на 15,5 п.п. и составила 46,5%, а доля Екатеринбурга выросла на 2,2 п.п. до 5,6%.

( Читать дальше )

Российский рынок акций по-прежнему сильно недооценен!

- 26 февраля 2024, 12:39

- |

🙇🏽♂️ После того, как ЦБ на своём первом заседании в этом году сохранил ключевую ставку без изменений, на уровне 16%, теперь мы достоверно можем говорить о том, что она превышает январскую инфляцию на 8,6%. С момента введения Центробанком понятия «ключевая ставка» в далёком 2013 году, это первый случай, когда “ключ” оказался настолько значительно выше инфляции.

В то время как за последние 10 лет ключевая ставка в среднем опережала инфляцию лишь на 1,6%! Именно поэтому я продолжаю придерживаться непопулярного нынче мнения, что снижение ставки не за горами. Вы спросите: а зачем регулятор тогда так сильно поднял ключ, чтобы спустя полгода переходить к снижению? Отвечаю: по мнению монетарных властей, подобная мера позволит в относительно сжатые сроки развернуть инфляционный тренд вниз. Думаю, вы и без меня прекрасно понимаете, что перед президентскими выборами именно показатель инфляции является определяющим для электората, а потому без жёсткого контроля никуда.

Агентство «инФОМ» подготовило свежее исследованиепо инфляционным ожиданиям населения, согласно которому в феврале 2024 года показатель сократился на 0,8 п.п. до 11,9%:

( Читать дальше )

Почему люди берут микрозаймы, а не кредиты в банках?

- 22 февраля 2024, 15:32

- |

💵 В связи с тем, что на российском фондовом рынке планируют провести первичное размещение акций ведущие отечественные игроки из сегмента микрофинансовых организаций (МФО), самое время познакомиться с этим сегментом поближе и попытаться развеять ряд мифов.

Сначала немного инфы для контекста: в конце 2023 года банки одобряли только треть заявок на получение необеспеченных кредитов, по данным РБК. В результате этого уже многие клиенты банков становятся клиентами в МФО. В перспективе подход банков к кредитованию может стать ещё жестче, из-за регулирования со стороны ЦБ, поэтому переток людей из банков в МФО, скорее всего, продолжится.

❓ В чём же основные отличия микрозаймов и банковских кредитов, и почему люди могут предпочесть именно микрозаймы вместо традиционных кредитов?

✔️ Для получения микрозаймов требуется минимум документов. Проверки у технологичных ведущих игроков сектора занимают мало времени, но не уступают по сложности банковским. В итоге деньги на карточку можно получить всего за несколько минут. К тому же займ можно получить онлайн в любое время суток. Это делает процесс получения займа более быстрым и удобным, чем получение обычного кредита в банке.

( Читать дальше )

Снова хорошие новости для инвесторов М.Видео-Эльдорадо!

- 22 февраля 2024, 10:32

- |

🕺 Как вы прекрасно знаете, я являюсь почётным облигационером М.Видео-Эльдорадо, имея в своём портфеле третий и четвёртый выпуск бондов компании (RU000A104ZK2 и RU000A106540 соответственно). А потому в среду вечером моей радости не было предела, когда на сайте компании я увидел новость о том, что рейтинговое агентство АКРА повысило прогноз по кредитному рейтингу компании со “стабильного” на “позитивный“, подтвердив рейтинг на уровне A(RU).

📌 При этом АКРА отмечает:

✅ Сильные операционные результаты компании за 2023 год:

✅ Улучшение долговой нагрузки компании, а также сильную оценку ликвидности и денежного потока;

✅ Высокий уровень корпоративного управления.

👍 Со всеми приведёнными выше тезисами я абсолютно согласен, т.к. периодически мне предоставляется прекрасная возможность пообщаться с топ-менеджментом компании, в рамках деловых звонков, где я задаю все интересующие меня вопросы и всегда получаю убедительные ответы.

Признаюсь честно, я всегда остаюсь в восторге после общения с финансовым директором Анной Гармановой, которая является очень компетентным специалистом в своей области, прекрасно ориентируется во всех нюансах, деталях и цифрах, касающихся компании М.

( Читать дальше )

Долой панику!

- 21 февраля 2024, 23:19

- |

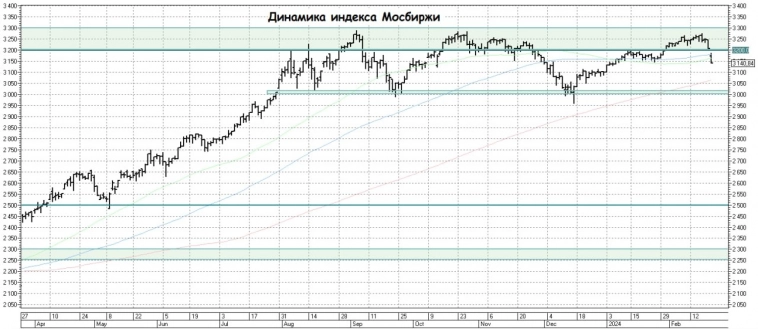

📉 Российский рынок акций приуныл, в ожидании новых анти

российских санкций со стороны Запада, которые будут озвучены в самое ближайшее время, а также на попытках коррекции нефтяных котировок в последние дни.

Уровень сопротивления в районе 3275 пунктов по индексу Мосбиржи получил очередное (уже третье по счёту) подтверждение, а значит для уверенного преодоления ключевого рубежа в 3300 пунктов потребуются серьёзные драйверы!

🤔 Вполне допускаю, что в перспективе ближайших нескольких месяцев этим драйвером станет ключевая ставка, которую ЦБ, скорее всего, начнёт снижать уже с апреля. Если, конечно, инфляционные процессы в российской экономике и дальше будут плавно идти на спад.

Но в любом случае, давайте не забывать, что мы с вами инвесторы! А значит в подобные моменты лёгких коррекций на фондовом рынке нужно не унывать, а наоборот – радоваться потенциальным хорошим возможностям для покупки подешевевших акций!

❤️ Поэтому всегда старайтесь сохранять здоровый оптимизм и трезвый расчёт! Ну и конечно же не допускайте, чтобы в вас вселился «мозг ящера», о котором написана целая книга!

( Читать дальше )

ГМК Норникель: причины падения и риски для инвесторов

- 21 февраля 2024, 18:57

- |

📉 С момента нашего последнего разбора Норникеля всего несколько дней, а котировки акций компании с тех пор упали ещё на -4%, обновив 9-месячные минимумы. И на этом фоне складывается впечатление, что компания, являющаяся лидером отечественной цветной металлургии, на фоне корпоративных новостей быстро превращается в главного аутсайдера индекса Мосбиржи.

📣 Накануне директор департамента Норникеля по работе с инвестиционным сообществом Михаил Боровиков и директор департамента маркетинга Денис Шарыпин приняли участие в эфире, в рамках которого был сделан ряд важных заявлений.

❗️Как мы знаем, по итогам 2023 года соотношение NetDebt/EBITDA практически не изменилось, составив на конец отчётного периода достаточно скромные 1,2х. Более того, в абсолютном выражении чистый долг в прошлом году даже снизился — с $9,8 млрд до $8,1 млрд. И на этом фоне тезисы менеджмента ГМК о росте долговой нагрузки, которые они регулярно подчёркивают, вызывают удивление, поскольку в последние годы компания всегда утверждала, что комфортный уровень долговой нагрузки составляет менее 2х.

( Читать дальше )

Яндекс уверенно движется к выручке в 1 трлн рублей

- 20 февраля 2024, 08:36

- |

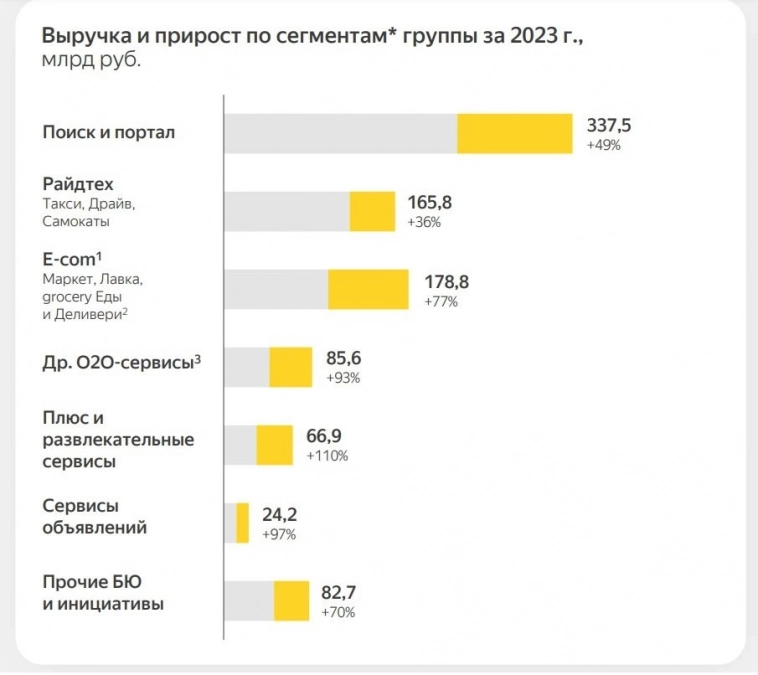

💻 Яндекс представил свои финансовые результаты по МСФО за 2023 год, а значит самое время в них заглянуть.

📈 Выручка компании увеличилась за минувшие 12 месяцев примерно наполовину — на +51% (г/г) до 800,1 млрд руб., благодаря значительному росту доходов от интернет-рекламы и электронной коммерции. Показатель вышел чуть лучше наших ожиданий – как вы помните, буквально в конце января мы с вами рассматривали отечественный IT-сектор, и тогда пришли к выводу, что выручка компании может достигнуть отметки 783 млрд руб. В целом мы всегда придерживаемся консервативных оценок, поскольку лучше получить апсайд, чем завышенные ожидания и, как следствие, разочарование.

✅ В сегменте поискаипорталакомпания увеличила свою рыночную долю на 1,5 п.п. до 63,4%. Выручка в данном сегменте увеличилась на +49%(г/г) до 337,5 млрд руб. В 2024 году можно ожидать замедление темпов роста доходов от интернет-рекламы, поскольку отечественная экономика будет расти скромными темпами.

✅ В электронной коммерции выручка увеличилась на +77% (г/г) до 178,8 млрд руб. Компания наращивает клиентскую базу и увеличивает ассортимент, что позволяет поддерживать высокие темпы роста.

( Читать дальше )

Противоречивый Норникель

- 19 февраля 2024, 14:28

- |

🤷♂️ В последнее время публичные отечественные компании из металлургического сектора чувствуют себя неплохо, всё лучше адаптируясь к новой реальности. В частности, Совет директоров Северстали совсем недавно даже рекомендовал дивиденды своим акционерам, впервые за последние два года, а котировки акций НЛМК и ММК на дивидендных ожиданиях находятся вблизи своих локальных максимумов.

А вот ГМК Норникель таким оптимизмом сейчас похвастаться не может, да и менеджмент посылает рынку весьма противоречивые сигналы. Был на их звонке на прошлой неделе, за выходные еще раз обдумал услышанное, делюсь своими наблюдениями:

➕ С одной стороны, в апреле планируется завершить процесс дробления акций в соотношении 1:100, что сделает их более доступными для широкого круга инвесторов. Причём это решение было принято после многолетних просьб со стороны инвесторов, которые не могли позволить себе покупку таких дорогих акций. Руководство компании прислушалось к мнению общественности, что не может не радовать, однако ждать нам пришлось очень долго.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс