Блог компании Иволга Капитал | А ОФЗ и ныне там

- 19 февраля 2024, 06:52

- |

Вспомнить об ОФЗ хочется в связи с заседанием по ключевой ставке в прошедшую пятницу.

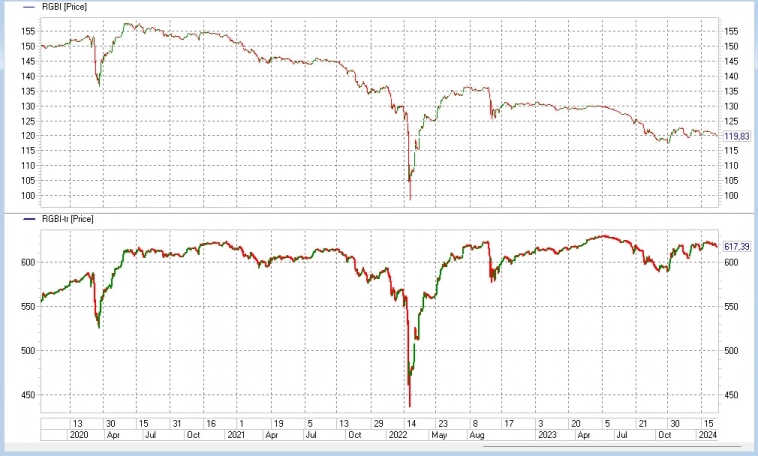

Не новость, что держатели ОФЗ, если и зарабатывают на них, то всё больше в качестве приятного бонуса. См. график индекса гособлигаций RGBI. Верхняя часть – индекс чистых цен, и он продолжает (с весны 2020, почти 4 года) скользить вниз. Нижняя – индекс полной доходности, включая купоны. Он эти 4 года годами находится во флэте (купоны компенсируют снижение котировок). Хотя совершил примечательный подъем осенью-зимой. Тогда облигации, в большинстве, проседали, поскольку с 7,5% до 16% выросла ключевая ставка.

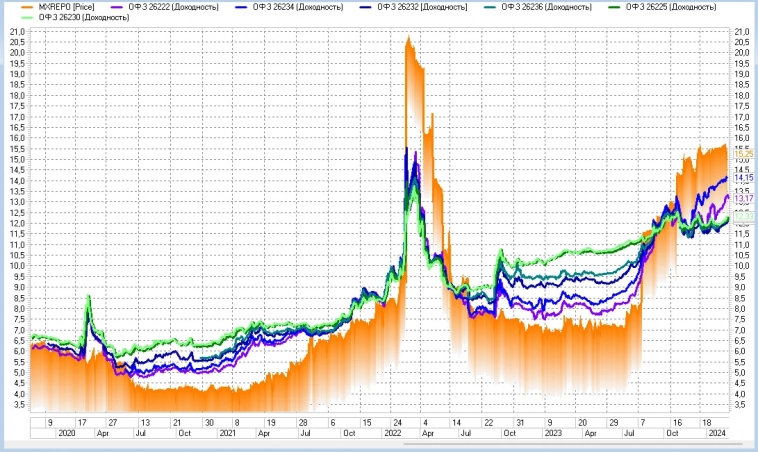

Этот парадоксальный подъем не только кому-то принес доход, но и вселил надежду, что смягчение ДКП не за горами. И вселил, как теперь видим, давно. Основная часть ОФЗ, исключая совсем короткие выпуски, обосновалась в диапазоне доходности 12-13%. Второй график: доходности разных по срокам обращения ОФЗ в сравнении с доходностью денежного рынка.

И крайне неохотно уходит из этого диапазона вверх. Но уходит.

Некоторые тезисы с пресс-конференции Банка России в пятницу: ключевая ставка сохранена на 16%, но рассматривался вариант ее повышения, снижение ставки ожидается не ранее 2 полугодия, ее прогнозный диапазон на 2024 год сдвинут с 12,5-14,5% до 13,5-15,5%. Не обнадеживающе для котировок / доходностей ОФЗ.

Которые и так перестают быть инструментом частного инвестора. Мы в общении с частной аудиторией почти не слышим, чтобы у кого-то были госбумаги. С середины нулевых и до 2022 года включительно у многих были. Наименее терпеливый спрос ушел. Сможет ли и как долго удерживаться при нынешних доходностях госдолга спрос банков и прочих институтов?

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

minfin.gov.ru/ru/document?id_4=126517-obemy_razmeshchennykh_gosudarstvennykh_tsennykh_bumag_po_sostoyaniyu_na_25.01.2024

www.cbr.ru/statistics/macro_itm/sec_st/issue/

и заработать можно, когда пойдет вниз учетная ставка.

А мода на ВДО пройдет. И снова вместо высокодоходные станут писать высокорискованные и вспомнят погоняло мусорные облигации.

Это неправильный перевод junk bonds, правильный ВДО.

такова рыночная теория относительности

Спасибо за обзор.

ИМХО, ЦБ снизит ставку быстрее, чем ждет рынок.

Просто сейчас, по-видимому, все гайки закручены до предела перед мероприятием в марте.

Я то жду соответствующее движение на рынке акций пока что. И вижу, что такие ставки убьют любую экономику.

Если бы не было как вы говорите закрутки то ставка сегодня уже была бы 17!!!!

Ставку могут снизить только ошибочно, и только из-за страха.

Тему дальше развивать не собираюсь, но тот кто смотрел в глаза начальнице по ТВ в пятницу тот сам уже все знает.