Блог компании Иволга Капитал | Доходности ВДО. У грани

- 21 августа 2023, 07:35

- |

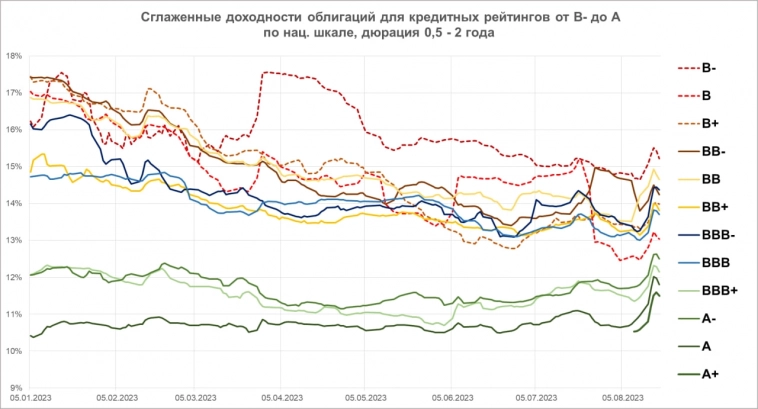

Обновление диаграмм доходности ВДО (и не только) в зависимости от кредитных рейтингов.

За пару недель изменения доходностей несущественны. Хотя на первой диаграмме видим, что более индифферентны ВДО, бумаги с рейтингами от B- до BBB. Нижняя часть инвестиционного кредитного уровня, рейтинги от BBB+ до A+ с конца июля все же прибавила в доходности 0,5-1% годовых. Что тоже несравнимо с подъемом ключевой ставки.

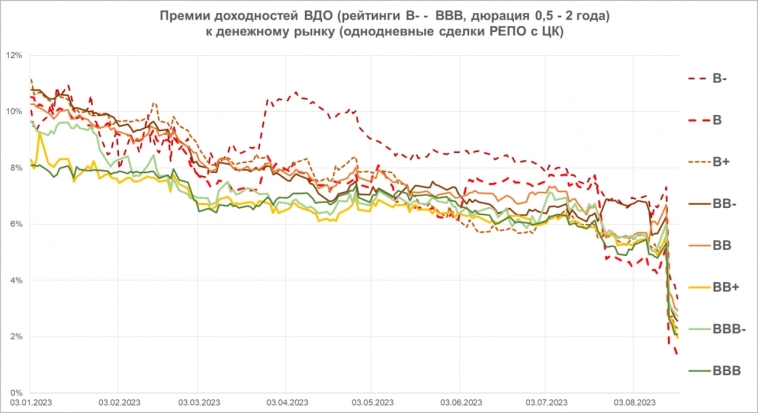

Вторая диаграмма, премии доходностей ВДО, акцентирует проблематику. Денежный рынок, это размещение свободных денег овернайт еще и с максимальным кредитным качеством, подскочил параллельно с ключевой ставкой. Мы сравниваем доходности ВДО с чистой однодневной ставкой денежного рынка. Она сейчас около 11,5% годовых. И к ней ВДО дают премию в среднем 2-2,5%, причем почти независимо от рейтинга. Если бы мы считали полную доходность денежного рынка, учитывая реинвестирование ежедневного дохода, премия была бы меньше.

На вторую диаграмму этого не выведено, но нижний инвестиционный сегмент облигаций дает к денежному рынку менее 1% премии. Понятно, почему его доходности хоть как-то растут.

Ситуация нестандартная. Получается, рынок ожидает скорого снижения ключевой ставки. Такое возможно. Максимальные уровни запретительных ставок ЦБ до сих пор держал не более 1,5 месяцев. Предположим, впереди снижение. Однако, во-первых, еще более месяца ЦБ вполне себе может ничего не менять. Во-вторых, снижение КС к нейтральным значениям обычно происходит намного медленнее подъема с них.

Можно руководствоваться предположениями. Что рынок облигаций сейчас, похоже, и делает. Можно – статистической. А она говорил, что премии облигационных доходностей с поправкой на дефолтные риски на данный момент не дают облигациям, в частности ВДО, преимущества перед денежным рынком. Однажды преимущество появится, но, объективно, мы не знаем, от удешевления ли денег или облигационных котировок.

Для нас сказанное – сигнал к смещению активов в портфеле PRObonds ВДО от облигаций в пользу денег. На пятницу доля денег составляла 1/5 активов. В таблице состава портфеля указаны позиции под сокращение (сокращение каждой – начиная с сегодняшней сессии, по 0,1% от активов за сессию). Если все сокращения будут доведены до конца, доля денег превысит четверть активов. Подробнее именно о портфеле, о выборе позиций под сокращение и о том, что сокращение может быть прекращено в любой момент – завтра.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайттеги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

такой сигнал — доля опавших, потерявших рост бумаг в портфеле, Сигнал закрывать ВСЕ плечи, подтягивать стопы.