Блог компании Иволга Капитал | Результаты ИК Иволга Капитал как организатора облигационных размещений за май. Портфель облигаций в обращении - 14,7 млрд.р., месячный доход от облигаций - 173 млн.р.

- 05 июня 2023, 07:12

- |

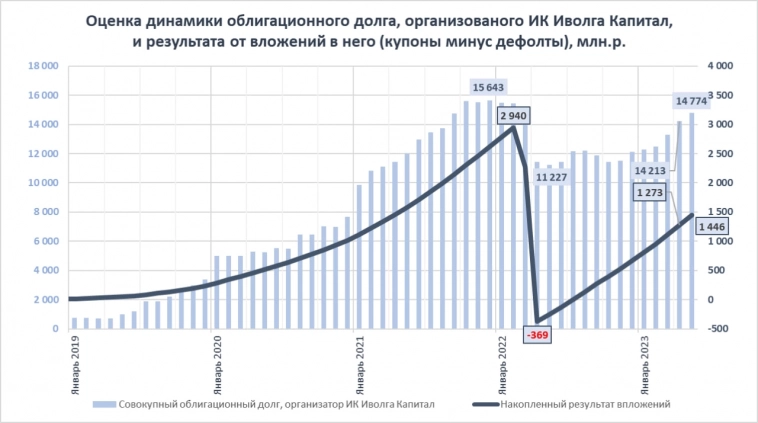

• Сумма облигаций в обращении, размещенных нами как организатором, продолжает восстанавливаться. По итогам мая она превысила 14,7 млрд.р. Прирост с начала года – 3,6 млрд.р. В конце 2021 года сумма была больше – 15,6 млрд.р., и до ее достижения при условии спокойного рынка нам нужно поработать еще месяца-два. Надеюсь, к концу года портфель превысит и 20 млрд.р.

• Совокупный доход, который выплачивается по этой сумме облигаций, на максимум уже вышел: в мае держатели заработали 173 млн.р. выплаченного или накопленного купонного дохода. Преодоление 200 млн.р. в месяц – цель нынешнего лета.

• Восстанавливается и доходность вложений в организованные Иволгой выпуски. Если разделить весь полученный с начала 2019 года от облигаций доход (купоны за минусом дефолтов) на среднюю сумму портфеля, получим примерно 3,4% годовых. Очень мало. Хотя до конца года накопленная доходность может приблизиться к 6% годовых. Что тоже мало. На конкурентные банковским депозитам отметки, 7-9% годовых, мы выйдем, вероятно, только в будущем году.

• Дефолтные риски. Среди организованных нами выпусков оцениваем как наиболее высокую вероятность дефолта у Голдман Групп (облигации ОбэединениеАгроЭлита, ТД Мясничий, ИС петролеум) и у строительной компании Литана. Также с нами, фактически, не коммуницирует строительная компания AAG, что с учетом ее отказа от рейтинга (на момент размещения облигаций действовал рейтинг ВВВ-), тоже относит выпуск к рисковым. Если все указанные выпуски уйдут в дефолт, портфель потеряет около 750 млн.р. Неприятно. Но при нынешних объемах уже слабо повлияет и на сумму, и на доходность.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

- 05 июня 2023, 07:26

- 05 июня 2023, 07:29

- 05 июня 2023, 12:32

- 05 июня 2023, 14:21

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал