Блог компании Иволга Капитал | Денежный и долговой рынок готовятся к росту ключевой ставки

- 14 июля 2021, 06:25

- |

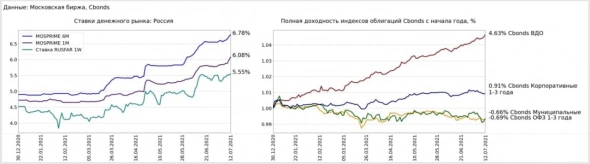

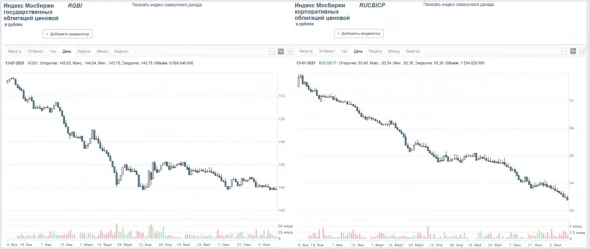

Выдержав непродолжительную паузу после июньского повышения ключевой ставки до 5,5% денежный рынок вернулся к тренду удорожания. На опережение нового шага вверх по ставке. Заметно это по месячной стоимости денег (MOSPRIME 1W), прирост от предыдущего максимума конца июня уже около +0,3%. Параллельно с этим закономерно проседают цены облигаций (исключая высокодоходный сегмент). Если на следующем заседании 23 июля Банк России повысит ключевую ставку на 0,5%, то она, в основном, уже в рынке. Но есть риск ее повышения на 0,75%, или при повышении на 0,5% — сохранения самого тренда повышения в дальнейшем. А этого пока стоимость денег и долгов не учитывает. Участники, думаю, будут готовиться к более агрессивному из сценариев, просто наблюдая за инфляцией в России и США. А это продолжит тянуть стоимость денег вверх, а цены облигаций – вниз.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Да и ОФЗ на 3+ годах закладывают среднюю ставку на соответсвующие сроки 6.5%+, поэтому уже всё, что планируется и даже не планируется, в среднем конце заложено, а вот в денежном на сегменте 3-12 месяцев не в полной мере. Поэтому у нас наклон кривой уплощается быстрыми темпами без движения дохи в среднем+ конце.

???

Накопительный хоть и меньший процент обеспечивает, зато беспрецендентная мобильность!

Возникает вопрос — куда парковать кэш на счете? Выводить и платить НДФЛ — не самая лучшая идея. По моим прикидкам, альтернатив ближним ОФЗ с переменным купоном нет.

А ближние с переменным купоном ведь почти не отличаются от постоянных — там же привязка к руониа с лагом в полгода. Считали детально? Я просто нет, поэтому сугубо качественная прикидка.

Альтернатива только если в виде некоторого хэджа от резкого скачка — в тех же fxru.

Не сказал бы, что детально, в первом приближении. Денежные фонды проигрывают из за комиссий в обе стороны и комиссий УК. По части купона — у меня ощущение (ни чем не доказанное), что они гибче реагируют на ставку.