Блог им. MKrrr

Делимобиль снова просит денег

- 25 августа 2023, 07:02

- |

Делимобиль – крупнейший каршеринг в России и… в мире. 20 тысяч автомобилей, 10 городов присутствия. Если все автомобиля Дели выстроить по одной дороге, то они замкнут МКАД в одной полосе. Серьезно: 20 000 машин в одну линию это больше 100 км. Рядом поставить Я.драйв и Белку – и лучше на МКАД не выезжать. А в Питере, кстати, кольцевая длиннее (142 км против 108)

Картинка — novosibirsk.flamp.ru/

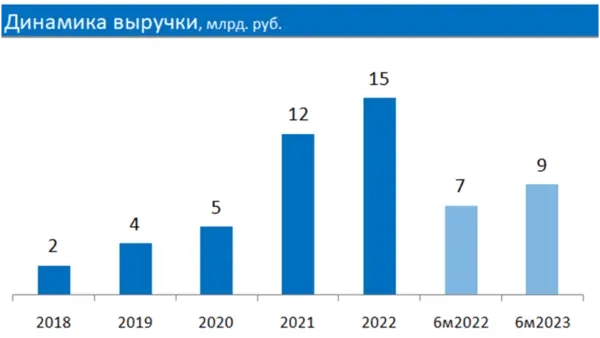

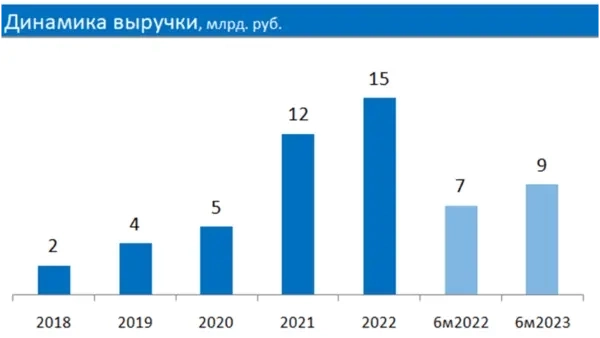

Дели – потрясающая история роста; за 5 лет группа выросла в 7,5 раз. И по итогам полугодия рост продолжается (+24%). Бизнес модель строится на поминутной аренде и окупает автомобиль уже от 5 часов использования в день. Рост популярности каршеринга – геометрический рост прибыли группы.

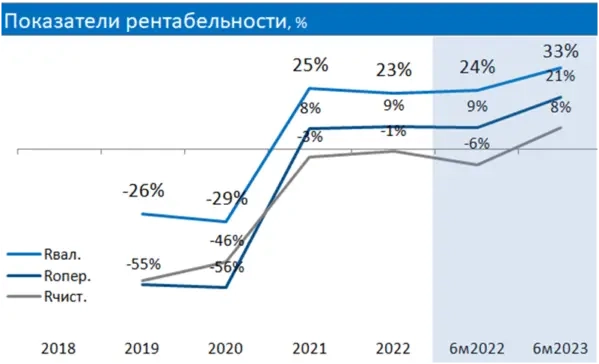

Любая история роста требует много денег на старт и масштабирование. В момент зарождения культуры каршеринга, машины простаивали и это било по рентабельности. Сейчас компания вышла на приемлемые объемы и занимается оптимизацией процессов. Рост ради роста больше не самоцель. По итогам 2023 года впервые выйдет в прибыль. Не забывайте, что чистая прибыль уже учитывает амортизацию. Дели вышел в плюс!

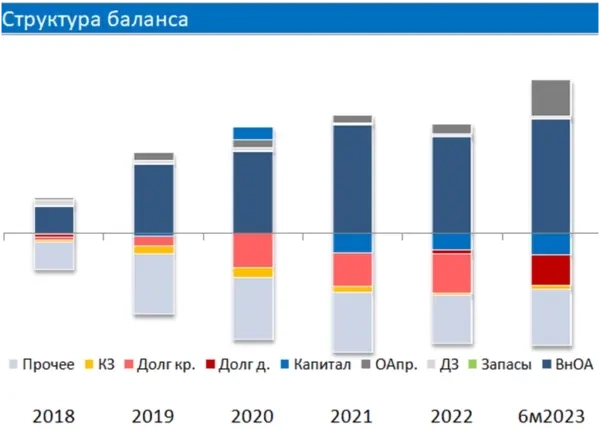

Рост за счет долга. А промокоды со скидками – за счет сжигания денег акционеров. Группа была на плаву только из-за докапитализации со стороны акционеров. Долг в абсолютном выражении большой, но модель оценки учитывает не только долг к активам и капиталу, но и к улучшающейся рентабельности. Только это и вытягивает. Для сравнения: компания платит в год 2 млрд. руб. процентов и все годы была убыточной. А за полугодие 2023 заработала 726 млн.!

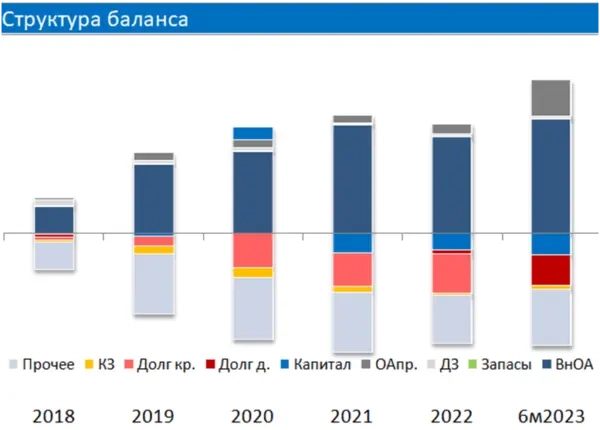

Высокая устойчивость за счет уникальности продукта, и высоких барьеров выхода на рынок, собственного ПО. Компания открыта в плане отчетности и имеет хорошо диверсифицированный кредитный портфель. Рентабельность улучшается, но пока все съедают проценты по кредитам и лизингу. Ликвидность баланса слабая: если поставить бизнес на паузу, компания не сможет рассчитаться – все активы это машины, а краткосрочных кредитов много.

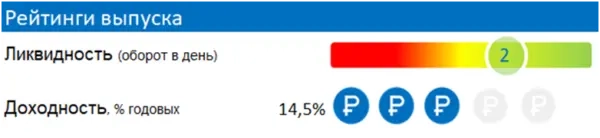

Ликвидность действующих выпусков – «средняя».

Заявленная доходность нового выпуска 14-14,5% годовых, что выше рынка. Выпуск на 4 года без оферты.

Плюсы

+ прозрачная и открытая компания; наличие кредитных рейтингов и первоклассных аудиторов;

+ высокий порог входа на рынок, свое ПО и разработки;

+ улучшающаяся рентабельность, выход в прибыль; поддержка акционеров

+ поквартальное раскрытие отчетности; комфортные показатели оборачиваемости.

Минусы

— высокий долг и необходимость постоянного обновления автомобилей;

— текущая ликвидность <1; долгосрочные активы приобретаются за краткосрочный долг – об это обожглось много компаний, а теперь их никто не помнит;

— регуляторные риски: всегда фоном шумят истории проблем с пользователями из-за незарегистрированного ДТП, страхования, черного рынка аккаунтов, и т.д.

— рост себестоимости из-за выросших цен на авто, запчасти, комплектующие, обслуживание;

снижение дохода пользователей всегда бьет по компаниям внутреннего рынка.

Кот.Финанс будет участвовать в размещении нового выпуска. Доля 5% из-за срока (4 года без оферты), был бы срок меньше — взяли бы больше.

Делимобиль снова просит денег

Нет, это не очередное недовольство сервисом; это обзор нового выпуска облигаций. Разберем что под капотом у компании, и будут ли бонд-холдеры бесплатно кататься на машинах? Делимобиль – крупнейший каршеринг в России и… в мире. 20 тысяч автомобилей, 10 городов присутствия. Если все автомобиля Дели выстроить по одной дороге, то они замкнут МКАД в одной полосе. Серьезно: 20 000 машин в одну линию это больше 100 км. Рядом поставить Я.драйв и Белку – и лучше на МКАД не выезжать. А в Питере, кстати, кольцевая длиннее (142 км против 108)

Картинка — novosibirsk.flamp.ru/Дели – потрясающая история роста; за 5 лет группа выросла в 7,5 раз. И по итогам полугодия рост продолжается (+24%). Бизнес модель строится на поминутной аренде и окупает автомобиль уже от 5 часов использования в день. Рост популярности каршеринга – геометрический рост прибыли группы.

Любая история роста требует много денег на старт и масштабирование. В момент зарождения культуры каршеринга, машины простаивали и это било по рентабельности. Сейчас компания вышла на приемлемые объемы и занимается оптимизацией процессов. Рост ради роста больше не самоцель. По итогам 2023 года впервые выйдет в прибыль. Не забывайте, что чистая прибыль уже учитывает амортизацию. Дели вышел в плюс!

Рост за счет долга. А промокоды со скидками – за счет сжигания денег акционеров. Группа была на плаву только из-за докапитализации со стороны акционеров. Долг в абсолютном выражении большой, но модель оценки учитывает не только долг к активам и капиталу, но и к улучшающейся рентабельности. Только это и вытягивает. Для сравнения: компания платит в год 2 млрд. руб. процентов и все годы была убыточной. А за полугодие 2023 заработала 726 млн.!

Высокая устойчивость за счет уникальности продукта, и высоких барьеров выхода на рынок, собственного ПО. Компания открыта в плане отчетности и имеет хорошо диверсифицированный кредитный портфель. Рентабельность улучшается, но пока все съедают проценты по кредитам и лизингу. Ликвидность баланса слабая: если поставить бизнес на паузу, компания не сможет рассчитаться – все активы это машины, а краткосрочных кредитов много.

Ликвидность действующих выпусков – «средняя».Заявленная доходность нового выпуска 14-14,5% годовых, что выше рынка. Выпуск на 4 года без оферты.

Плюсы

+ прозрачная и открытая компания; наличие кредитных рейтингов и первоклассных аудиторов;+ высокий порог входа на рынок, свое ПО и разработки;+ улучшающаяся рентабельность, выход в прибыль; поддержка акционеров+ поквартальное раскрытие отчетности; комфортные показатели оборачиваемости.

Минусы

— высокий долг и необходимость постоянного обновления автомобилей;

— текущая ликвидность <1; долгосрочные активы приобретаются за краткосрочный долг – об это обожглось много компаний, а теперь их никто не помнит;

— регуляторные риски: всегда фоном шумят истории проблем с пользователями из-за незарегистрированного ДТП, страхования, черного рынка аккаунтов, и т.д.

— рост себестоимости из-за выросших цен на авто, запчасти, комплектующие, обслуживание;

снижение дохода пользователей всегда бьет по компаниям внутреннего рынка.

Кот.Финанс будет участвовать в размещении нового выпуска. Доля 5% из-за срока (4 года без оферты), был бы срок меньше — взяли бы больше.

Что касается бесплатного катания, то при прошлом размещении Дели давал промокоды со скидками для покупателей облигаций. Сейчас такой щедрости нет, зато купон подрос. З это правда «спасибо» стоит сказать не компании, а ЦБ. Поэтому кататься будем только с купонов.

---

Еще больше крутых обзоров облигаций в канале Кот.Финанс. И там же — презентация выпуска от самой компании.

- 25 августа 2023, 07:57

- 25 августа 2023, 08:29

- 25 августа 2023, 09:05

- 25 августа 2023, 09:08

- 25 августа 2023, 12:40

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор