Блог компании Иволга Капитал | Портфель PRObonds ВДО. Наконец-то в плюсе с начала кризисного года

- 29 августа 2022, 08:34

- |

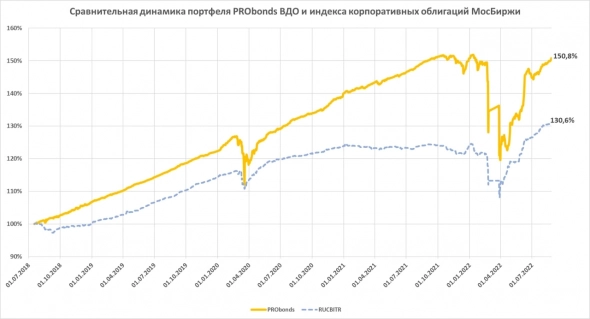

Индикативный портфель PRObonds ВДО вышел из убытка с начала кризисного 2022 года (+0,1%). За время ведения портфель накопил почти 51% дохода с учетом издержек до НДФЛ.

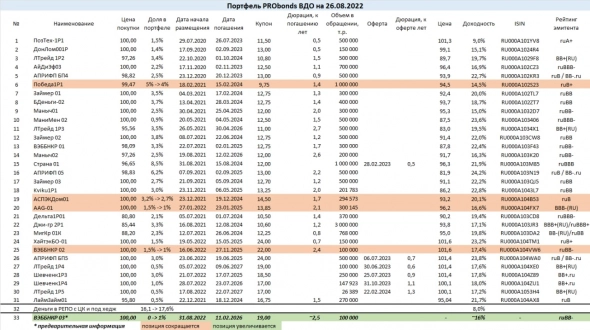

Внутренняя доходность портфеля сейчас (включает доходность облигаций к погашению/оферте и доходность размещения денег) около 17,7% годовых. Ее можно использовать как ориентир прироста портфеля на ближайшие 12 месяцев. А за весь 2022 год портфель с наибольшей вероятностью заработает 6%.

Портфель остается «коротким», его средняя дюрация – 1,13 года. И, учитывая большую долю денег, имеет достаточно неплохой совокупный кредитный рейтинг, BBB- по нацшкале (исходим из рейтинга размещения денег на уровне ААА, что соответствует рейтингу НКЦ). Рейтинг со временем должен повыситься до BBB или даже BBB+. Высказывал и повторю мысль, что, хоть эмитенты рейтинговой группы B- — BB- массово предлагают высокие доходности, проблемы этой группы рынком, скорее всего, недооцениваются.

Что до доли денег, она в ближайшие дни поднимется ещё, за счет уменьшения наименее доходных, наименее ликвидных и обладающих наиболее низким рейтингом позиций. Уменьшаются с сегодняшнего дня (либо продолжают уменьшаться с учетом сегодняшних сделок) доли в выпусках Победы, AAG, АСПЭК-Домстрой, во втором выпуске МФК ВЭББАНКИР. Все снижения долей – в течение 5 сессий равными частями по рыночным ценам.

Предполагается и пополнение портфеля. Это готовящийся к размещению 3-й выпуск МФК ВЭББАНКИР (ориентир ставки купона на первые 6 месяцев обращения – 19% годовых, на последующие 6 месяцев – 18%, далее – продолжение ступенчатого снижения ставки, сумма выпуска – 100 млн.р.). Новый выпуск добавится на 1% от активов.

Еще немного о рисках и деньгах. Все видят достаточно вялые темпы размещений ВДО. А это неприятная для ряда эмитентов возможность оказаться без своевременного перекредитования. Обратная сторона – востребованность денег. Так что 1/5 портфеля в деньгах, которые пока размещаются под еще терпимые ~8% — необходимость. Возможно, я и коллеги слишком драматизируем. Но месяц за месяцем не появляется поводов для оптимизма.

Помимо сказанного, мы не имеем планов заметного расширения списка эмитентов в портфеле, т.к. это ослабит внимание к каждому из них. Кроме того, впереди уже почти неизбежное включение в портфель альтернативного источника дохода. Об альтернативе можно будет в деталях говорить ближе к середине осени.

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой. Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Мнение исследователей и отказ от ответственности.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Нам интересны данные госстата, ситуация в закупках, рынки аренды и труда. Сейчас там нет ничего светлого и приятного для нас.

MPlus, в общем то да.

Низкий спрос это конечно повод для высокий купонов для нас как облигационеров, но для компаний потенциально возникают проблемы с рефинансированием, а значит мы можем увидеть череду дефолтов.

Андрей, я бы рад был увидеть эфир где Вы прошли бы по портфелю на предмет возможностей/планов рефинанса у тех у кого погашения/оферты и отсевает желание/возможность уменьшать кредитное плечо