Блог компании Иволга Капитал | Портфель PRObonds #1 переиграл индекс высокодоходных облигаций более чем на 3% за год

- 02 февраля 2022, 08:31

- |

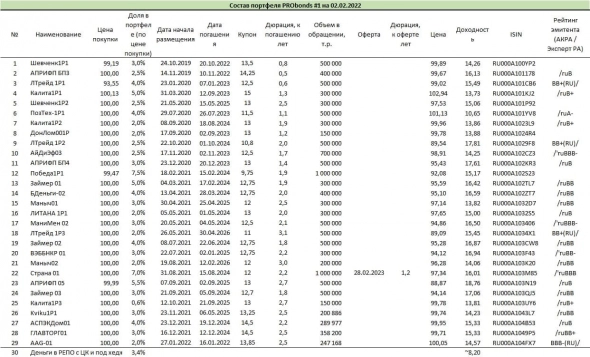

Оценка доходностей публичных портфелей PRObonds за последние 365 дней – 6,2% и 4,7% для портфелей #1 и #2 соответственно. Результаты не впечатляющие. Однако портфель PRObonds #1 полностью состоит из высокодоходных облигаций и переигрывает индекс ВДО Cbonds-CBI RU High Yield на 3,4% годовых (доходность последнего за 365 дней – 2,8%). При этом на длинной ретроспективе, с момента своего старта 3,5 года назад портфель отстает разве что от рынков акций.

Портфель #2 долгое время включал акции OR Group, которые снизили его совокупную доходность примерно на 3%. В ближайшее время этот портфель будет максимально похож по структуре на первый портфель. В дальнейшем в него вернутся спекулятивные позиции, а они в среднем приносят прибыль.

В обоих портфелях может быть увеличена доля облигаций петербургского девелопера AAG, с нынешних 2% до примерно 4%. Решение будет зависеть от состояния рынка облигаций и, предположительно, оно будет приниматься еще не на текущей неделе.

В середине февраля планируется размещение 3-го выпуска облигаций еще одного эмитента из Санкт-Петербурга – ЛК «Роделен» (ruBBB-; первый выпуск погашен полностью, второй – частично). Эти бумаги должны будут пополнить портфели PRObonds.

Немного об опережении портфелями индекса Cbonds High Yield, в первую очередь портфелем #1, состоящим строго из ВДО. Оно превысило 3% годовых и перестало быть статистическим отклонением. Высокодоходный сегмент переходит в естественное состояние: доходности выросли и начинают отражать дефолтные риски. А поскольку сами дефолты становятся отличной от нуля величиной, принципиального снижения доходностей я бы не ждал. Не диверсифицированный портфель и раньше мог быть обнулен всего одним-двумя дефолтами. Однако сейчас, если диверсифицировать портфель ВДО вслепую, по аналогии с индексами облигаций, он в среднем даст результат, близкий или ниже результата широкого облигационного рынка. Большие купоны будут корректироваться дефолтными потерями.

Если же избегать дефолтов или снизить их ущерб путем меньшей доли наиболее рискованных бумаг в портфеле, можно получать доходность, до которой и широкому рынку облигаций, и банковским депозитам будет далеко. На эту стратегию и рассчитаны портфели PRObonds. Каким бы неприятным не был эпизод с техдефолтом OR Group по непубличному выпуску облигаций БО-07 (тело долга около 585 млн.р.), мои портфели он задел лишь отчасти.

Что до OR Group, то завтра 3 февраля, эмитент, видимо, объявит полный или частичный дефолт по непубличному выпуску облигаций БО-07 (сумма долга около 585 млн.р.). Это должно послужить новым поводом к продажам во всем сегменте ВДО. Правда, думаю, уже только локальным поводом.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Облигации OР которые входили в портфель2 были все распроданы после новости о техдефолте за пол-цены, верно?

Послушал Ваше выступление от 27.12.21 (жаль, что поздно).

Как Вы думаете, если облигация падает на 10%, то это можно считать сигналом к тому, что надо с пристрастием изучить финансовое положение эмитента? Уж лучше продать бумагу за 90%, а не продавать ее потом за 30-40 %, как ОР сейчас, верно?