Блог им. andreihohrin

Разбирая заблуждения. Ключевая ставка и ОФЗ

- 28 мая 2019, 08:58

- |

Сегодня прочел рекомендацию одного из известных фондовых экспертов. Рекомендация кажется очевидной. Эксперт говорит о высокой вероятности снижения ключевой ставки 14 июня и о том, что под это событие желательно купить длинные ОФЗ и дивидендные акции.

Причем и в чем тут заблуждения?

• Их 2. Первое не так важно для биржевых операций, это понижение Банком России ключевой ставки, с 7,75% до 7,5%. Не устаю повторять: Центральный банк – обычный бюрократический институт, и его действия почти лишены прогнозной сущности, чиновники ЦБ (это справедливо не только к России) годами играют в догонялки. Так, понижать ставку нужно было в начале года, чтобы дать рынкам акций и облигаций более серьезный старт, улучшить условия для бизнеса и т.д. Да и повышать ее в ответ на падение глобальных рынков в прошлом году было действием, напоминающим реакцию на страхи и эмоции. Понижение ставки, которое, видимо, состоится в середине июня, вновь станет констатацией сложившихся фактов. Акции уже выросли от декабрьских минимумов на 20-30%, банки на упреждение снижают депозитные и даже кредитные ставки. Доходность большинства торгующихся ОФЗ ниже 7,75%. Ну, а план по аукционам ОФЗ и так перевыполнен при относительно высокой ставке. Ее понижение в июне уже не даст значимой экономии Минфину и бюджету.

• Второе заблуждение для инвестора более вредоносно. Оно предполагает покупку актива под свершившийся или, как в нашем случае, близкий и высоко вероятный факт. Рынок на положительных фактах не растет, рынок растет на их вероятностных ожиданиях, на самих фактах он падает.

• Индекс гособлигаций, публикуемый Московской биржей, этот тезис способен подтвердить. Вероятность понижения ключевой ставки, по мнению экспертов, увеличивается, дата этого понижения приближается. А индекс в ответ прекращает рост последних недель и даже корректируется вниз. Добавим недостаточную, в принципе, инвестиционную привлекательность ОФЗ. Десятилетки дают 8% эффективной доходности. При снижении ключевой ставки на 0,25% они в идеальных условиях должны вырасти на 2-2,5% в цене. В прошлом году эти же бумаги за 5 месяцев потеряли около 15% от стоимости тела.

• Подумайте, так ли вкусны в нынешних реалиях и с учетом сказанного длинные ОФЗ?

• Аналогично суждение про акции. Любой вам скажет, что дивидендная доходность отечественных бумаг – одна из самых высоких в мире. Рынок так устроен, что, когда он относительно высоко, мы готовы слышать о хорошее о нем. Сейчас это дивидендные истории. Когда он относительно низко, мы сосредоточены на негативных новостях: с ноября по февраль все разговоры были о санкциях, и индексы тогда были ниже на 15-20%.

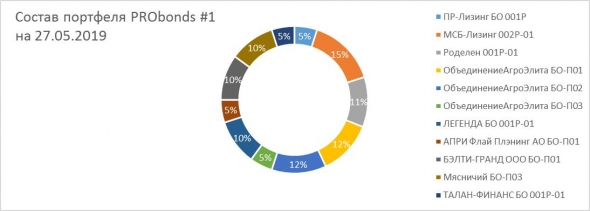

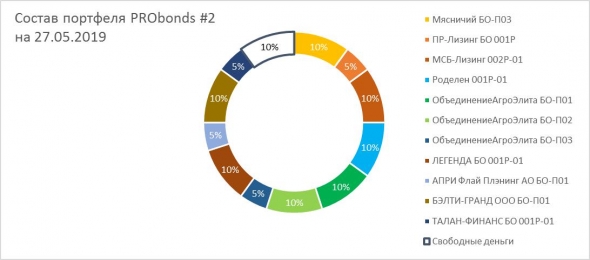

Наши портфели (PRObonds) были запущены не в лучшие времена, первый в июле прошлого года, второй и вовсе в октябре, в преддверии сильных фондовых падений. Наша команда всего лишь избегала явных трейдерских ошибок и глубоко погружалась в совершаемые сделки. В итоге, в абсолютном выражении мы имеем 12,8-11,7% (15-19% годовых). Для сравнения индекс МосБиржи с середины июля по сегодня — +14% (16% годовых), индекс гособлигаций, включающий купонный доход — +5,7% (6,7% годовых).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

имхо бред...

функция цБРФ регулирование инфляции…… а не поддержка рынков и продажа офз — их минфин продает...

tradingeconomics.com/russia/indicators

смотрим инфляцию… счас среднегодовая 5%, а месячная 3%...

счас выйдут данные за май, если среднегодовая опустится ниже 5% то ставку будут опускать

я бы на том же сайте обратил внимание на резкое падение ввп...

tradingeconomics.com/russia/gdp-growth-annual на 2.2% за квартал!!! вот где жопа то