Блог им. MKrrr

Займер: дефолтные кредиты на 84% портфеля, недорезервирование, или что нам пытаются продать на IPO?

- 11 апреля 2024, 07:56

- |

Жесткий обзор размещения Займер. Сегодня последний день, когда можно снять заявку

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов

---

О размещении

Займер выходит на IPO путем продажи акций собственника (cash-out) до 13% капитала с оценкой компании 23,5-27 млрд. рублей

Цена / Капитал (PBV)– 2,27

Рентабельность собственного капитала (ROE) 52%

Учитывая фантастическую рентабельность, мультипликатор цена/капитал не кажется высоким. К слову, у того же Европлана PBV был выше даже на момент размещения. Но есть особенности учета, о которых ниже

Рейтинг ВВ+ от Эксперт РА. Достаточно низкий, но это из-за отрасли – в МФО нет высоких рейтингов

О компании

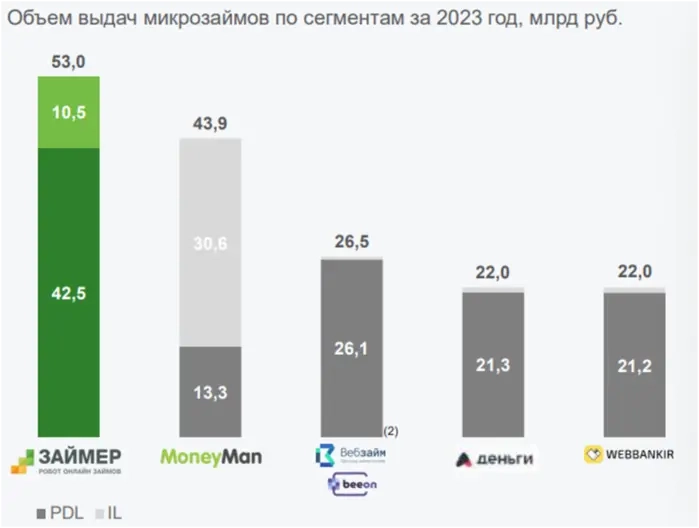

Онлайн робот на рынке МФО: никаких офисов, точек выдач, джентльменов которые на «глаз» определят возвратность займа – все онлайн. Компания позиционирует себя, как №1 на рынке микро займов с совокупный объемом выдач 53 млрд рублей.

❗как мы тестировали Займер, оформляя микро-кредит читайте здесь

Продуктовая линейка:

· Микрозаймы до 30 дней до 30 тысяч

· Микрозаймы до года с суммой до 100 тысяч

· Виртуальная кредитная карта

Отрасль

Как обычно на IPO продают «растущее будущее». Б1 ожидает рост в 2 раза до 1,5 трлн рублей: больше заемщиков, больше средний чек. Но на уровне эмпатии, чем больше клиентов МФО – тем хуже жизнь, ведь под 300% годовых не от хорошей жизни берут.

Впрочем, Б1 уже рисовал безоблачное будущее каршерингу перед размещением Делимобиля и стоимость обслуживания Соляриса в 1 млн/год

Финансы

Как всегда, начинаем с аудиторского заключения. Почему это важно?

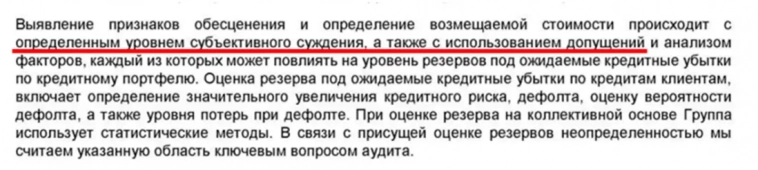

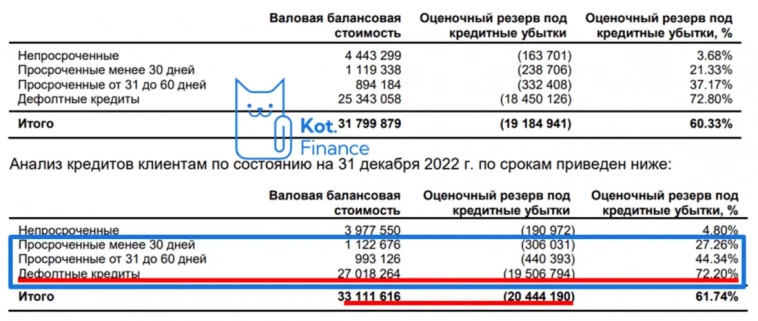

После прочтения аудиторского заключения – можно было закрыть отчетность и закончить с обзором: в компании, где весь баланс – микрозаймы ключевой вопрос (возвратность и качество этих займов) – субъективно и с допущениями. Эти строки открывают дыру любого масштаба.

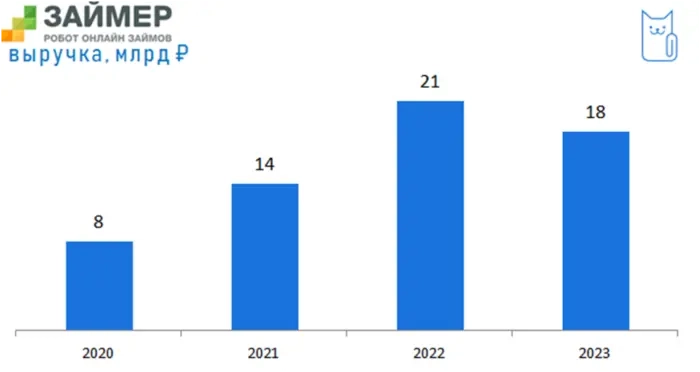

Выручка по итогам 2023 года снизилась. А как же обещанный рост рынка?

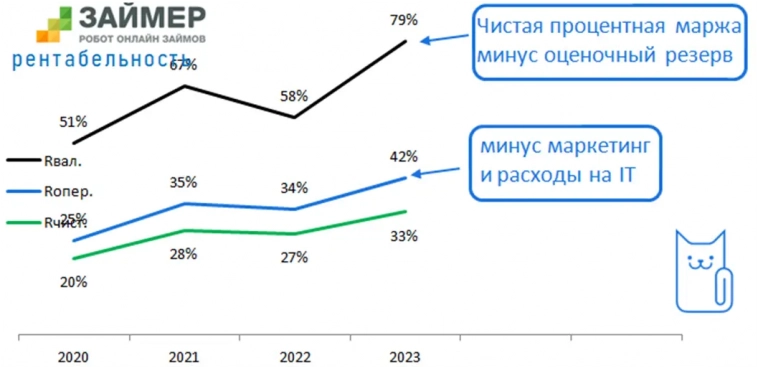

При этом, оценочный резерв снизился вдвое, увеличив рентабельность до невероятных цифр. Да, может быть Займер стал точнее оценивать клиентов и больше отказывать, выдавая только качественным заемщикам. Мы этого не знаем. Но качественные заемщики берут в банках, а не под 300%

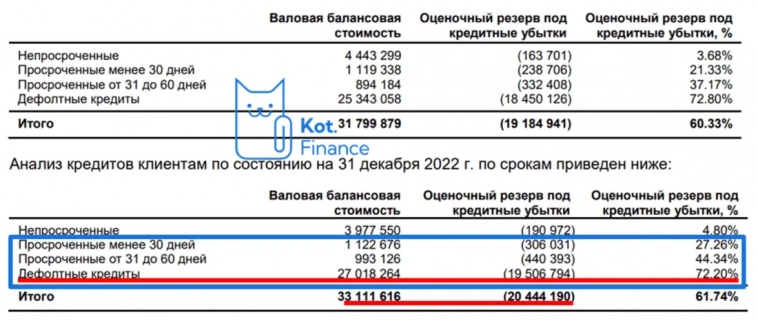

Реальная просрочка гораздо выше – см. слайд: дефолтные кредиты это уже невозвратные кредиты. Расходы на взывание превысят сумму долга, умноженную на вероятность взыскания. Почему там резерв не 100% — загадка. А ведь это 6 млрд скрытых потерь (!!!)

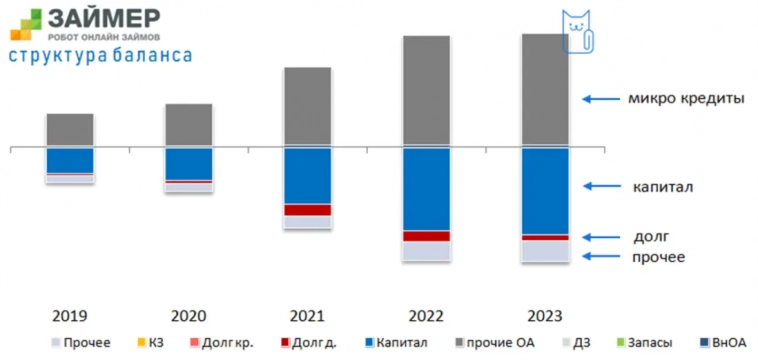

Зато баланс кристальный – ничего лишнего: микро-займы и капитал. Для оценки бизнеса важно, чтобы не было непрофильных активов

Плюсы

+ крепкий и чистый баланс: только займы и капитал, долговая нагрузка низкая

+ судя по отказу нам – хороший фрод анализ, хоть мы ничего и не подделывали. Важно, что направо-налево займы не выдают

+ сильный менеджемент, видно что ребята заточены на статистике и это у них хорошо получается

+ low cost’ер – online без отделений и с низкими расходами

Риски

— аудитория: не от хорошей жизни люди берут в МФО, и банки им отказывают не из-за цвета глаз

— реальная просрочка выше и это видно даже по отчетности, страшно представить что в реальности. Реально непросроченных кредитов – 12%, а резервы должны быть гораздо выше

— стагнирующий рынок: хоть Б1 рисует радужные перспективы рынка, рост выдач у Займера в 2023 году 2,2%, процентные доходы снизились (-13%)

— Cash out: не смотря на все перспективы рынка, которые нам продают, IPO – выход акционера. Помимо этого, акционер выводил дивиденды в 2022 году (35% прибыли), в 2023 (92%) и были сообщения и дивидендах в I квартале. Чистый выход в кэш

— Высокая оборачиваемость кредита – скорее минус, чем плюс. Компания одним рублем рискует по 10-12 раз в год. Если клиент ок – он отдает кредит и проценты. Если не ок – не отдаст. Нам больше нравится модель «подольше да надежнее». Бизнес модель: за плохого заемщика платит хороший. Но хорошие уходят в банк

— Регуляторный риск: ЦБ уже несколько раз ограничивало максимальную ставку, законодательно закрепило методы взыскания. Учитывая рост бедности, это может стать социальным фактором

Вывод

Текущее IPO у нас не вызывает симпатию ни по отрасли, ни по отчетности. Постоянный выход в кэш (IPO, выплата дивидендов) человека, который единственный знает ситуацию изнутри – вызывает тревогу. Но по информации Frank Media, книга заявок переподписана в первый день, а на институциональных инвесторов выделили 70%. Помните, мы изучали IPO последних лет? чем выше доля проф.участников – тем лучше.

Наверное, можно поиграть в музыкальный стул, и получив низкую аллокацию продать выросшие 2 акции в первый день. Но мы на рынок приходим не за этим.

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

До последнего не были уверены. Как ребята показали раскладку по кредитам - все сложилось

Вот что здесь может пойти не так?

Были сообщения и дивидендах в I квартале (можете предоставить информацию?)

Плюс это то что дивиденды могут быть согласно див.политике выплачиваться ежеквартально.