Георгий Аведиков

Хочу вложиться в МММ (3M)

- 25 декабря 2020, 18:23

- |

Многие сейчас покрутят у виска, помня про аналогичную компанию Мавроди. Но нет, сегодня поговорим про американского гиганта химической промышленности. Это одна из старейших компаний в США, она основана в 1902 году, бизнес работает в 70 странах по всему миру, капитализация составляет $100 млрд. Бизнес 3M хорошо диверсифицирован, это видно по структуре и географии выручки.

Структура выручки:

✔️ Промышленные товары — клей, чистящие средства, напольные покрытия, системы фильтрации воздуха, пожарные средства и прочее. Доля выручки — 34%;

✔️ Электрика и электроника — соединители, разъемы, оптические компоненты и прочее. Доля выручки — 28%;

✔️ Медицинские товары — ортопедические, хирургические и стоматологические материалы, респираторы и прочее. Доля выручки — 22%;

✔️ Канц. товары — скотч, самоклеющаяся бумага, фильтры, подставки и прочее. Доля выручки — 15%.

География выручки распределна следующим образом: США (40%), АТР (20%), Европа, Ближний Восток и Африка (20%), остальной мир (20%).

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Портфель "Долгосрок" и моя стратегия

- 24 декабря 2020, 23:27

- |

Пока на рынке небольшое затишье, я продолжаю изучать новые компании, которые хотел бы видеть в своем портфеле. Все наши разборы делаются не для сиюминутных покупок (обычно), а для создания определенного вотч листа и расставления приоритетов тем или иным компаниям в разных секторах. Когда рынок начинает лететь вниз, как было в марте, обычно времени остается не очень много на анализ, поэтому, готовый вотч лист и целевые цены по интересным эмитентам сильно упрощают процесс докупок. Именно так, покупками на коррекциях в основном, формировался портфель «Долгосрок» с 2018 года.

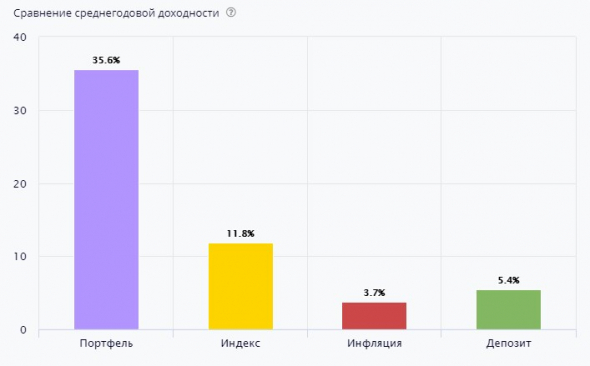

Осталось всего 8 месяцев до того момента, как этот портфель с высокой долей вероятности будет расформирован, основная цель (удержание бумаг 3 года и получение ЛДВ) будет достигнута. Если, конечно, мы там не увидим очередную коррекцию, тогда придется посидеть с ним подольше. Но, в целом, среднегодовая доходность оказалась даже выше моих ожиданий, я ставил цель в 20-25%, фактическая приблизилась к 36%, правда еще 2 недели до НГ, может всякое случиться. Я недавно приводил

( Читать дальше )

Бакс или евробонды?

- 15 декабря 2020, 11:25

- |

Самый простой и понятный всем вариант, это покупка доллара, такая инвестиция нам бы принесла с начала текущего года 19%, весьма неплохо, даже без разных вкладов. Хотя, сейчас сложно найти вклад со ставкой более 1% в надежных банках.

Вторым вариантом я рассматриваю ETF на еврооблигации, например FXRU, этот инструмент появился на Мосбирже в конце 2013 год и у нас есть длинный горизонт для сравнения его динамики с долларом. У FXRU есть и аналоги, вроде SBCB (Сбербанк), VTBU (ВТБ) и прочие, но у них слишком маленькая история торгов. Данный ETF отслеживает индекс российских корпоративных евробондов EMRUS Bloomberg Barclays, куда входит 27 инструментов с максимальным весом каждого не более 7%. Таким образом, в этом инструменте неплохая диверсификация, текущая дюрация (примерный срок до погашения, если грубо) всего портфеля составляет около 2,6 лет, что не очень много и изменение ставок в стране не сильно повлияет на котировки. Нужно помнить про комиссию фонда за управление и депозитарные услуги, которая составляет 0,5% от СЧА (стоимость чистых активов), но есть и плюс в виде реинвестирования купонов, что снижает расходы на НДФЛ.

( Читать дальше )

НМТП, тарим?

- 11 декабря 2020, 21:19

- |

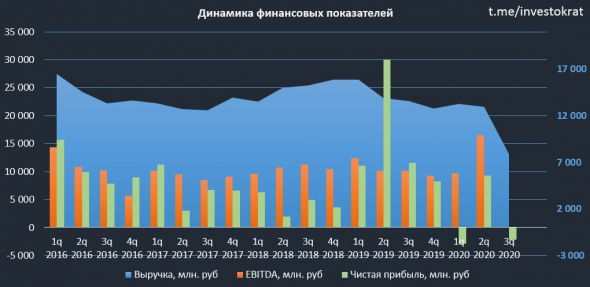

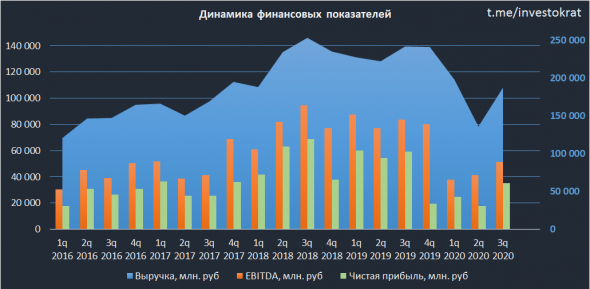

Компания отчиталась за 9 месяцев, отчет вызвал двоякие чувства, как и весь год, собственно. С бизнесом мы уже знакомились, не буду повторяться, перейдем к цифрам.

Выручка снизилась на (42% г/г) до 34,1 млрд. руб.

EBITDA снизилась на (34,6% г/г) до 23,2 млрд. руб.

Чистая прибыль упала на ( 92,7% г/г) до 4,2 млрд. руб. На чистую прибыль оказали давление курсовые разницы (-$168 млн. против $71 млн годом ранее) и высокая база прошлого года, когда компания получила $446 млн. руб за продажу зернового терминала.

Чистый долг составил 40,6 млрд. руб.

( Читать дальше )

Стратегия Сбера и результаты 11 месяцев

- 09 декабря 2020, 22:57

- |

Для начала пару слов хочется отметить по стратегии 2023 (презентация), которую компания представила в конце ноября.

По словам Грефа, основная ставка в ближайшие годы будет сделана на электронную коммерцию и нефинансовые сервисы. Сбер обладает достаточными финансовыми возможностями, чтобы набирать лучших специалистов и развивать все направления экосистемы одновременно. Также планируется продолжить улучшать корпоративную и социальную культуру, экологичность и остальные ESG принципы.

Финансовые цели до 2023 года в цифрах:

— ROE > 17%

— Дивиденды — 50% от ЧП по МСФО;

— Прирост нефинансовых сервисов — 100% (CAGR) до 2030 года.

— К 2023 году доля в операционной прибыли от нефинансовых сервисов — 5%, к 2030 году — 20-30%.

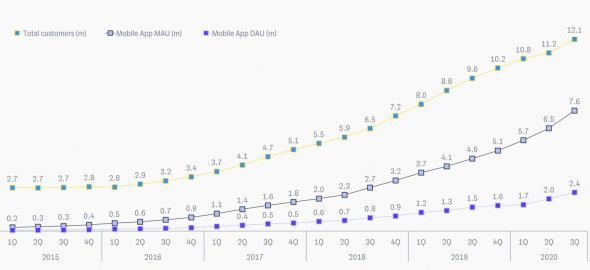

— К 2023 году планируется достичь цели в 100+ млн. клиентов.

— В ближайшие 3 года чистая процентная маржа может снизиться до 4,3 — 4,5% (в 2020г — 5,3%), что будет скомпенсировано ростом объемов кредитования и новых клиентов.

( Читать дальше )

Тинькофф, разбор отчета

- 07 декабря 2020, 22:07

- |

Как-то я пропустил отчет компании за 3 квартал, но будем наверстывать. Сразу скажу, что отчет вышел хороший, я не покупал акции компании на весеннем обвале из-за высокой доли необеспеченных кредитов в структуре активов и в зависимости выручки от платежей по данным кредитам, но ситуация меняется в лучшую сторону, но обо всем по порядку...

Количество клиентов банка достигло 12 млн. человек.

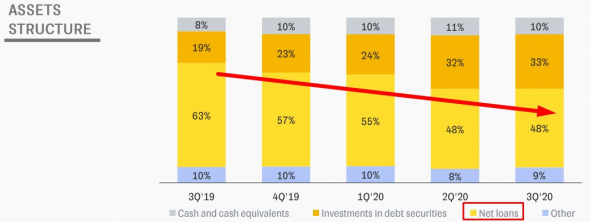

Прилично выросли активы от брокерской деятельности и страхования (с 97 млрд. руб до 238 млрд. руб), радует, что доля выданных кредитов в структуре активов постепенно снижается и за год она сократилась с 63% до 48%, при этом, доля облигаций выросла с 19% до 33%.

( Читать дальше )

АФК Система, ну наконец-то...

- 06 декабря 2020, 16:52

- |

( Читать дальше )

Татнефть, разбор отчета за 3кв.

- 06 декабря 2020, 16:34

- |

Вышел отчет компании за 3 квартал.

Выручка снизилась на (22% г/г) до 187,4 млрд. руб.

EBITDA снизилась на (39% г/г) до 51,2 млрд. руб.

Чистая прибыль снизилась на (40% г/г) до 35,4 млрд. руб.

По сравнению с прошлым годом результаты ожидаемо хуже, но лучше, чем во 2 квартале текущего года, благодаря восстановлению цен на нефть, росту объемов продаж. С ростом добычи и цен на нефть, начал расти и НДПИ, который составил 41 млрд. руб в 3 квартале, что почти в 2 раза больше, чем во 2 квартале.

Доля нефтепродуктов и нефтехимии превысили 50% от выручки, что позитивно сказывается на рентабельности бизнеса. Добыча нефти в 3 квартале продолжила расти, а вот переработка немного сократилась, но по прогнозам компании в следующем году ситуация изменится. Ожидаемый объем добычи нефти в 2021 году составляет 26 454 тыс.т., что на 1,7% больше, чем в 2020 году. Выход нефтепродуктов составит 12 247 тыс.т., что на 7,3% больше, чем в текущем году.

( Читать дальше )

Сургутнефтегаз преф, кто его продает по текущим?

- 30 ноября 2020, 16:56

- |

Сегодня решил оценить сколько дивидендов мы можем получить по итогам 2020 года. Детально все расчеты я приводил здесь.

По Уставу компания обязана платить 10% от ЧП по РСБУ на префы, которые составляют 25% уставного капитала, но выпущено меньше префов, 17,74% вместо 25%, нужно учитывать этот факт. Для расчета дивиденда нам важно примерно прикинуть потенциальный размер чистой прибыли по итогам года и курс доллара, который будет на 31 декабря.

На ЧП оказывают влияние 3 важных фактора:

( Читать дальше )

ФСК YES

- 27 ноября 2020, 23:33

- |

Одна из самых стабильных компаний на рынке РФ. Пока не придумают, как передавать электроэнергию на длинные расстояния без проводов, акционерам ФСК-ЕЭС переживать не о чем.

Динамика акций данного бизнеса — мечта долгосрочного спекулянта, если мы посмотрим на цены за последние 3 года, то видим там широкий канал от 15 копеек до 25 копеек, признаться честно, я тоже этот канал время от времени приторговываю, набирая акции ниже 18 копеек и частично разгружая выше 23 копеек.

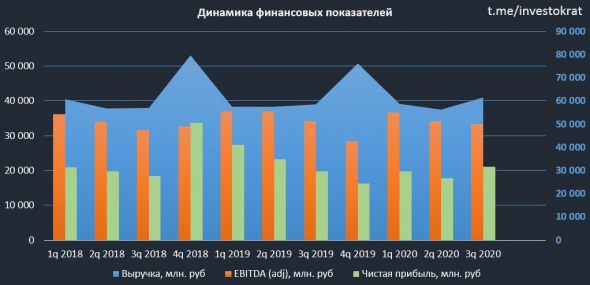

Но давайте теперь взглянем на фундаментальную картину и итоги 9 месяцев:

Выручка выросла на 1,6% г/г до 176,2 млрд. руб.

EBITDA (adj) снизилась на (3,6% г/г) до 104 млрд. руб.

Чистая прибыль снизилась на (0,8% г/г) до 58,5 млрд. руб.

( Читать дальше )

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- En+

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- IPO

- IPO 2024

- MAGN

- MOEX

- MTSS

- Ozon

- PHOR

- PLZL

- ROSN

- RTKM

- Sber

- SMLT

- softline

- SPO

- TCSG

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- ИИС

- ИнтерРАО

- итоги недели

- КарМани

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- Мосэнерго

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Русская аквакультура

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс