Редактор Боб

ОПЕК+ осуществит еще 2 шага снижения добровольного сокращения добычи: в августе на 411 тыс. барр./сутки и в сентябре на 274 тыс. барр./сутки — HSBC

- 09 июня 2025, 15:16

- |

Аналитики HSBC ожидают, что ОПЕК+ осуществит еще 2 шага снижения добровольного сокращения добычи: в августе на 411 тыс. барр./сутки и в сентябре на 274 тыс. барр./сутки.

ОПЕК+ перейдет к регулярным увеличениям добычи с октября по декабрь. Все «добровольные» сокращения в 2,2 млн барр./день будут полностью свернуты к концу 2025 года, а не к сентябрю 2026 года.

Саудовская Аравия проводит политику, движимую желанием бороться с перепроизводством других членов ОПЕК+ и вернуть долю рынка.

HSBC прогнозирует, что мировой рынок нефти будет сбалансированным во 2–3 кварталах (летний спрос поглотит рост предложения), а в 4 квартале 2025 года перейдет к профициту.

Банк заявил, что его прогноз цены Brent в $65/барр. с 4-го квартала сталкивается с «рисками пересмотра в сторону снижения» из-за ухудшения фундаментальных показателей.

Источник

- комментировать

- 281

- Комментарии ( 0 )

В базовом сценарии в июле ЦБ сохранит ставку на уровне 20%, а к концу года она снизится до 17% — Альфа-Инвестиции

- 09 июня 2025, 14:00

- |

На заседании в пятницу ЦБ снизил ставку на 100 базисных пунктов. Но риторика осталась нейтральной. Главное для ЦБ — привести инфляцию к 4% в 2026 году, и он будет делать всё необходимое, чтобы достичь цели. Вот что повлияло на решение регулятора

— Опасения по поводу роста экономики. В I квартале ВВП прибавил только 1,4% год к году. В апреле рост ускорился до 1,9% в основном за счёт скачка в строительной отрасли и менее сильного спада в сектор добычи полезных ископаемых. ЦБ ждёт, что в этом году ВВП прибавит 1–2%. У правительства более оптимистичные прогнозы — 2,5%.

— Неопределённость на рынке труда. По данным Росстата, безработица остаётся минимальной, а номинальный рост зарплат соответствует 12% год к году. При этом Хэдхантер отмечает, что число вакансий сокращается, а резюме — растёт. Пока сложно однозначно интерпретировать эти цифры, поэтому ситуация на рынке труда будет в фокусе в ближайшее время.

— Замедление инфляции в мае. На 2 июня рост цен снизился до 9,7% год к году по двум причинам: продукты дорожали не так быстро, как в апреле, а сильный рубль и низкий спрос из-за дорогих кредитов помогли сдержать непродовольственную инфляцию. Но оба фактора легко нивелируются.

( Читать дальше )

Рубль может перейти к более устойчивому ослаблению к доллару и юаню в июне. По базовому сценарию курс доллара способен вернуться к 83 руб. — БКС

- 09 июня 2025, 13:03

- |

Рубль может перейти к более устойчивому (хотя умеренному) ослаблению к доллару и юаню в июне.

Высокие ставки продолжат поддержку рубля, но давление со стороны сырьевого фактора способно нарастать, отмечает аналитик. Цены на нефть близки к апрельским минимумам, что может снижать валютные поступления от экспорта.

Одновременно импорт может восстанавливаться благодаря сезонному росту потребительской активности, указывает Бабин. Снижение складских запасов импорта с начала года также увеличит спрос на инвалюту.

Таким образом, в июне рубль может ослабнуть устойчивее, хотя и умеренно. По базовому сценарию курс доллара способен вернуться к 83 руб./$1.

«Если при этом у нас отношение юаня к доллару (пара USD/CNY) останется около наблюдаемого сейчас на мировом рынке значения 7,19, пара CNY/RUB при реализации базового сценария уйдет выше 11,5 руб. за юань», — говорится в обзоре аналитика.

Источник

ЦБ России на заседаниях до конца года будет выбирать между снижением ставки на 100 б.п. и сохранением статус-кво, поскольку считает текущую ситуацию неустойчивой — Bloomberg

- 09 июня 2025, 11:24

- |

«Смягчение ДКП позволит России в 2025 году избежать жесткой посадки, но не замедления: мы ожидаем, что темпы роста ВВП страны замедлятся примерно до 1%», — пишет экономист.

Источник

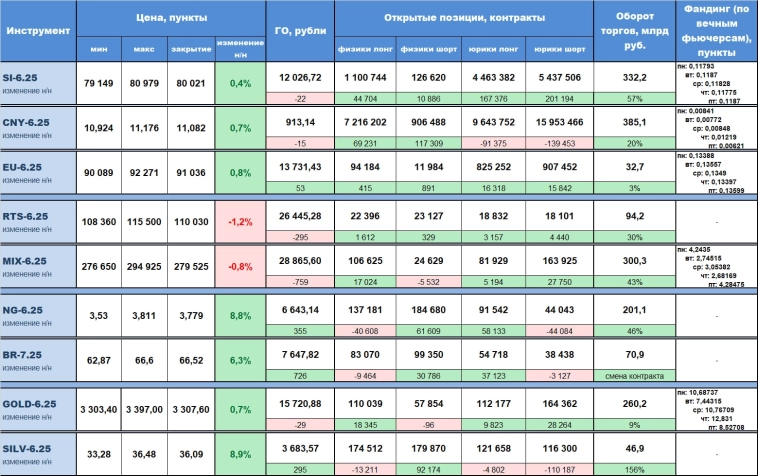

Статистика срочного рынка за прошедшую неделю (02 - 06 июня) с изменением относительно предыдущей недели, по наиболее ликвидным инструментам

- 09 июня 2025, 06:49

- |

Полагаем, ЦБ РФ не откажется от консервативной политики во 2П25 г., и по-прежнему ожидаем в конце года увидеть ставку на отметке 18% — Синара

- 06 июня 2025, 17:10

- |

• Банк России снизил сегодня ключевую ставку на 100 б. п. до 20,00%, хотя большинство участников рынка не предполагали изменений.

• В пресс-релизе регулятор не привел каких-либо веских аргументов в обоснование своего решения.

• Вообще, нейтральный по тональности комментарий — не то, что рассчитывал прочитать и услышать рынок.

• Такой сигнал вряд ли подтолкнет котировки ОФЗ к росту.

Полагаем, ЦБ РФ не откажется от консервативной политики в 2П25, и по-прежнему предполагаем в конце года увидеть ставку на отметке 18%.

Источник

Высокий уровень долга вкупе с высокими ставками оказывает существенное негативное давление на финансовые результаты АФК Системы. Бумаги не входят в список наших приоритетов - ГПБ Инвестиции

- 06 июня 2025, 16:32

- |

АФК Система представила неаудированные консолидированные финансовые результаты за первый квартал 2025 года.

🔹 Выручка за отчетный период прибавила 8,4% г/г, достигнув 295,7 млрд рублей. Наибольший вклад в выручку внесли телеком-бизнес (+14,2 млрд рублей) и девелоперский бизнес (+14,2 млрд рублей).

🔹 Скорректированная OIBDA Группы выросла до 84,3 млрд рублей (+19,9% г/г).

🔹 Чистый убыток достиг 21,2 млрд рублей на фоне роста процентных расходов — против прибыли в 1,4 млрд в первом квартале 2024 года.

🔹 Чистые финансовые обязательства составили 327,9 млрд рублей — против 315,4 млрд рублей годом ранее.

Высокий уровень долга вкупе с высокими ставками оказывает существенное негативное давление на финансовые результаты компании. На данный момент акции АФК Система не входят в список наших приоритетов.

Источник

У нас Нейтральный взгляд на акции АФК Система на 12 мес. Дисконт к активам на высоком уровне — 56%, но он оправдан высокой долговой нагрузкой и риском её дальнейшего роста - БКС

- 06 июня 2025, 14:00

- |

АФК Система отчиталась по МСФО за I квартал 2025 г. Консолидированная выручка выросла на 8% г/г, до 296 млрд руб. Скорректированная EBITDA увеличилась на 20%, до 84 млрд руб. (рентабельность 29%). Чистый убыток за вычетом миноритарной доли — 21 млрд руб.

Чистый долг холдинга вырос до 328 млрд руб. (+4% к/к, +22% г/г). Причина роста неясна — холдинг не раскрыл денежные потоки. Менеджмент связал рост с инвестициями.

Позитив для выручки и EBITDA, помимо МТС, обеспечили девелоперский (Эталон) и медицинский (Медси) бизнесы. Агропромышленный актив (Степь) поддержал EBITDA за счет однократного эффекта консолидации земель, но не повлиял на выручку из-за оптимизации трейдинга.

Высокие обязательства холдинга вызывают беспокойство. Консолидированные показатели выше ожиданий за счет нераскрываемых активов и однократного эффекта. Среди непубличных бизнесов хорошая динамика у девелоперского и медицинского.

Чистые обязательства холдинга выросли на 22% г/г до 328 млрд руб. 42% долга предстоит погасить или рефинансировать в 2025 г. при высоких ставках. Процентные расходы холдинга, возможно, уже превышают дивиденды от «дочек». Участие в допразмещении «Сегежа» может увеличить долг. Рост долга привел к невыплате дивидендов за 2024 г. Ограниченное раскрытие не позволяет оценить запас прочности или риск продажи активов.

( Читать дальше )

Не рекомендуем к покупке акции Сургутнефтегаза. Считаем, что компания в дальнейшем заплатит скромные дивиденды на уровне 4,5–5 руб. (ДД ~ 8%) — Т-Инвестиции

- 06 июня 2025, 13:05

- |

Чистый убыток Сургутнефтегаза, согласно отчету РСБУ за первый квартал 2025 года, составил 439 млрд рублей против прибыли 268 млрд годом ранее. Все из-за укрепления рубля в отчетном периоде. Судя по отчетности, предположения некоторых участников рынка о том, что большую часть «кубышки» компания могла переложить в рублевые депозиты, не подтвердились. По нашим оценкам, рублевая часть средств на балансе Сургута не превышает 20%.

Нефтегазовая компания платит дивиденды раз в год из чистой прибыли именно по РСБУ. За 2024 год Сургут выплатит 8,5 рубля по префам, и 0,9 рубля по обыкновенным акциям. Доходность — 15,92% и 3,99% соответственно.

В годовой перспективе мы не ждем ослабления рубля на конец 2025 года относительно уровней 31 декабря прошлого года. Поэтому считаем, что Сургутнефтегаз в дальнейшем заплатит скромные дивиденды на уровне 4,5–5 рублей на акцию.

Аналитик Т-Инвестиций Александра Прыткова не рекомендует к покупке акции компании.

Источник

ЦБ РФ сохранит ключевую ставку на уровне 21%, но смягчит сигнал. Ожидается, что регулятор начнёт обсуждать потенциальные сроки начала снижения — Совкомбанк Инвестиции

- 06 июня 2025, 12:00

- |

Источник

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс