Андрей Хохрин

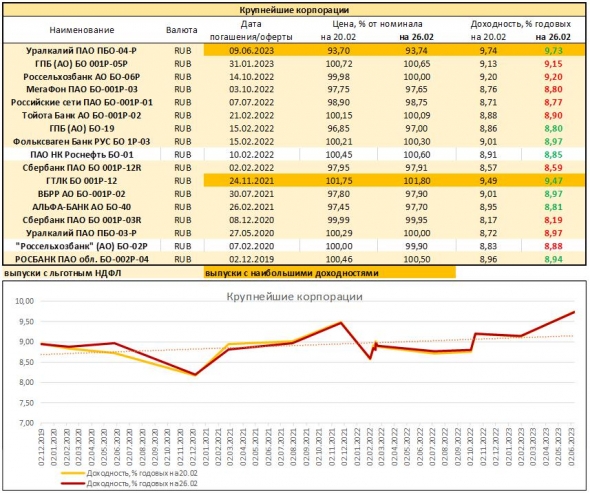

Корпоративные бонды: лидеры доходностей – ГТЛК и Уралкалий

- 27 февраля 2019, 15:30

- |

А следом за ними еще один небезупречный заемщик – Россельхоз. Вообще, корпоративные долги заметно отклонились от ОФЗ в доходностях. Из тревожного – верхние планки доходностей задают отраслевые лидеры. Экономика менее мобильна и предприимчива. Доходим до признаваемых проблем: регулирование лизинга планируется в первую очередь для крупнейших госкомпаний (начиная с ГТЛК). Уралкалий вроде бы не в этой когорте. Но компания замыкается в себе (помним про провалы в Березниках), а сателлит Уралхим скатился в 25-миллиардный годовой убыток, и как это скажется на отчетности самого Уралкалия – пока загадка. Увы, огромный сегмент облигационного рынка все менее прозрачен и более зависим от государства и сужающейся олигархической тусовки. Не так давно солидный ряд корпоратов конкурировал по доходностям с ОФЗ. Сейчас это, скорее, исключение. Для тех кто вложился – приятное и непредсказуемое одновременно.

#probondsмонитор #долгиденьги

@AndreyHohrin https://t.me/probonds

- комментировать

- 677 | ★2

- Комментарии ( 4 )

ОФЗ: доходности настраивают на стабильность/снижение ключевой ставки

- 27 февраля 2019, 14:53

- |

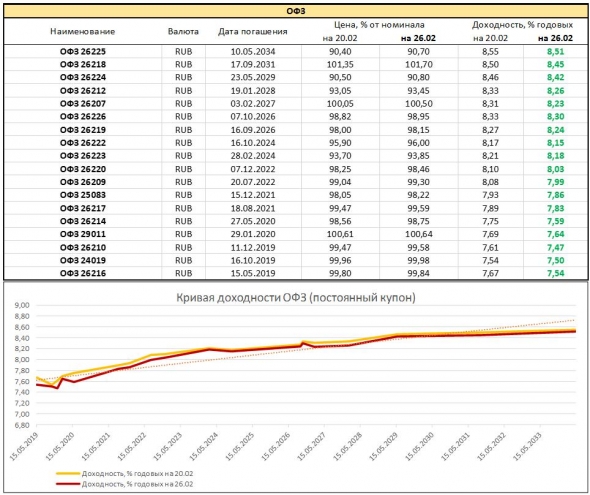

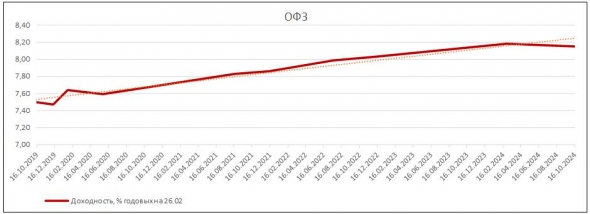

ОФЗ: доходности говорят о стабильности/снижении ключевой ставки

#probondsмонитор #долгиденьги

Взглянем на топовые по ликвидности ОФЗ. Что тут можно предположить:

1. Угрозы санкций прошлой-позапрошлой недели скорректировали рынок ОФЗ, не более чем скорректировали. Посмотрим, как отреагируют бумаги на очередную санкционную риторику. Пока без реакции. И вряд ли стоит ожидать больших просадок. Госбумаги так азартно падали в прошлом году, параллельно с заметным ослаблением рубля, что повторить будет сложно. Участники с расшатанными нервами и кредитными плечами уже вне рынка.

2. Аргумент в пользу устойчивости: посмотрите на индекс ОФЗ от Мосбиржи и посчитайте, сколько процентов он дал за последние 12 месяцев. Дал он менее 2%. Рынок в яме и это желательно помнить. Особенно выводя ОФЗ из портфеля.

( Читать дальше )

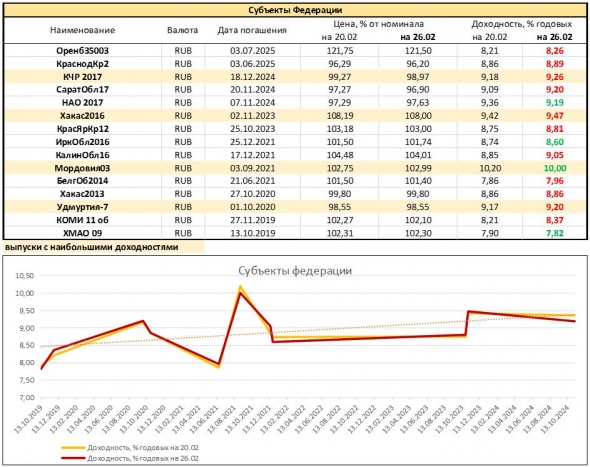

Так ли опасны облигации субъектов федерации?

- 27 февраля 2019, 07:53

- |

#probondsмонитор #долгиденьги

Приводим срез доходностей 15 наиболее ликвидных выпусков субфедеральных облигаций. Разница с кривой ОФЗ существенная, едва ли не настораживающая. Какие-то пересечения с доходностью ОФЗ происходят в исключительном 2025 году и, видимо, слабо отражают общую картину. Если же брать ближайшую пятилетку, доходности долгов регионов, в среднем, на фигуру выше доходностей федеральных бумаг.

Неужели все так плохо с регионами?

( Читать дальше )

Видео про наши портфели, отношение к чужим долгам и долларам

- 26 февраля 2019, 14:22

- |

Приятного!

www.youtube.com/watch?v=Xej9OnusZiM&t=7s

Корпоративные облигации вчера падали. И это нормально

- 26 февраля 2019, 08:55

- |

И все-таки, что это было? Вчера многие владельцы корпоративных облигаций, в том числе высокодоходного сегмента, обратили внимание на ощутимые просадки облигационных цен. Корпораты снижались повсеместно, причем падение было утром, а оставшийся день оно, пусть и робко, выкупалось. Параллельно, ОФЗ даже прибавляли в ценах. Корреляция снижения корпоративных бумаг со снижением нефти тоже будет надуманной: нефть отвесно падала вечером, когда облигации уже стабилизировались. Вывод, который мы можем сделать: обычная коррекция, несинхронизированная с другими рынками и секторами. Биржевая торговля – сфера парадоксов и их разоблачений. Еще год назад «длинные» облигации давали доходность выше, нежели «короткие», что не вполне естественно. Этот парадокс сошел на нет прошлым летом. Затем мы видели, что госбумаги значительно волатильней корпоративных, что тоже странно. Вчера и это противоречие было урегулировано. Так что, если Вы владеете бумагами с погашением/офертой до 3 лет – можно не обращать внимание и на -0,5-1%-ную коррекцию, она нормальна. Бумаги с отложенными сроками погашения – волатильны по природе. Здесь без рекомендаций.

Не время ли открыть короткую позицию по S&P500? Или уважаемые господа уже всё открыли?

- 26 февраля 2019, 07:38

- |

Если серьезно, то отскок, в который мало кто верил еще месяц назад, не только состоялся, стал полноценным фондовым ралли. Моего мнения о судьбах это не поменяет. Америка — дорогая, с непредсказуемыми рисками в политике и колоссальными долгами. Она должна или должна стремиться стоить дешевле. 2 000 п. и даже 1 500 п. по S&P500 — не такой уж недостижимый уровень. Вопрос, на который ищу и пока не нашел ответа: продавать сейчас или подождать (чего-то). До сих пор ожидание себя оправдывало. Но стратегия «премудрого пескаря» — стратегия без выигрыша. Так что, наверно, все-таки пора открывать короткие позиции.

Трамп обвалил нефть (хвост виляет собакой)

- 26 февраля 2019, 07:22

- |

Нашумевший пост Дональда Трампа – конечно, не причина падения нефти в понедельник. Это отражение ситуации. Во-первых, заявление делает президент страны – мирового лидера нефтедобычи, и наверно, имеет право выражать мысли так как считает нужным. Во-вторых (на про экономику), слог! Мы уважаем остроумие президента Путина. Но он – автор и глава суверенной демократии. Трамп лавирует в другой среде, мягко говоря, менее дружественной. Но выглядит и подает себя бравым парнем. Предлагать элите арабского мира расслабиться – в лучших практиках Никиты Хрущева. Что до цены нефти, то. Июль`17–октябрь`18 +90%, октябрь–декабрь`18 -40%, декабрь`18-февраль`19 +35%.

( Читать дальше )

Обзор портфелей высокодоходных облигаций PRObonds

- 25 февраля 2019, 11:14

- |

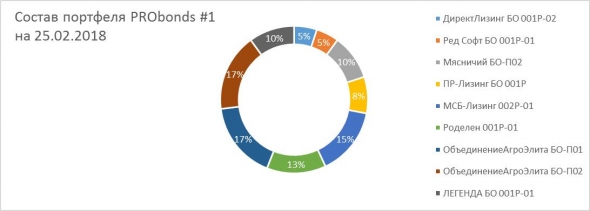

Портфель PRObonds #1 (портфель высокодоходных облигаций)

С момента запуска 17 июля 2018 и по 24 февраля 2019 прирост портфеля составил 9,0% (с учетом комиссионных издержек, по эффективной ставке, включающей реинвестирование купонов). Это соответствует 14,9% годовых.

( Читать дальше )

Исследование лизинговых компаний - эмитентов малых выпусков облигаций (от angry bonds)

- 25 февраля 2019, 10:55

- |

Господа с ресурса https://t.me/angrybonds (http://angrybonds.ru) сделали исследование лизингодателей, выпускавших в недавнем прошлом биржевые облигации. Облигации объемами выпуска до 200 млн.р.

Можно по-разному принимать результаты. Но, надеюсь, они помогут Вам более здраво судить об эмитентах.

Текст самих angry bonds в их телеграм-канале гласит:

«Граждане одесситы!

Виноват, граждане облигационеры, не побоюсь этого слова, владельцы облигаций! Только сегодня! Первое специализированное независимое исследование ( angrybonds.ru/gallery/рублевые%20облигации%20лизинговых%20компаний_22.02.pdf ) российских эмитентов облигаций — лизингодателей. Имеющее целью непредвзятый анализ высокодоходных облигации лизинговых компаний всей нашей необъятной Родины: от Выдропужска до Спасска-Дальнего.

Мы серьезно уточнили методику и включили раздел «Прямая речь эмитента». Теперь у небольших компаний есть возможность напрямую обратиться к инвесторам. В первом пилотном исследовании представлены материалы компаний: «ПР-лизинг», «Роделен», «МСБ-Лизинг», «Роял Капитал» и «Лентранслизинг».

В дальнейшем мы планируем выпускать данное исследование ежеквартально.»

Приятного чтения!

Наблюдая беспечность рынков. Благоволя рублю.

- 25 февраля 2019, 08:17

- |

• Под занавес прошлого года, представить, что рынки будут настолько оптимистичны, могли немногие. Рынки, по сложившейся традиции, пошли против консенсуса тех дней, против массовой апатии. Сегодняшние значения фондовых индексов выше минимумов декабря в среднем на 15-20%. Облигации тоже существенно выросли в цене. Так, индексы рублевых облигаций выросли на 2-3%.

• Завершилось ли ралли? Сформулировать четкое суждение сейчас нам сложно. Скорее всего, американский рынок акций вблизи локальных максимумов. С которых мы ожидаем серьезное сползание вниз. При этом пока не знаем, будет ли впереди еще +2-5%. Так или иначе, базовое суждение: американские акции сломали долгосрочный повышательный тренд в октябре прошлого года. Набухающий госдолг с необходимостью повышать денежные ставки и подкошенная глубокой коррекцией инвестиционная уверенность, полагаем, сделают свое дело. Удерживать даже нынешние 2 800 п. по S&P500 более-менее долго – задача, возможно, невыполнимая. Теоретические допустимое обновление исторические максимальных значений индекса не отменяет нашей основной логики.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал