Андрей Хохрин

Статистика коронавируса в России в сравнении со странами G-20

- 20 декабря 2020, 06:14

- |

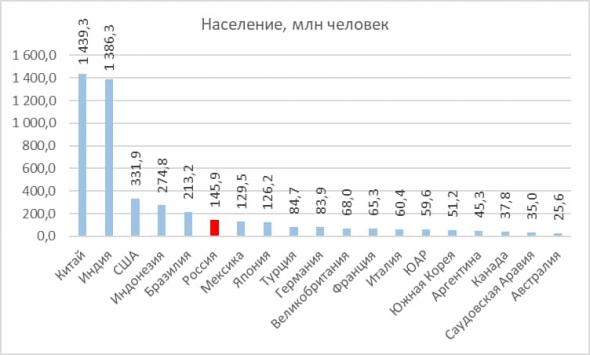

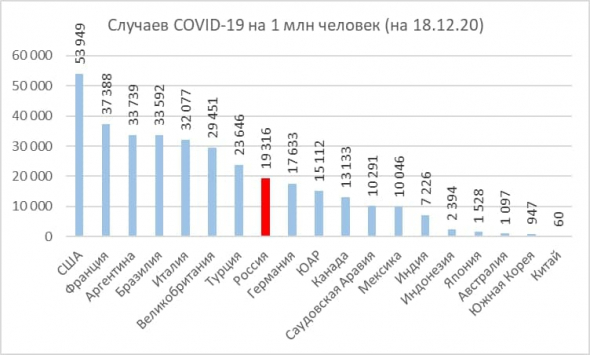

Россия удерживает 4 место в мире по числу заболеваний коронавирусом и 9-е по числу смертей от него.

Относительная статистика, учитывающая численность населения, более сдержанная. Привожу ее в сравнении со странами участницами G-20 (исключая Евросоюз как отдельного участника двадцатки).

( Читать дальше )

- комментировать

- Комментарии ( 30 )

Новый выпуск облигаций АО АПРИ "Флай Плэнинг" (B (RU), 500 м.р., купон 13%, 3 года до погашения). Открыта книга заявок

- 18 декабря 2020, 10:51

- |

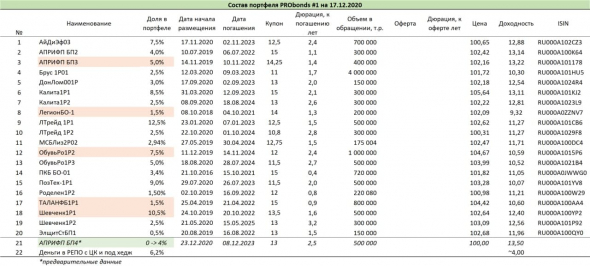

На 23 декабря намечен старт размещения облигаций строительного холдинга АО АПРИ «Флай Плэнинг» (https://flyplaning.ru/) серии БО-П04.

Основные предварительные параметры:

o Размер: 500 млн.р.

o Купон: 13% годовых, выплата ежеквартально

o Срок до погашения: 3 года с амортизацией в течение последнего года обращения

o Рейтинг эмитента: B (RU)

o Организатор/андеррайтер: ИК «Иволга Капитал»

Максимум подробной информации об эмитенте будет представлено Вашему вниманию в первой половине следующей недели.

Для подачи заявки, пожалуйста, направьте нам: Ваше имя, количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

Рост риска в кредитовании физических лиц уже отражается в цифрах

- 18 декабря 2020, 09:22

- |

Доля просрочки по потребительским кредитам на срок более 30 дней

Источник: Национальное Бюро Кредитных Историй

Количество просрочек начинает расти, а кредитный рейтинг россиян — ухудшаться. Для экономического фона конца года — это не самые хорошие новости, но для ряда компаний это означает потенциальное расширение деятельности.

То, что было предсказуемо в связи с ростом кредитования и падением доходов населения, уже начало отражаться в цифрах. По данным НБКИ, доля просрочки по потребительским кредитам на срок больше 30 дней достигла 16%. Во время весеннего локдауна доля просрочки доходила всего лишь до 15%. Средний персональный кредитный рейтинг по потребительским кредитам снизился на 4 пункта. По другим видам кредитов также произошло снижение рейтинга: по кредитным картам — на 12 пунктов, по ипотеке и автокредитам — на 3.

( Читать дальше )

Долларовые пессимисты дают доллару шанс

- 18 декабря 2020, 06:56

- |

10-летний график пары EUR/USD не дает уверенности в том, что главенствующая тенденция доллара — падающая.

Источник: www.profinance.ru/chart/max/

Доллар продолжает терять и к корзине базовых валют в целом, и к евро отдельно. Летом я считал, что максимум этих потерь – августовские 1,19 по паре евро/доллар. Но прав оказался только отчасти: откат, вниз, действительно, был, но с ноября пара устремилась к новым вершинам. Однако нынешние 1,225, думаю, претендуют стать разворотным рубежом.

Оперирую банальной истиной. Долларовых пессимистов большинство. И это большинство активно в выражении своих намерений и, видимо, действий. Несколько ярких фраз из аналитических статей про доллар, на которые я натыкался вчера (для упрощения без указания авторов, но в сети вы все эти высказывания найдете):

• «…после падения ниже 92,0 пунктов индекс доллара может отправиться к значениям около 88,0-88,5 пункта. Впрочем, потенциал слабости американской валюты этим не ограничивается. До кризиса 2008-2009 годов индекс доллара был ниже 80,0 пунктов и тогда это никого не смущало».

( Читать дальше )

Так ли проигрывают банковские вклады первому эшелону облигаций?

- 18 декабря 2020, 06:47

- |

Консенсус экспертного сообщества относительно динамики ключевой ставки звучит так: сегодня ставка сохранится на уровне 4,25%, в феврале может снизиться до 4,00%. Правда, ни облигации, ни тем более банковские депозиты на снижение не закладываются. Судя по реальным действия, банки едва ли не ждут обратного. Хотя у отрасли своя проблема – отток депозитов. VTimes дает статью о росте депозитных ставок (https://www.vtimes.io/2020/12/16/krupneishie-banki-vnov-povishayut-stavki-rublevih-vkladov-a2038) и таблицу некоторых из них как пример. Банки наносят ответный удар фондовому рынку, как минимум, рынку облигаций. Если сравнивать с приведенными вкладами первый эшелон облигаций, особенно с учетом комиссионных издержек на их покупку и хранение, эти депозиты уже, как минимум, не проигрывают.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

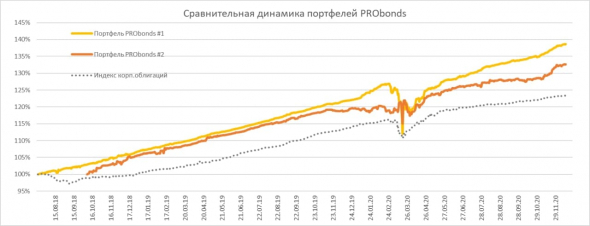

Краткий обзор портфелей PRObonds (актуальная доходность 11,6-13,7%)

- 17 декабря 2020, 05:54

- |

Актуальные доходности публичных портфелей PRObonds – 13,7% для портфеля #1, 11,6 – для портфеля #2.

В портфелях на случай каких-либо рыночных перипетий сохранятся значительная для них доля свободных денег – более 6%. Увеличивать ее не планируем.

( Читать дальше )

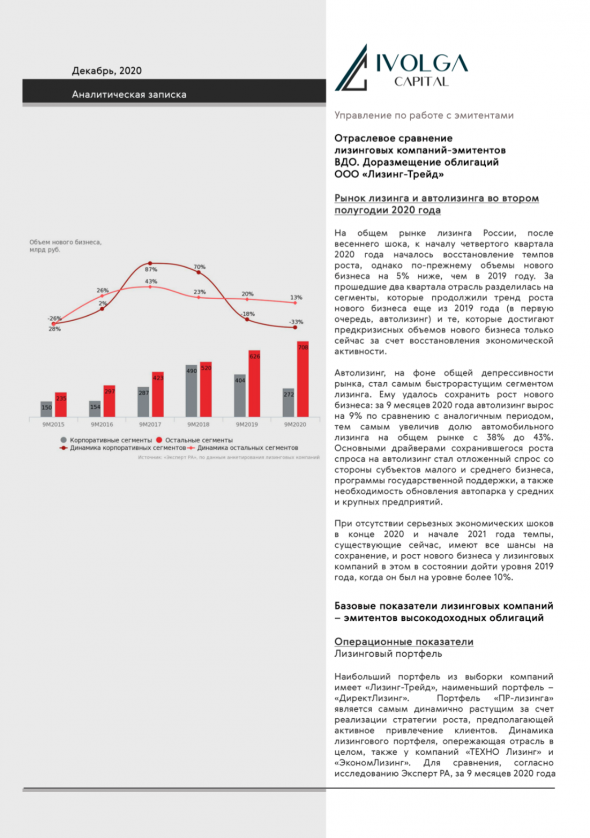

Отраслевое сравнение лизинговых компаний-эмитентов ВДО и доразмещение облигаций "Лизинг-Трейд"

- 16 декабря 2020, 07:14

- |

В преддверии доразмещения облигаций Лизинг-Трейда мы решили сравнить операционные и финансовые показатели лизингодателей-эмитентов ВДО по состоянию на 3 квартал 2020 года.

Сегментам розничного и автомобильного лизинга, где преимущественно работают эмитенты, удалось сохранить положительные темпы роста нового бизнеса даже в текущих условиях. Показатели компаний в среднем улучшаются, хотя темпы и направления роста отличаются от компании к компании. На фоне других эмитентов Лизинг-Трейд смотрится достаточно конкурентоспособным.

Ссылка на полный текст исследования

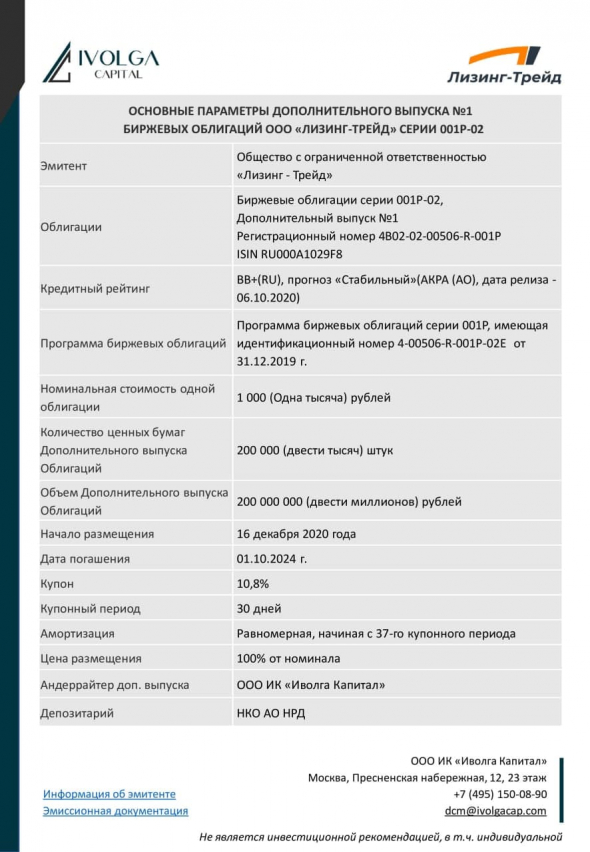

Старт размещения допвыпуска облигаций Лизинг-Трейд 001P-02 (BB+ (RU), YTM 11,15%)

- 16 декабря 2020, 07:12

- |

Сегодня стартует размещение дополнительного выпуска облигаций Лизинг-Трейд 001P-02 (BB+(RU))

Организатор/андеррайтер – ИК «Иволга Капитал».

Скрипт для участия в размещении допвыпуска облигаций Лизинг-Трейд:

— полное / краткое наименование: Лизинг-Трейд 001P-02 / ЛТрейд 1P2

— ISIN: RU000A1029F8

— контрагент (партнер): ИВОЛГАКАП (код контрагента МС00478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

Удовлетворяться будут идентифицированные заявки. Для идентификации Вам достаточно сообщить нам количество приобретаемых бумаг, Ваше имя, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

( Читать дальше )

Переток денег из депозитов на рынок ограничат

- 16 декабря 2020, 06:34

- |

Деньги уходят с банковских депозитов. Так, Сбербанк в ноябре потерял более 100 млрд.р (https://www.rbc.ru/finances/07/12/2020/5fcdf9c59a7947e0d019b930?fromtg=1)., рекорд с 2014 года, ряд других банков также говорят о сокращении депозитной базы. Причиной традиционно называются низкие процентные ставки. Но, думаю, на сей раз основной мотив другой. Держатели депозитов уходят не «от», а «к». Не столько от низких ставок (от них, конечно, тоже), сколько к новым возможностям. Дешевая ипотека запустила процесс предсказуемого, как видится многим, удорожания жилья. Рост числа брокерских счетов, ставший прямым следствием продвижения ИИС в широких кругах розничных инвесторов, перешел из количественного в качественный, счета начали активно фондироваться.

Тенденция перетока денег со вкладов в альтернативные инструменты сбережения и инвестирования – тенденция, обращенная в будущее, это надолго. Банки должны осознавать проблему острее сторонних наблюдателей. Универсализация и расширение продуктовых линеек за счет производных инструментов и доступа клиентов на фондовый рынок – повсеместная ответная реакция. Уже именно банки лидируют числу брокерских счетов: Сбербанк, ВТБ и Тинькофф.

( Читать дальше )

Последствия «заморозки» цен на рынке сахара

- 15 декабря 2020, 07:45

- |

Динамика цен на поставки сахара в России

Источник: Sugar.ru

Рост цен на продукты питания вызвал резкую критику со стороны президента. Это заставило министерства, которые не вмешивались в процесс ценообразования продуктов в этом году, экстренно реагировать и вводить меры по ограничению их удорожания. Каким образом это скажется на самих сельскохозяйственных производителях? Разберем на примере рынка сахара.

Рыночно обоснованная ориентированность на экспорт

В 2020 году цены на сахар росли в соответствии с рыночной логикой, и этому способствовал ряд естественных факторов — на внешнем и на внутреннем рынке. На глобальном рынке сахара возник дефицит из-за неурожая сахара в регионах Азии и Южной Америки. Россию неурожай также не обошел стороной: в среднем по стране сбор урожая сахарной свеклы уменьшился на 16-18%.

Рыночные ожидания вполне естественно подтолкнули цены на сахар-сырец вверх. На глобальном рынке подорожание сахара достигло за последние месяцы 20% (на Нью-Йоркской товарно-сырьевой бирже), на российском — до 40%. Спрос на сахар, тем не менее, не пережил тех шоковых последствий, на которые рассчитывали ряд производителей: потребление и покупки сахара сохранились примерно на прежнем уровне даже с учетом пандемии.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал