Vladimir Kiselev

💸Почему я скептичен к IPO СПб биржи

- 11 ноября 2021, 13:59

- |

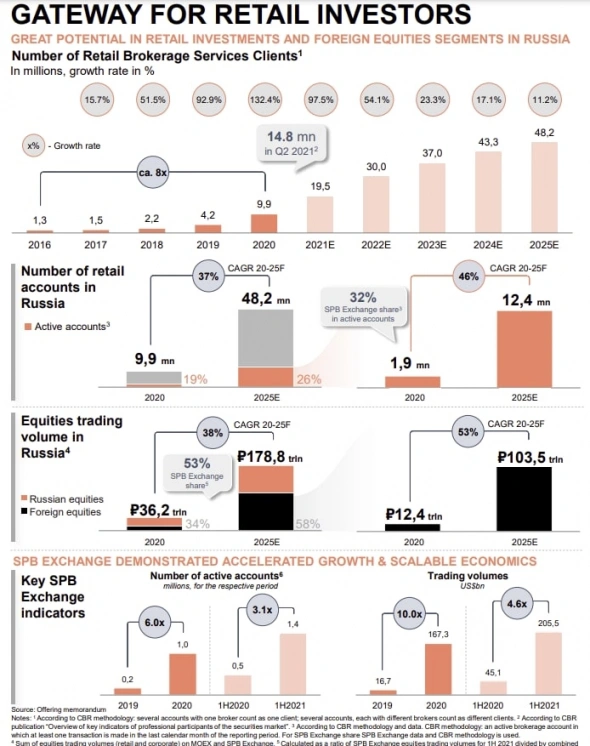

Спб биржа — ведущий организатор торгов акциями иностранных компаний в России. Компания на этой неделе планирует разместить в ходе IPO 12,5% капитала и привлечь около $150 млн при оценке в $1,2-1,3 млрд. Какие сильные и слабые стороны нужно учитывать при оценке биржи?

1. Спб биржа это история отличного роста. Три года назад фондовый рынок существовал для узкой аудитории, а количество активных клиентов не превышало 200 тысяч человек.

Благодаря пандемии, росту рынков и агрессивному маркетингу от брокеров (в первую очередь от Тинькофф) за последние 1,5 года произошел настоящий прорыв. Количество счетов клиентов с начала 2020 года в России увеличилось почти в 3 раза до 14,8 млн. Число активных клиентов на Спб бирже выросло в 7 раз до 1,4 млн.

2. С ростом торговой активности увеличились доходы Спб биржи. Компания получает менее 0,002% от каждой сделки, но при среднем обороте в $1,2 млрд в день выручка выглядит солидной. За весь 2019 год доходы составили ₽0,5 млрд. Только за первое полугодие 2021 года показатель превысил ₽3 млрд.

( Читать дальше )

- комментировать

- 3.4К | ★2

- Комментарии ( 2 )

Раздел General Electric. Как поменяется бизнес компании?

- 10 ноября 2021, 11:50

- |

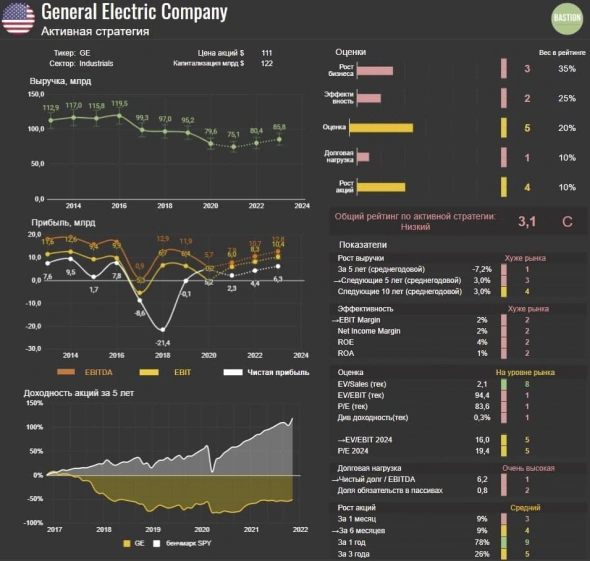

В 2000 году General Electric #GE была символом американской производственной мощи и самой дорогой компанией мира. Теперь бизнес превратился в неповоротливый конгломерат с большими долгами. Акции стоят почти на 80% дешевле, чем 20 лет назад.

Вчера стало известно, что General Electric фактически прекратит существование в прежнем виде, разделившись на три разных бизнеса. Трансформация похожа на ту, что сделала немецкая Siemens несколькими годами ранее.

1. В 2023 году General Electric выделит медицинское подразделение GE Healthcare. Оно занимается производством аппаратов МРТ и прочего медицинского оборудования. Текущая GE будет владеть 19,9% выделенной компании, которые потом продаст сторонним инвесторам.

До пандемии сегмент почти не рос, показывая близкие к нулевым темпы увеличения доходов. В 2020 году выручка упала на 10% до $18 млрд. По отраслевым мультипликаторам GE Healthcare можно оценить примерно в $55 млрд.

( Читать дальше )

Почему не удалось IPO владельца "Красное и Белое"?

- 09 ноября 2021, 16:26

- |

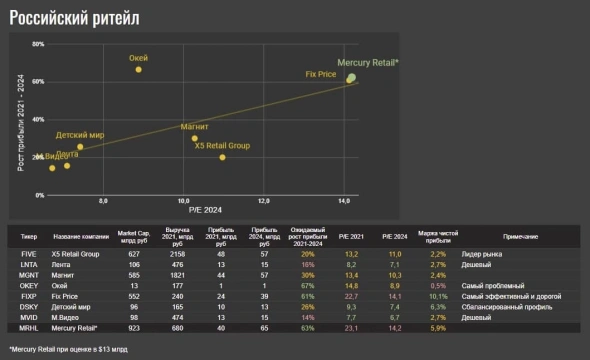

Mercury Retail Group — холдинговая компания сетей магазинов «Красное и белое» и «Бристоль» на этой неделе должна была разместить акции на Московской бирже под тикером #MRHL. Однако сегодня стало известно, что IPO отложено из-за «сложившихся рыночных условий». Проще говоря, компания не нашла достаточно инвесторов, которые бы согласились оценить ее в $12-13 млрд.

Что представляет бизнес компании и почему он оказался не так интересен инвесторам?

1. Компания является третьим ритейлером российского рынка по выручке. По объему продаж Mercury Retail Group примерно в 3 раза уступает X5 и Магниту, но по чистой прибыли отставание значительно меньше.

Бизнес владельца «Красного и Белого» и «Бристоля» более рентабельный. Со 100 рублей выручки лидеры рынка зарабатывают 2-3 рубля прибыли, а Mercury Retail Group почти 6 рублей.

2. Формат магазинов сети — алкогольный Ultra-convenience. Термином Ultra-convenience называют магазины у дома с небольшой площадью и узким ассортиментом. К сетям в таком формате относятся Вкусвилл, Фасоль и Ермолино.

( Читать дальше )

Почему крупнейшие автопроизводители могут потерять миллиарды на электромобилях

- 08 ноября 2021, 08:27

- |

Мировые автопроизводители решились на многомиллиардные инвестиции в производство электромобилей. Насколько эти вложения окажутся экономически обоснованными? Несколько наблюдений по мотивам статьи из журнала Barron’s .

1. Похоже, что переход на электромобили случится быстрее, чем планировалось. Успех продаж Tesla заставил в этом году всех крупнейших автопроизводителей запланировать большие расходы.

Ford объявил о плане по инвестициям на $11,4 млрд в заводы по производству батарей и электромобилей в Кентукки и Теннесси.

General Motors планирует потратить $35 млрд на электрификацию автомобилей к 2025 году. Крупнейший в мире производитель автомобилей Volkswagen, планирует построить шесть аккумуляторных заводов в Европе к 2030 году.

Доля в 20-30% новых электромобилей на рынке к 2030 году уже не выглядит фантастическим сценарием.

( Читать дальше )

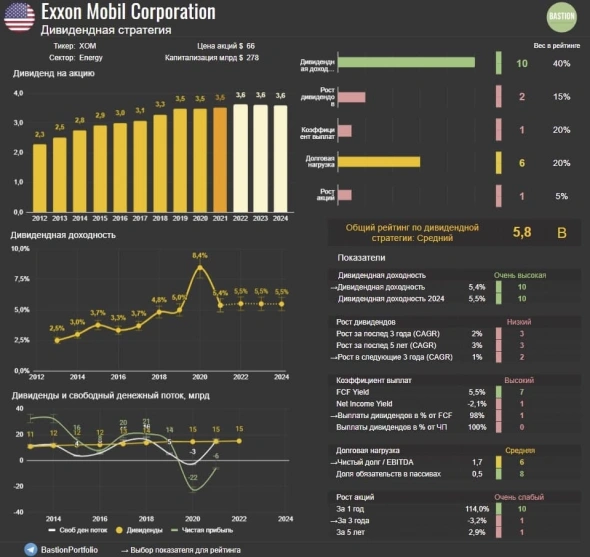

ExxonMobil повысила дивиденды на 1%. Почему так мало?

- 03 ноября 2021, 09:29

- |

На прошлой неделе крупнейший нефтяной мейджор США ExxonMobil рекомендовал увеличить квартальные дивиденды c 87 до 88 центов на акцию. Выплаты акционерам увеличатся на 1%, а годовая дивидендная доходность к текущей цене составит 5,4%.

При рекордных за несколько лет ценах на нефть такой рост дивидендов выглядит насмешкой над инвесторами. Почему ExxonMobil не может платить больше?

1. Компания ранее платила дивиденды, которые не могла себе позволить. Дивиденды Exxon Mobil в абсолютном выражении составляют $15 млрд в год. Даже до обвала цен на нефть в начале 2020 года доходов компании было недостаточно, чтобы обеспечить такой уровень выплат. Для поддержки статуса дивидендного аристократа в 2019 году требовалось увеличить долг.

Начало локдаунов стало катастрофическим для компании. Exxon Mobil теряла кэш от операционной деятельности, но продолжала поддерживать выплаты акционерам. «Кассовый разрыв» в 2020 году составил под $20 млрд, что привело к почти двукратному росту долга компании за два года — с $38 млрд до $73 млрд.

( Читать дальше )

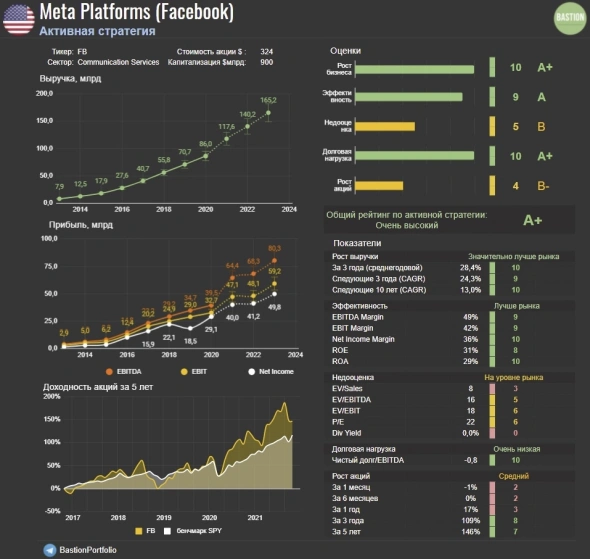

Зачем Цукерберг превратил Facebook в Meta?

- 02 ноября 2021, 09:22

- |

Марк Цукерберг открывает новую эру для Facebook, переименовывая компанию в Meta Platforms. 1 декабря тикер FB поменяется на MVRS. А что изменится в бизнесе самого Facebook?

1. С точки зрения Цукерберга, «Meta» отражает новый этап в развитии Facebook и человечества в целом. Смена названия подчеркивает, что будущее компании это не реклама в соцсетях и мессенджерах.

Цукерберг делает смелую ставку на свое видение будущего. Это некая техноутопия, в которой люди работают и отдыхают в едином виртуальном пространстве.

2. Создать метавселенную планируется через инвестиции на десятки миллиардов долларов. Главным корпоративным последствием преобразования станет развитие специального предприятия Reality Labs, которое займется новыми инициативами.

В этом году в новый проект будет инвестировано дополнительно $10 млрд. В дальнейшем рост расходов продолжится. Годовые инвестиции Facebook/Meta вырастут с $15 млрд в 2020 году до $29-34 млрд в 2022 году.

( Читать дальше )

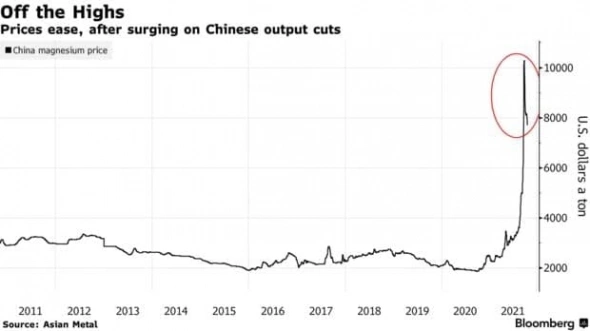

Магниевое безумие

- 29 октября 2021, 09:27

- |

Этот год приучил к постоянным скачкам цен на какой-нибудь элемент из таблицы Менделеева. В октябре в центре внимания оказался магний. На мировом рынке образовался дефицит металла, который используется в создании сплавов при производстве деталей для автомобилей. В середине месяца магний продавался по цене $10 000 за тонну, тогда как в начале года цена не превышала $2000. Почему так произошло?

1. Дефицит магния возник из-за остановки производственных предприятий в Китае. На Китай приходится 87% мирового производства магния (~ 1,2 млн тонн / год). Большая часть выпуска сосредоточена в провинции Шэньси.

Местные власти пару месяцев назад приказали закрыть 35 из 50 магниевых заводов до конца года, а остальным — сократить производство на 50%. Цель — уменьшить потребление электроэнергии, чтобы выполнить планы по сокращению выбросов CO2.

Bank of America в обзоре пишет, что к концу сентября сокращение производства магния в провинции составило 58%.

( Читать дальше )

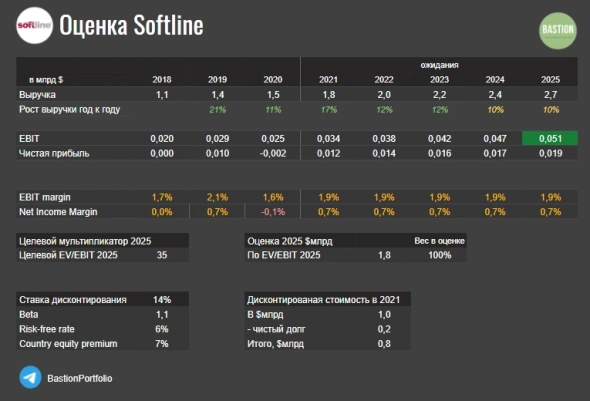

Будьте осторожны при покупке акций выходящего на IPO Softline

- 27 октября 2021, 09:49

- |

Российский поставщик IT-решений Softline на этой неделе размещает акции на LSE и Мосбирже, намереваясь привлечь до $400 млн при оценке в $1,5 млрд. Адекватна ли цена компании и какие возможности и риски имеет ее бизнес? Ключевые наблюдения:

1. В новостях и аналитических отчетах Softline часто называют IT-компанией, но это не так. Softline является посредником между крупными IT-разработчиками и корпоративными пользователями. Компания распространяет лицензии на продукты Microsoft, Cisco, Google и Oracle, фактически зарабатывая комиссию на их перепродаже.

2. Специфика дистрибьюторского бизнеса объясняет, почему у Softline такая маленькая маржа. При огромной для российских компаний выручке в $1,5 млрд в год, операционная прибыль составляет всего $25 млн, маржа <2%.

3. У компании огромная зависимость от одного партнера — Microsoft. На него приходится 48% доходов. Softline продает продукты Microsoft, не только в России, но и в Чили, Индии и Колумбии.

( Читать дальше )

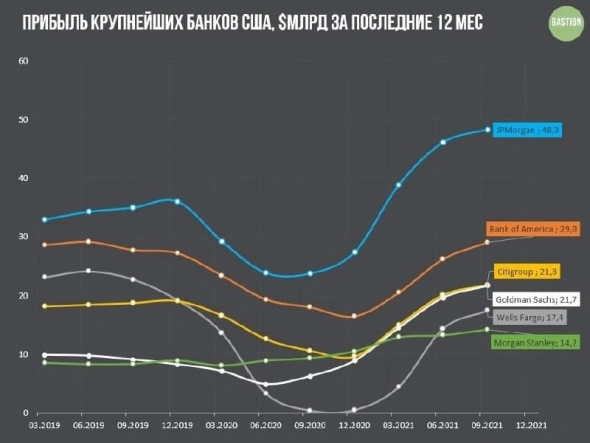

Причины высокой доходности американских банков

- 26 октября 2021, 11:35

- |

Под дашбородом с максимумами и минимумами американских акций подписчик спрашивает, почему банки США так хорошо выглядят по доходности с начала года. Акции JP Morgan прибавили +30%, Bank of America +50%, Morgan Stanley +49%.

Рост акций почти всегда является результатом ожидаемого роста прибыли. Поскольку вся большая шестерка банков США недавно опубликовала отчеты, в режиме брифинга посмотрим, почему они так хорошо себя чувствуют.

JP Morgan: Mcap $492 млрд, P/E 10x, ROE 17,8%

Прибыль в III кв: +24% г/г до $11,2 млрд. Главный источник роста — роспуск резервов под проблемные кредиты на сумму $2,1 млрд. Глава банка Джимми Даймом предупреждает, что такой рост прибыли нельзя считать устойчивым. Инвестиционное подразделение банка в 1,5 раза увеличило доходы от сделок M&A, а также на 30% от торговли акциями.

Bank of America: Mcap $381 млрд, P/E 13x, ROE 11,2%

Прибыль в III кв: +64% г/г до $7,3 млрд. Самым ярким событием в отчетности второго по размерам банка США стал рост доходов от консультационных услуг по управлению активами и инвестициям. Подразделение заработало рекордные $1,2 млрд прибыли.

( Читать дальше )

Сколько жизней стоит идея не прививаться?

- 25 октября 2021, 14:22

- |

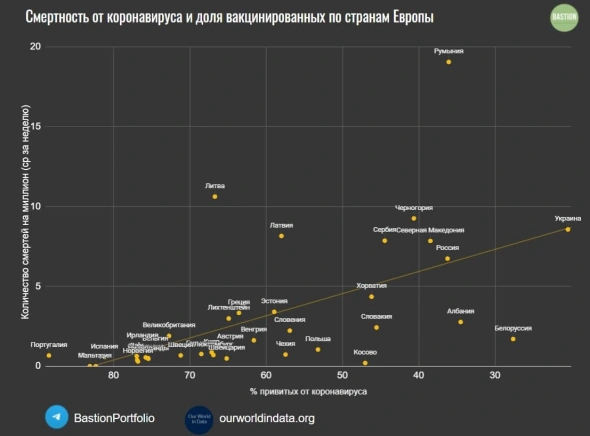

В статье Financial Times увидел такой график с наглядным отличием по смертности от COVID в Западной и Восточной Европах за последний месяц.

Если в Германии, Франции, Нидерландах смертность от коронавируса сейчас ниже 1 человека в день на миллион жителей, то в Восточной Европе показатель составляет 5 человек в день.

В то время как страны Западной Европы позволяют полную заполняемость стадионов и отменяют масочный режим, в странах Восточной Европы обсуждается введение новых локдаунов.

Почему такое различие в эпидемиологической ситуации стран? Financial Times указывает на очевидную разницу в доле вакцинированного населения.

В Португалии процент привитых составляет 88%, во Франции — 75%, в Германии — 68%. В странах Восточной Европы люди не доверяют вакцинам и не хотят прививаться. Среднее значение доли привитых составляет менее 50%.

( Читать дальше )

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс