Кот.Финанс

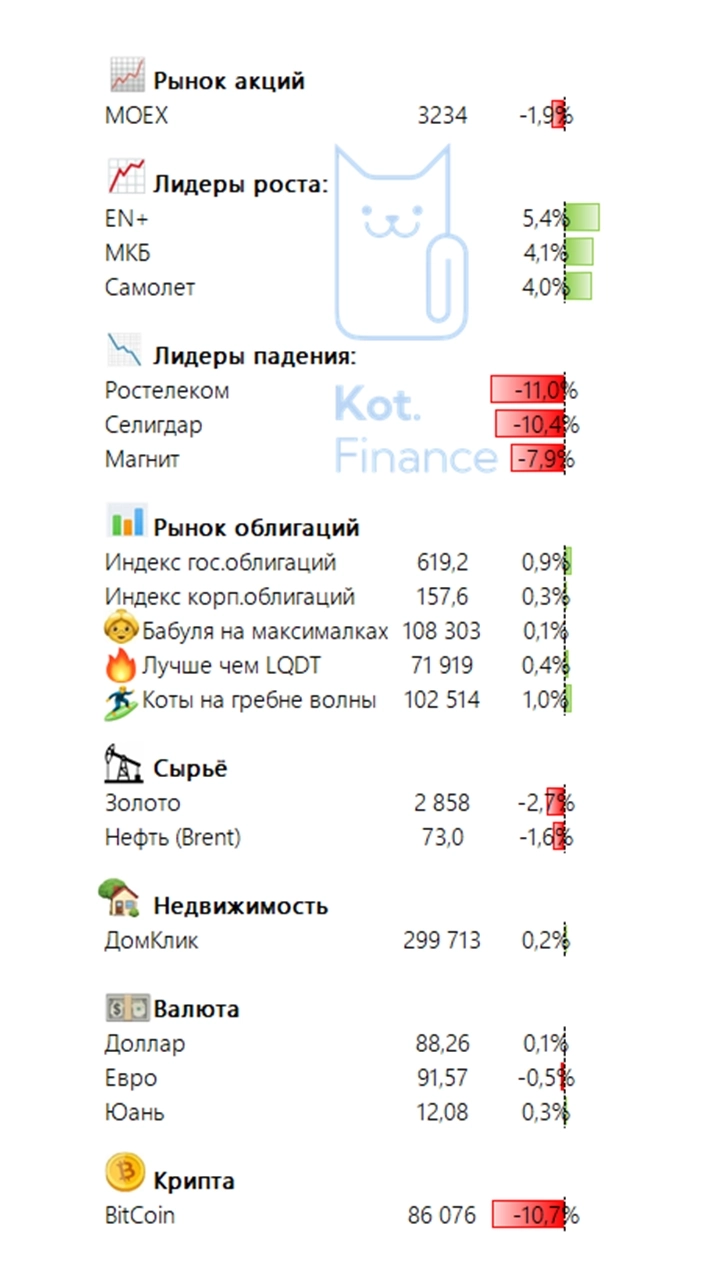

🗓Итоги недели на финансовых рынках🐾

- 01 марта 2025, 08:52

- |

Сложная неделя:💊Трампоралли сдыхается, 👻редкоземельный EN+ растет, Окей и М.Видео идут на рефинанс. Нннадо?

🤝Присоединяйся к сообществу Кот.Финанс

--

Новые размещения

•МТС (ААА) фикс на 1,5 года (оферта) 22%. Интерес: ★★☆☆☆

•ВИС (А+) фикс 25% на 2 года Интерес: ★★★☆☆

•Брусника (А-) фикс 25,25% на 1,5 года Интерес: ★★☆☆☆

•Окей (А-) фикс 25,5 на 15 мес.(оферта) Интерес: ★★★☆☆

•Монополия (ВВВ+) фикс 27% на 1,5 года Интерес: ★★★★☆

•М.Видео (А) фикс 25,5% на 1,5 года Интерес: ★★★☆☆

❗️в новый выпуск входить до годовой отчетности, прояснения ситуации по акционерам, ротации в менеджменте, доп.эмиссии – не будем. Этот выпуск – наш «выходной билет» по оферте 4 выпуска

Интересные события

•Суд отказал в отмене обеспечительных мер для выплат по облигациям ГК Борец

•Передача Домодедово государству будет рассмотрена в закрытом режиме

•Инфляция в годовом выражении 10,07% (пред.значение 10,00%)

🌶Azur Drive (ССС) –техдефолт

( Читать дальше )

- комментировать

- 1К | ★1

- Комментарии ( 12 )

🔥ЛСР – топ за свои деньги

- 28 февраля 2025, 11:07

- |

Заявленный купон до 25,5% дает доходность до 28,7% при ежемесячной капитализации. Совсем неплохо

Upside небольшой (короткий срок, ставка ± в рынке), но если держать до погашения, то норм. Главное, не проспать оферту. Почему?

👉в Кот.Финанс PRO построили карту строительных компаний

Этот выпуск интересен ровно по заявленной ставке. Ну может 25,2%. Не ниже. По доходности это копия 7 выпуска. Отличия в ставке купона, но кто держит до погашения не увидит разницу в кошельке. Только в 7 еще и оферты нет 👍

---

Спасибо, что читаете нас❤

Подписывайтесь, мы работаем для вас!

⭐️ OZON: ловкость рук и никакого мошенничества🎩

- 28 февраля 2025, 07:43

- |

OZON – мой любимый магазин, ведь он экономит время. Это маркетплейс, который почти не подводит по срокам доставки, предлагает самый широкий ассортимент, и с годовой подпиской доставка бесплатная даже при чеке 500 рублей. Но почему мне нравится быть клиентом OZON, и не хочется быть его акционером?

👉Кот.Финанс PRO – самый крутой канал про облигации

--

OZON грандиозно презентовал итоги года, где с порога заявляется, что скорректированная EBITDA составила ₽40,1 млрд. Это фантастика, ведь компания долгое время была убыточная. Масштабы выросли, процессы поправили, и теперь можно наслаждаться прибылью?

Но давайте сначала вспомним, как считается EBITDA

EBITDA = прибыль до налогообложения + финансовые расходы + амортизация

А тут какая-то скорректированная EBITDA… хммм. Но ведь есть международный стандарт, там всё унифицировано… Или нет:

( Читать дальше )

🔥ГК ЮжУралЗолото – лучшая доходность в долларах среди своего рейтинга

- 27 февраля 2025, 14:38

- |

Купон 10,5-10,75% в долларах дает доходность на уровне 11-11,3% при ежемесячной капитализации

Минусы:

🔹не очень ликвидный выпуск – всего $50 млн, но могут увеличить объем размещения

🔹срок 2 года, что не позволяет использовать ЛДВ. Подойдет для ИИС

🔹покупка по курсу ЦБ на дату размещения (4 марта). Кто его знает, какой курс будет почти через неделю?

👉в Кот.Финанс PRO построили карту долларовых и юаневых облигаций. Присоединяйтесь к нашему профессиональному комьюнити!

---

Спасибо, что читаете нас❤

Подписывайтесь, мы работаем для вас!

🔥АФК Система – короткий и простой выпуск

- 27 февраля 2025, 13:38

- |

Заявленный купон 24-24,5%, что дает доходность 26,8-27,4% при ежемесячной капитализации. Upside отсутствует: всего 1 год и 1 месяц

Upside отсутствует (короткий срок), но если держать до погашения, то выпуск будет не очень волатильный. Это будет очень спокойная облигация, главное, не проспать оферту. Почему?

👉в Кот.Финанс PRO построили карту облигаций АФК Система. С ней сразу понятно, какой выпуск переоценен, а какой таит возможности!

В целом, выпуск максимально похож на другие такие же. Можно посмотреть альтернативу, или купить уже на вторичном рынке после размещения, сэкономив на комиссии (у нас 0,15%) и не морозив деньги (НКД будет с 4 марта)

---

Спасибо, что читаете нас❤

Подписывайтесь, мы работаем для вас!

⭐️ Долларне настоящий! 💸Как заработать на укрепляющемсярубле?

- 27 февраля 2025, 08:16

- |

Падение курса доллара создает невероятные возможности для его покупки. Но есть ли смысл покупать «валютные» облигации?

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Доллар с начала года потерял 24% к рублю. Ориентироваться на тех.анализ нам не свойственно, но линии краткосрочные линии тренда намекают на продолжение тенденции. А восходящий тренд доллара с середины 2022 года пробит вниз

Эксперты называют разные причины:

🔹возвращение смелых нерезидентов

🔹покупки спекулянтов на намеках о восстановлении отношений между Россией и США

🔹возможная отмена части 💩ссанкций и рост экспорта ( = приток валюты)

🔹и наоборот – последние дни по до санкционным поставкам СургутНефтегаза и ряда других компаний, за что они получают огромные валютные предоплаты

И если в обменниках курс на покупку/продажу действительно сдвинулся, то что происходит с другим… биржевым «внебиржевым» долларом?

( Читать дальше )

⭐️Органик парк. Дебютный плевок в лицо инвесторам😡

- 26 февраля 2025, 08:04

- |

Без МСФО, нормального раскрытия РСБУ, и даже аудиторского заключения… Просто «дайте денег»!

Наши обзоры:

⚡️ТГК-14

✈️ГТЛК

О выпуске

Низкий рейтинг (ВВ+). На первый взгляд высокая доходность. Call-опцион через 2 года, который дает право выкупа эмитенту, но не инвестору.

( Читать дальше )

⭐️ Рубль укрепляется. Опять [юмор] 🤡

- 25 февраля 2025, 18:27

- |

![⭐️ Рубль укрепляется. Опять [юмор] 🤡 ⭐️ Рубль укрепляется. Опять [юмор] 🤡](/uploads/2025/images/17/67/98/2025/02/25/87583c.webp)

Можно бесконечно смотреть на то, как горит огонь, течет вода, и укрепляется рубль

Банк России установил официальный курс валюты на 26 февраля:

🔹₽86,63 за доллар (-1,8%)

🔹₽90,94 за евро (-1,7%)

🔹₽11,80 за юань (-2,2%)

По этому случаю, всегда актуальное видео:

https://t.me/mkot_finance/3538

А еще, запечатлен редкий момент внебиржевого ценообразования

👉тех.анализ доллара для чайников… чайниками🫖

---

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

⭐️ Ждет ли нас доллар по 50?

- 25 февраля 2025, 08:19

- |

Все знают, что долгосрочно рубль теряет в цене. За последние 20 лет, в среднем, доллар рос на 6% в год. Но многие заметят, что девальвация происходит всплесками. 1998, 1999, 2014. А в среднем 6% 😉

( Читать дальше )

Azur Drive все?🧟

- 24 февраля 2025, 10:28

- |

Ранее был рейтинг ВВ. С ноября Эксперт РА установил комментарий «Рейтинг под наблюдением» из-за планируемого перевода субординированных займов в капитал. Но 25 декабря рейтинг снижен до ССС из-за отмены конвертации. Т.е. собственник хотел «простить» долг, но передумал.

20 февраля на e-disclosure опубликовано сообщение, что раскрыть сумму задолженности технически невозможно (почему❓), ранее она превышала 1,6 млрд. руб.

Финансовые системы (работает под брендом AzurDrive) занимает 76 место в свежем рейтинге ЛК (ранее 62). Судя по размеру портфеля (3,5 млрд.) — основной источник финансирования — те самые займы собственника

👉запустили Кот.Финанс PRO. Наш супер канал про бонды

---

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

теги блога Кот.Финанс

- депозиты

- Blacklist

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Борец

- брокеры

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- вклады

- втб

- Газпром

- ГК «Сегежа»

- Группа ЛСР

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты 2025

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- конференция смартлаба

- кредитный рейтинг

- кс

- купоны

- лизинг

- ЛСР

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- о'кей

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- ТГК-14

- трейдинг

- Уральская сталь

- финансовый анализ

- финансы

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор