А. Г.

Передиверсифицировался...

- 16 апреля 2019, 12:41

- |

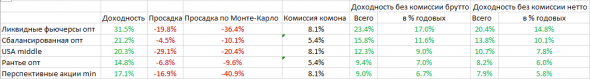

В декабре 2017-го, точнее на данных до 10.12.2017, я создал несколько оптимальных портфелей из стратегий на сайте comon.ru. Методику создания этих портфелей я изложил на своем вебинаре 25.01.2018 (презетация того вебинара здесь). И хотя в дальнейшем веса стратегий в портфелях пересматривались в соответствии с моей методикой, все результаты этих стратегий с 11.12.2007 являются чистым out of sample, потому что прошлые эквити стратегий при смене весов не меняются. Результаты по этим стратегиям сведены в следующую таблицу

Примечание. Рантье опт=0.8*Сбалансированная опт+0.2*USA

Как мы видим из таблицы, расчет просадок по Монте-Карло дал вполне хорошие оценки сверху реальных просадок, за исключением стратегии USA middle. Впрочем, про последнюю я отдельно говорил на вебинаре, что ее оценка по Монте-Карло завышена, так как получена на данных 2016-2017 годов, когда максимальная просадка S&P500 составила около 6% и естественно, что для стратегий стокпикингового типа (а иных на комоне для США нет) при большем падении S&P500 должна быть пропорционально больше. Что собственно в 2018-м при падении S&P500 на 20%+ и произошло. По той же причине и просадка Рантье опт оказалась больше просадки Сбалансированная опт (см. Примечание выше)

( Читать дальше )

- комментировать

- 4.6К | ★3

- Комментарии ( 55 )

Одна из моих любимых стратегий на комоне

- 12 апреля 2019, 13:56

- |

Позор мне, позор...

- 09 апреля 2019, 11:15

- |

Ct/Ct-1

Ничего удивительного, что у этого отношения математическое ожидание является положительным, так как и в числителе и знаменателе стоят положительные величины. Но только из отношения не перейти к разностям Ct-Ct-1

/*Более того, в силу однозначности логарифма легко доказать, что C1,...,Ct,… — мартингал, тогда и только тогда, когда LN(C1),...,LN(Ct),… — мартингал.

(как правильно заметили в обсуждении, в общем случае я ошибся в этом утверждении, но оно верно в случае схемы Кэптейна Ct=C

( Читать дальше )

Мои итоги марта

- 30 марта 2019, 12:47

- |

Мои результаты с начала года в традиционной таблице

В февральском обзоре своей торговли я писал, что в середине февраля в RI и акциях у меня включился «фильтр пилы». Правда, в Норильском Никеле он долго не продержался и уже к началу марта на нем включился режим «только лонг с плечом». После падения до 153+ руб. «фильтр пилы» выключился и в Газпроме, который перешел в режим «лонг+шорт». Однако, в отличии от Норникеля, полный лонг в Газпроме ни разу до конца марта не был открыт, а потому торговля им по объемам практически не отличалась от случая «фильтра пилы», потому что при включении последнего отключаются только лонги по 3-м самым «быстрым» системам из 4-х торгуемых (при включенных «плечах» их становится 5).

Все это привело к тому, что в первой половине марта все дни изменения счета по модулю больше, чем на 0,5%, пришлись на дни сильных движений в Норникеле

( Читать дальше )

Похоже Мосбиржа решила "завязать" с рэнкингом

- 29 марта 2019, 15:20

- |

Жаль, хорошая была задумка в альтернативу спекулятивному ЛЧИ по недоразумению получившему в названии слово «инвестор».

PS. Написал, а потом (как обычно :) ) подумал. А ведь мне, как сотруднику comon.ru, это только выгодно: одним конкурентом меньше :)

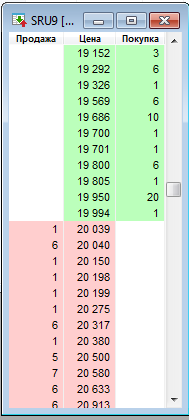

С таким "стаканом" каши не сваришь

- 20 марта 2019, 11:49

- |

Закрыл «синтетику» по Сберу до объявления даты дивидендной отсечки. На Газпром переносить смысла нет, так как акционная часть «синтетики» используется мной и для неоткрытия реальных шортов на споте. Поэтому мне «синтетика» нужна именно в Сбере, а открывать сейчас дополнительную «синтетику» в Газпроме и перевкладываться максимум через месяц Газпром->Сбер на комиссиях потеряешь почти всю прибыль. Нет смысла. Вот «гадкий» Сбер :(

PS. Газпром пророллировался на июнь «на ура» под ~7,3% годовых. Просто «лапочка».

Что-то странное с июньским фьючерсом на Сбер

- 12 марта 2019, 14:17

- |

Еще дней пять "стояка"в Si и его историческая волатильность (HV) покажет исторический минимум с 2008-го

- 11 марта 2019, 13:42

- |

теги блога А. Г.

- "пила"

- "русский Баффет"

- CNYRUB

- comon.ru

- IMOEX

- S&P500

- Si

- автоследование

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алготрейдинг

- банки

- Баффет

- бесплатные вебинары

- бинарные опционы

- биткоин

- брокеры

- валюты

- Веселье

- волатильность

- встреча smart-lab

- Газпром

- Горчаков

- Горчаков Александр

- денежная масса России

- денежная политика

- денежно-кредитная политика

- дивиденды

- доверительное управление

- доллар

- Доллар рубль

- ДУ

- ИК ФОРУМ

- инвестиции

- Индекс ММВБ

- индекс РТС

- Индекс МБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Ключевая ставка ЦБ РФ

- контртренд

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- криптовалюта

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2021

- макроэкономика

- макроэкономика России

- мемуары

- Мосбиржа

- мошенники

- нерезиденты

- нефть

- Новый год

- облигации

- опрос

- опционы

- оффтоп

- РБК-ТВ

- риски

- российские акции

- Россия

- рубль

- Русский Баффет

- рэнкинг мосбиржи

- рэнкинг управляющих ММВБ

- санкции

- Сбербанк

- системная торговля

- системный трейдинг

- смартлаб

- ставка ЦБ

- ставка ЦБ РФ

- США

- теория вероятностей

- торговые роботы

- трейдинг

- тренд

- Украина

- Уоррен Баффет

- Финам

- Форекс

- ФРС

- фьючерс на индекс РТС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России