Блог компании Иволга Капитал | Облигации российских регионов. Рано или поздно Боливар не выдержит двоих

- 15 марта 2023, 07:42

- |

Инвестирование – это поиск возможностей. Для меня лично как инвестора поиск возможностей всё чаще стал поиском чьих-то проблем.

Например. проблемы банковской системы, о чем говорил и еще скажу, относятся к проблемам-возможностям, причем для многих из нашей «песочницы», для покупателей облигаций в том числе.

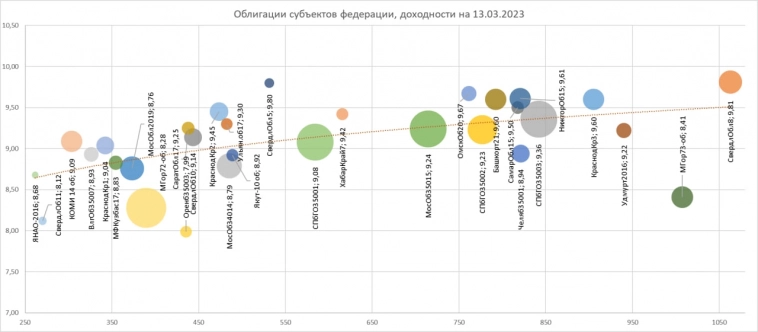

Но покупателей облигаций хотел бы столкнуть и с проблемой, для которой выхода в качестве возможности не вижу. Это облигации субъектов федерации, или муниципальные.

С начала своих публикаций 5 лет назад, не отклоняясь от курса, рекомендовал их как более доходную и не менее качественную замену ОФЗ.

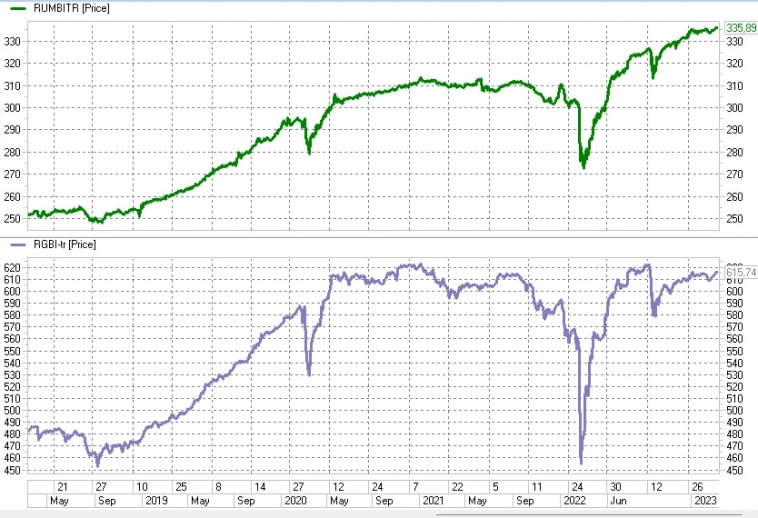

ОФЗ за эту пятилетку могли разочаровать и бывалых оптимистов: всего +27% с марта 2018 по март 2023 с приличной волатильностью (по индексу полной доходности ОФЗ RGBITR). Хотя в сравнении с рынком акций очевидный успех. Субфеды, медленно, но верно, шли на опережение: за тот же период уже +33% (по индексу полной доходности муниципальных облигаций RUMBITR).

Централизация единой системы госуправления всем (включая управление региональными финансами из центра), несмотря на проблемы и кажущийся разлад пандемийных месяцев, продолжалась вплоть до прошлой осени. Причем в промежутке между 24 февраля и 21 сентября, снабженная чрезвычайным законодательством, даже ускорялась. Монолит системы был гарантией того, что ни один из ее элементов не дрогнет.

Но внешние обстоятельства и вымывание ресурсов берут своё. Если речь о долговом рынке, под ударом то, что дотируется из указанного центра, не давая ему чего-то адекватного взамен. Это формально или реально убыточные госкомпании (вчера АКРА, наконец, поставила на пересмотр рейтинг ГТЛК) и слабые регионы. Относительно последних, слабыми централизация сделала почти все, исключая разве что столицы и их области.

Выбирая субфеды вместо ОФЗ, инвестор годами шел на оправданный компромисс: больше дохода за меньшие прозрачность, ликвидность и лоск. Всё последнее остается с инвестором, первое, похоже, остается в прошлом.

Вероятно, уже в нынешнем году мы увидим, что кого-то их должников неожиданно не спасли (как это будет отличать ситуацию от Роснано образца 2021 года!). И вскоре перестанем удивляться.

Рано или поздно Боливар не выдержит двоих. О чем предлагаю обеспокоиться заранее.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Cash, что-то ГТЛК сопротивляется)

вообще, ЗО — хорошее решение для заемщиков. платим своим, не платим не своим. но оно толкает на скользкую дорожку кому-то не платить.

и согласен, что этот рынок не масштабируется. можно заместить евробонды, но нельзя продолжать занимать снова, теперь уже под ЗО

мы то берем на мосе...

и от лукойла? И от ПИКА? и т.д....

лично мне приятно деньги на Дело давать, а не распил