Блог компании Иволга Капитал | Регионы все больше нуждаются в рыночных деньгах

- 26 января 2021, 08:28

- |

Все большее количество региональных бюджетов становятся дефицитными, и это заставит их пойти на рынок публичных заимствований

Ухудшение экономической ситуации во второй половине года коснулось даже исторически благополучные субъекты федерации. Из 36 регионов, которые на протяжении многих лет считались “донорами” (собирали налогов больше, чем получали трансфертов из цента), 26 закрыли 3 квартал в дефиците. В целом по России, регионы перевели на 15% меньше налогов по сравнению с прошлым годом.

Чистые (с учетом полученных и “отправленных” средств) поступления денег в местные бюджеты особенно снизились в добывающих регионах, в частности, нефтегазовых. Отчисления Ханты-Мансийского, Ямало-Ненецкого автономных округов, Тюменской области, Татарстана резко снизились, и 3 квартал 2020 года регионы закрыли с дефицитом. При этом количество полученных денег из центра увеличилось не так сильно, чтобы компенсировать падение налогов. Столичные регионы (Москва, Московская область и Санкт-Петербург) также закрыли 3 квартал в минусе.

Бюджетные показатели регионов-“доноров” за 3 квартал 2020 года. Источник: АКРА

Помимо негативных последствий для федерального бюджета, доходная часть которого подвергается еще большему давлению, сужается и пространство для маневра для остальных регионов. Ставка Правительства на богатые субъекты, которые могли бы выступить кредиторами менее финансово обеспеченных регионов, в условиях дефицитных бюджетов сработать не способна. Теперь самим субъектам-“донорам” придется привлекать деньги для покрытия дефицита.

Такие тенденции могут еще больше оживить сектор облигаций регионов в 2021 году. Количество регионов, размещающих облигации на долговом рынке, с высокой долей вероятности может увеличится. За 2020 год таких регионов было 22 с разбросом национальных рейтингов от BBB- (Удмуртия) до AAA (Московская область). По-прежнему свои планы по выходу на облигационный рынок не осуществила Москва, дефицит бюджета которой за три квартала прошлого года составил 185 млрд рублей.

По сравнению с 2020 годом, в наступившем году ухудшение риск-профиля регионов станет более осязаемым, и уже реализуется в купонных ставках. В 2020 году рейтинговые агенства заняли, скорее, выжидательную позицию и не пересматривали региональные рейтинги, а доходности увеличились относительно 2019 года несущественно. В 2021 году, когда регионы уже окончательно подведут итоги прошлого и начнут формировать бюджеты на текущий календарный год, можно ожидать уже других оценок кредитоспособности и, соответственно, более высоких ставок.

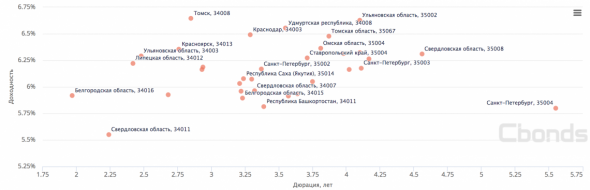

Фундаментальная оценка регионального долга, тем не менее, не изменяется: риск регионов по-прежнему имеет смысл отождествлять с риском всей федерации. В этом плане повышение доходности будет номинальным, но дающим уже приемлемые доходности. Выпуски, размещенные в 2020 году, предлагают доходность к погашению в среднем в коридоре 5,8-6,3% при дюрации около 3 лет. Номинальное повышение риска способно еще больше подтолкнуть доходности вверх, предлагая более существенные премии к ОФЗ.

Автор Илья Григорьев

- 26 января 2021, 08:40

- 26 января 2021, 18:10

- 26 января 2021, 18:22

- 28 января 2021, 10:07

- 26 января 2021, 09:37

- 26 января 2021, 11:41

- 26 января 2021, 15:52

- 26 января 2021, 18:48

- 26 января 2021, 21:42

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал