Блог компании Иволга Капитал | Поиск дна в ОФЗ. Или что всё ещё не так?

- 30 мая 2024, 06:49

- |

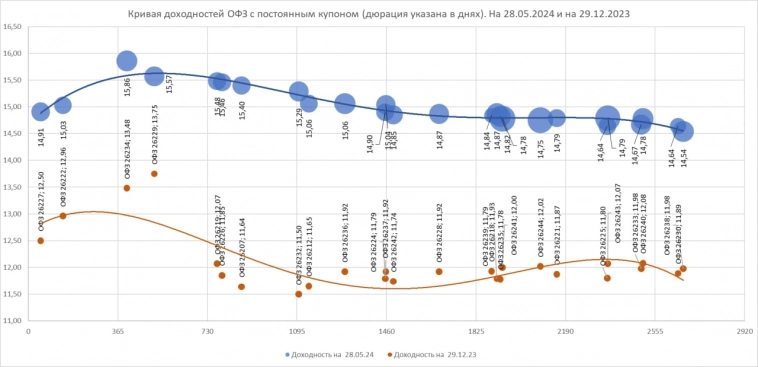

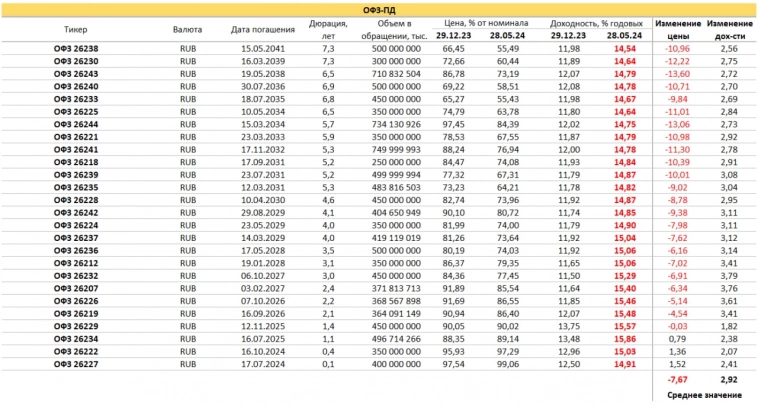

Приводим сравнение кривой доходностей ОФЗ на 28 мая 2024 и на 29 декабря 2023.

Из очевидного – доходности повсеместно выросли. В правых столбцах дополняющей таблицы – значения не только роста доходности для каждой из ОФЗ, но падения ее цены в процессе. За 5 месяцев.

Глубокая просадка рынка подводит к вопросу о моменте покупки. Мы сами им то и дело задаемся.

Лучшие покупки – часто покупки на рыночной панике. Звучит понятно. Непонятно, как определить панику. Или апатию, что примерно то же. Некоторые эмоции можно считать и на графиках. Пусть и очень условно.

Свойство паники или апатии – отказ от надежды на лучшее. Для кривой доходностей это будет означать, что, чем длиннее облигация, тем выше ее доходность. Обостренное восприятие риска требует всё большего его покрытия.

Этого-то мы не видели на кривой доходностей ОФЗ от декабря прошлого года. Не видим – и от мая нынешнего.

Более низкие доходности более длинных бумаг – знак надежды (что ЦБ понизит ставку, что рынок вернется к равновесию, из которого вышел, что на возврате можно заработать). Т.е. плохо, но будет лучше. На эмоциональном дне настроения другие: плохо, и будет хуже.

На фондовом рынке лучше ничего не утверждать. Наши торговые операции (большинство из них мы публикуем) часто противоречат нашим же предположениям. Просто потому, что мы вдруг поняли, что искренне заблуждались. Приведенная логика не гарантирует, что рынок ОФЗ не созрел для рывка вверх. Она лишь говорит, что ставка на этот рывок до сих пор остается ставкой на удачу.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Что-то подсказывает что мы только в самом начале долгого турецкого пути…