Блог им. andreihohrin

Мониторинг доходностей гособлигаций. Титаник и несгораемые 9%

- 28 марта 2019, 09:24

- |

ОФЗ. Кривая доходности становится менее правильной. За 2 последние недели доходности коротких выпусков повысились (снизились цены этих облигаций), длинных – сократились. Кривая уплощается, зависимость доходности от срока становится менее очевидной. Это недобрый знак. Год назад доходности длинных выпусков были и вовсе ниже доходностей коротких. Привело это к обвалу сектора, цены ОФЗ снизились в среднем на 6-8%. «Титаник» приближается к новому айсбергу. А потому – держите деньги в коротких выпусках. Как депозит они все еще подходят.

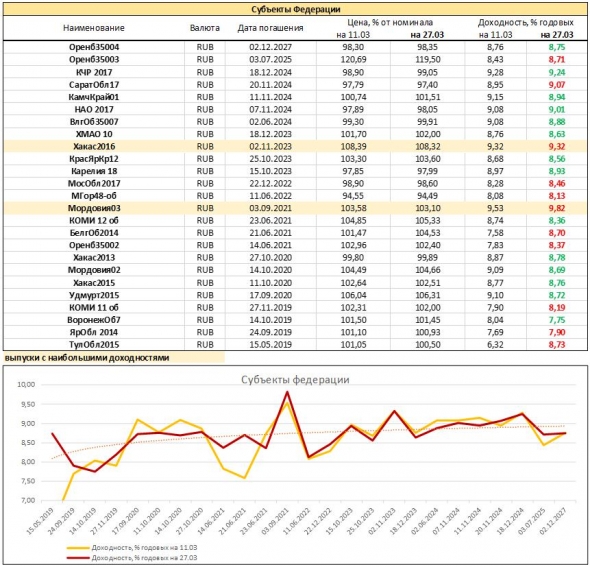

Облигации субъектов федерации. Продолжая любимую многими тему, будут ли банкротства регионов, еще раз скажем, что это, мягко говоря, маловероятно. Если не основывать суждения на теории заговоров. Доходности в региональных бумагах более-менее стабильны. Лидеры бесcменны – Мордовия и Хакасия. Считаем приобретение даже этих, весьма доходных имен оправданным, если Ваши инвестиции имеют горизонт до пары лет. За это время Россия не наберет столько долгов, чтобы не суметь расплатиться по, возможно, проблемным долгам регионов. Напомним, доля регионального биржевого долга в общем биржевом госдолге – около 6-7%. Так что хотите гарантий федерального Минфина под доходностями в 9%+ — Вам сюда.

@AndreyHohrin

@MaksimPotapenko

t.me/probonds

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

ИМХО еще одна тонкость — ставка ОФЗ равна ставкам по диапозитам банков. Банки занимаются бизнесом, государство — формально нет. При тех же затратах на обслуживание получаем растущую дыру. Теоретически можно закрыть эмиссией. Но это разгонит инфляцию, поднимет ставки… В любом случае с госдолгом — нехороший вектор (ГКО раньше звалося)…

У меня сейчас основа на ИИСах это Орловская область 2017, Калининградская область (выше номинала для ухода от налога по ОФЗ, которые торгуются ниже номинала), ОФЗ 26214 и ОФЗ 26217

Лучше вы мне объясните, в чем смысл брать самые за кредитованные регионы, с учетом что по менее закредитованным доходность аналогичная?

Объем вырос до 26%

Нет, по отдельным выпускам до 33%

Распределение неравномерно.

Морган даёт рекомендацию покупать рублевые активы