Блог им. Klinskih-tag

Индексация тарифов помогает Транснефти

- 04 июня 2024, 10:29

- |

🕳 Транснефть на днях представила свои финансовые результаты за 1 кв. 2024 года, а значит самое время заглянуть в них и проанализировать вместе с вами.

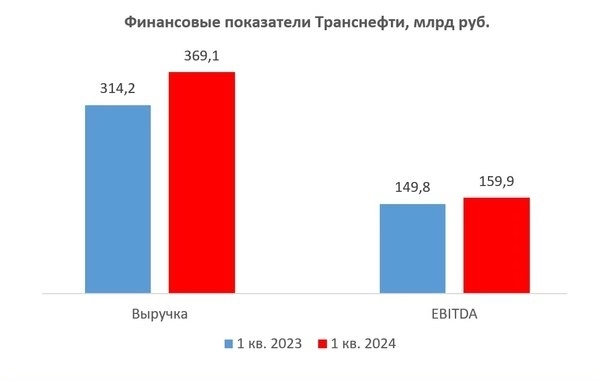

📈 Выручка компании с января по март увеличилась на +17,5% (г/г) до 369,1 млрд руб. Что, впрочем, не стало большим сюрпризом, учитывая индексацию тарифов на прокачку нефти и нефтепродуктов в этом году в среднем на 7,2%, вкупе с ростом объёмов перекачки (прежде всего нефтепродуктов).

📈 Показатель EBITDA увеличился на +6,7% (г/г) до 159,9 млрд руб. Рост инфляции способствует увеличению издержек, из-за чего операционные доходы компании растут медленнее выручки. Поскольку в апреле-мае инфляция в России ускорилась, то во 2 кв. 2024 года мы вновь увидим сильный рост операционных расходов, что будет оказывать давление на маржинальность бизнеса в ближайшее время.

💼 Зато долговая нагрузка по соотношению NetDebt/EBITDA стабильно держится на уровне 0,4х, что является историческим минимумом. Впрочем, долго радоваться такому низкому показателю не придётся: поскольку у компании запланирована масштабная инвестиционная программа по увеличению пропускной способности нефтепроводов и строительству новых перегрузочных комплексов в портах, можно ожидать роста долговой нагрузки в обозримом будущем.

По планам компании, в 2025 году объем перевалки нефти в портах Новороссийска и Приморска вырастет на 20 млн тонн. С учётом того, что в 2023 году через отечественные порты было отгружено 151,3 млн тонн нефти, приходим к выводу, что ввод новых мощностей увеличит потенциальный объем перевалки на +13,2%, при этом нефтяной картель ОПЕК ожидает роста мирового спроса на нефть за это время на +4%. И на этом фоне возникает резонный вопрос: а сможет ли компания выйти на полную загрузку новых объектов? Это большой вопрос, ответ на который в том числе нужно искать в разделах «геополитика» и «санкционные войны».

💰 Совет директоров Транснефти уже провёл своё заседание и принял решение по распределению прибыли за 2023 год. В самое ближайшее время компания раскроет эту информацию на ленте Интерфакса, и в целом рынок закладывается на выплату не менее 180 руб., что сулит вполне неплохую ДД=11,2%. Кстати, возможно именно из-за оптимистичных дивидендных ожиданий акции компании скорректировались довольно скромно со своих майских локальных максимумов, потеряв в цене всего лишь -5,6%.

👉 Более того, даже с учётом относительно высоких текущих уровней, бумаги Транснефти продолжают торговаться с низким мультипликатором EV/EBITDA=2,5х, и при ценнике 1500+ руб., где проходит среднесрочная линия поддержки, вполне могут быть интересными для покупок и позволят зафиксировать двузначную дивидендную доходность на долгосрочную перспективу.

❤️ Ставьте лайк под этим постом, если вы дочитали его до конца и для вас он оказался действительно полезным и интересным.

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- ритейлеры

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс