Владимир Литвинов

Необычный ход АПРИ в новом облигационном выпуске

- 17 декабря 2025, 15:26

- |

На долговом рынке царит оживление: инвесторы активно ищут выпуски с фиксированными купонами, ведь слухи о возможном снижении ключевой ставки подогревают аппетит к долгосрочным бондам. Сегодня у меня на разборе новый выпуск облигаций компании АПРИ.

💼 Итак, 23 декабря АПРИ планирует разместить облигационный выпуск серии 002P-12 объемом не менее 1 млрд рублей. Срок обращения составит 3,5 года, а ставка ежемесячного фиксированного купона до 25% годовых, что ориентирует надоходность к погашению не выше 28,08% годовых.

Примечательно, что оферта по выпуску не предусмотрена, что в условиях цикла смягчения ДКП можно расценить как новогодний подарок от эмитента, поскольку появляется возможность зафиксировать высокую доходность на длинном горизонте. А в последний год обращения ежеквартально осуществляется погашение номинальной стоимости амортизационными частями по 25% в даты выплат 33-го, 36-го, 39-го, 42-го купонов.

Кредитный рейтинг компании – «BBB-|ru|», прогноз «стабильный» от НРА, а также BBB-.ru со стабильным прогнозом от НКР. Бумаги эмитента относятся к сегменту ВДО, что следует учитывать при принятии инвестиционных решений.

( Читать дальше )

- комментировать

- 3К | ★5

- Комментарии ( 1 )

Лента - амбициозные планы или пустые обещания?

- 17 декабря 2025, 11:09

- |

Лента представила новую стратегию развития до 2028 года. Компания долгое время оставалась на задворках фудритейла, пока в конце 2023 года не приобрела Монетку, которая стала драйвером роста бизнеса. Новая стратегия еще более амбициозная, но насколько реалистичны планы руководства компании? Давайте разбираться в этой статье.

🌻 Формально эмитент ещё не завершил текущую стратегию 2025 года, которая предполагает достижение выручки в 1 трлн рублей. Однако за последние 12 месяцев выручка уже превысила эту отметку, и сомнений в достижении цели нет, учитывая, что 4-й квартал традиционно является самым сильным для фудритейлеров.

В рамках новой стратегии Лента планирует увеличить выручку до 2,2 трлн рублей к 2028 году, что предполагает среднегодовой темп роста в 26%. Это звучит амбициозно, ведь Х5 таргетирует показатель всего в 17%. Менеджмент Ленты заявляет, что цель будет достигнута в основном за счёт органического роста путём расширения сети Монетка и других форматов, а не столько за счёт M&A, как в рамках предыдущей стратегии.

( Читать дальше )

Золотой Вексель А7 - надежное решение для глобальных расчётов

- 16 декабря 2025, 15:55

- |

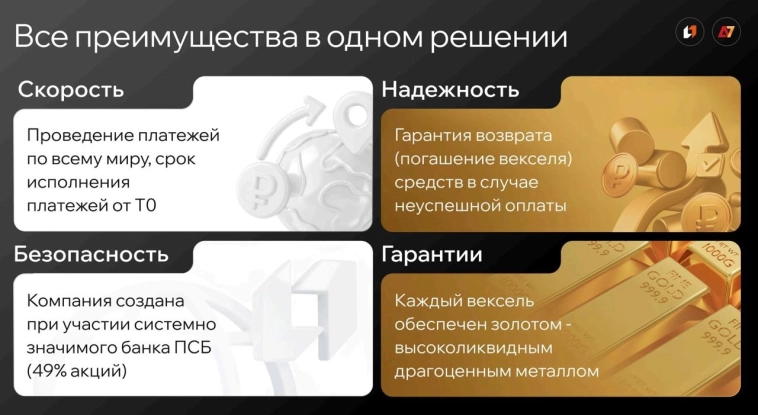

Сегодня, когда международные платежи сталкиваются с беспрецедентными сложностями, бизнес ищет нестандартные решения. Санкции, многоступенчатые проверки, задержки переводов — всё это создаёт реальную угрозу для сделок. И в этой непростой ситуации на авансцену выходит инструмент, который демонстрирует удивительную жизнеспособность и позволит минимизировать риски — это вексель.

Что такое вексель?

По сути, это письменное обязательство одной стороны выплатить другой определённую сумму в оговорённый срок. На первый взгляд — просто ценная бумага. Но в условиях современных финансовых барьеров она позволяет обеспечить бесперебойность расчётов с зарубежными партнёрами.

2025-й год стал рекордным для рынка золота. Драгметалл закрепился за отметкой $4000 за унцию, и производители вкупе с инвестбанками ожидают дальнейшего роста цен. В этой связи мое внимание привлекла компания А7, которая выпускает золотые векселя.

🥇 В чем преимущества золотого векселя по сравнению с традиционным? Он обеспечен золотом, которое хранится в хранилище госбанка ПСБ. У владельцев данной ценной бумаги есть возможность обменять её как на физическое золото, так и на обезличенные металлические счета.

( Читать дальше )

Транснефть - посматриваю на Дружбу

- 15 декабря 2025, 09:15

- |

Продолжаю изучать свежие отчёты компаний. Сегодня на моем столе результаты Транснефти за девять месяцев 2025 года, которые в очередной раз показывают, насколько стабильно работает бизнес транспортника. Но обо всем по порядку.

⛽️ Итак,выручка компании за отчетный период прибавила символические 1,9% до 1,1 трлн рублей. Основной сегмент (транспортировка российской нефти по магистральным трубопроводам) вырос на 11,4%, тогда как другие сегменты (экспортные перекачки, транзит, услуги по запасам/транспортировке, вспомогательные сервисы) стабилизировались, либо слегка просели.

С 2022-го экспорт через Европу существенно осложнён. Северная ветка экспорта по трубопроводу Дружба фактически остановлена из-за санкций и отказов европейских покупателей. Южная ветка, которая проходит через Украину, работает с перебоями. Транснефть сместила фокус на внутренние потоки и отправку нефти на Восток, что снижает маржинальность по сравнению с досанкционным экспортом, но при этом сохраняет загрузку сети.

📊 Операционная прибыль выросла до 270,9 млрд рублей, а EBITDA поднялась на 15,2% — уверенный признак того, что компания продолжает хорошо управлять затратами. Однако чистая прибыль просела на 7% до 244,6 млрд рублей на фоне нового налога. Напомню, что ставку налога на прибыль для компании подняли до 40%.

( Читать дальше )

Whoosh - под угрозой поглощения?

- 12 декабря 2025, 08:56

- |

Довольно «громкий» заголовок с нотками теории заговора, но все же он отражает мои опасения в отношении компании Whoosh. Предлагаю сегодня взглянуть на отчет за 9 месяцев 2025 года ведущего в стране кикшеринга, оценив его риски и перспективы.

🛴 Итак, выручка компании за отчетный период упала на 13,9% до 10,8 млрд рублей. При этом общее количество поездок сократилось на 7% до 118,5 млн штук, а средняя выручка на активного пользователя на 11% до 1622 рублей. Не помогло и увеличение количества зарегистрированных аккаунтов до 32,7 млн штук.

Операционные результаты выглядят умеренно-негативно, а вот с финансами дела обстоят куда более плачевно. Так, себестоимость продаж выросла сразу на 18,6% до 8,3 млрд рублей, снизив валовую прибыль более чем в два раза до 2,5 ярдов. Операционные расходы увеличились на 23,8%, утянув и операционную прибыль вниз в 4 раза.

📊 Ну и вишенка на торте — финансовые расходы. За 9 месяцев 2025 года они подскочили с 1,2 млрд рублей до 2,2 млрд. Не удивительно, что компания не удосужилась в примечаниях к отчету раскрыть данные более подробно. Но я вам и без этого скажу, что причина роста финансовых расходов кроется в высоких ставках, по которым компания вынуждена перекредитовываться и высоком долге. На конец сентября чистый долг составил 11,6 млрд рублей, а его соотношение к EBITDA уже достигло 3,6x.

( Читать дальше )

Ренессанс страхование - рост продолжается

- 11 декабря 2025, 08:42

- |

По данным Всероссийского союза страховщиков, инвестиционное страхование жизни за 9 месяцев 2025 года выросло на 93% до ₽607 млрд, обогнав по объемам накопительное страхование. При этом общие сборы российских страховщиков за тот же период увеличились на 14,7%. И это к рекордному 2024 году, на минуточку. На этом фоне будет интересно изучить отчет компании Ренессанс страхование, которая растет быстрее рынка.

🏦 Итак, суммарные премии за 9 месяцев 2025 года выросли на 28,2% до 151,6 млрд рублей. Отличную динамику продемонстрировало флагманское НСЖ (накопительное страхование жизни), увеличившись на 83,9% до 85,6 млрд рублей. В целом сегмент Life прибавил за период 50% и занимает уже долю в 62,9% от суммарных премий.

Сегмент Non-Life также поступательно растет. За 9 месяцев премии увеличились на 2,2% до 56,2 млрд рублей в основном за счет автострахования. Примечательно, что с 9 декабря ЦБ расширил тарифный коридор по ОСАГО на 15% в обе стороны, что даст бОльшую гибкость в определении тарифов, а учитывая сложные тренды в секторе, улучшит unit-экономику всего Non-life сегмента.

( Читать дальше )

Банк Санкт-Петербург - пик пройден?

- 10 декабря 2025, 08:46

- |

Попался мне тут на глаза отчёт Банка Санкт-Петербург за 9 месяцев 2025 года. Ранее менеджмент строил прогноз на год в 40 млрд чистой прибыли, ROE выше 18% и стоимость риска в районе 200 б.п. И вроде бы всё идет по плану, но есть нюансы. О них я и предлагаю сегодня повторить.

🏦 Итак, чистый процентный доход банка за отчетный период вырос на 13% до 19,6 млрд. Кредитный портфель подрос на 27% с начала года, в том числе за счёт крупной корпоративной сделки и оживления ипотеки. Однако чистая процентная маржа падает с 6,8% до 6,3%, и дальше может быть только хуже. Ключевая ставка остается высокой, но в перспективе нас ждет ее снижение. При низких ставках будет невозможно поддерживать высокую процентную маржу.

При этом чистые комиссионные доходы снизились на 9% год к году — это самое сильное падение среди всех публичных банков. Никаких прорывов в экосистеме, никаких новых тарифов, только стагнация. Это тревожный сигнал, что банк не может нащупать точки роста вне кредитования.

Чистая прибыль за 9 месяцев также снизилась на 11% до 33,4 млрд руб.

( Читать дальше )

Диасофт - дельфин, который не смог

- 09 декабря 2025, 08:53

- |

Сегодняшний разбор снова хочется начать с риторического вопроса: может ли публичная IT-компания расти, если она два года уже обещает рывок, но каждый отчет оказывается слабее предыдущего? Перейдём к финансовым итогам Диасофта за девять месяцев 2025 года, где картина получилась далёкой от оптимистичной.

📲 Итак, выручка компании за отчетный период просела примерно на 5% и составила 3,9 млрд рублей. Риторика менеджмента привычная: смещение фаз проектов и рост законтрактованной выручки. Честно говорят, это уже порядком приелось. Нас интересуют не презентации с обещаниями, а результаты, где всё куда скромнее, чем год назад.

EBITDA рухнула более чем вдвое, до примерно 0,4 млрд рублей. Маржа сползла к уровню около 10%, хотя годом ранее была ближе к 24%. IT-бизнес с такой маржинальностью, да еще и не растущий, вызывает большие вопросы. Крупные расходы съедают рентабельность на ранних этапах, и никакие будущие выгоды эту картину не меняют.

📊 Чистая прибыль за 9 месяцев рухнула на 90% до 83 млн рублей. Компания удерживается на плаву, но создаёт минимальную ценность для акционеров. И это после того, как на IPO обещались двузначные темпы роста, масштабирование платформы и расширение экспортной выручки. На практике не выполнено ничего. Только экспресс-трейд на +40% в день IPO мог дать прибыль, но копеечную из-за аллокации.

( Читать дальше )

Облигации «Кристалла»: как поймать волну изменений на алкогольном рынке?

- 08 декабря 2025, 17:25

- |

Доходность облигаций в последние дни заметно снизилась на ожиданиях снижения ключевой ставки в следующую пятницу. Однако я продолжаю получать вопросы о том, какие бумаги с хорошими купонами можно добавить в инвестпортфель. Сегодня у меня на разборе новый выпуск облигаций компании КЛВЗ «Кристалл».

💼 Итак, КЛВЗ «Кристалл» 10 декабря планирует открыть сбор заявок на новый облигационный выпуск серии 001Р-04 объемом не менее 300 млн, но не более 350 млн. Срок обращения составит 3 года, а ставка ежеквартального фиксированного купона не превысит 22% годовых, что ориентирует на доходность к погашению не выше 23,88% годовых.

Учтите, что погашение номинальной стоимости осуществляется амортизационными частями: по 25% в даты выплат 9-го, 10-го, 11-го, 12-го купонов. А вот оферта по выпуску не предусмотрена.

У эмитента в обращении находится три облигационных выпуска, по которым он исправно выплачивает купоны, что говорит о высокой финансовой дисциплине. Средства, привлечённые с помощью нового выпуска облигаций, компания планирует направить на расширение складской и логистической инфраструктуры, диверсификации линейки брендов.

( Читать дальше )

Мосбиржа - заслуживает ли идея нашего внимания?

- 08 декабря 2025, 10:08

- |

По состоянию на конец октября количество брокерских счетов на Мосбирже составляло 39,4 млн, отражая рост интереса инвесторов к рынкам. Правда объемы торгов скорее указывают на интерес к долговому рынку. Сегодня предлагаю во всем этом разобраться подробнее, по пути изучив отчет эмитента за 9 месяцев 2025 года.

🏛 Итак, комиссионные доходы компании за отчетный период выросли на 24,3% до 55,8 млрд рублей. Комиссии — это ядро бизнеса Мосбиржи, которое продолжает приносить существенный доход. Объемы торгов на всех рынках зафиксировали рост. Только за 3 квартал объемы торгов на долговом рынке увеличились в два раза до 9,8 трлн рублей. Аналогичную динамику продемонстрировал денежный, валютный и срочный рынки. А вот объемы рынка акций остались на уровне прошлого года.

Процентные доходы, раллирующие весь 2024 год, теперь поступательно снижаются. За 9 месяцев они упали на 38,1% до 45,4 млрд рублей. Это не удивительно, учитывая тренд на снижение ставки ЦБ и отток денежных средств со счетов в финансовых организациях. Едва ли мы увидим разворот по процентным доходам в следующем году. Ну а высокая база 2024 года ляжет в основу снижения доходов в 2025 году.

( Читать дальше )

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- биржа

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания