БКС Мир Инвестиций

Народный портфель. Позади бенчмарка

- 15 сентября 2025, 09:13

- |

Московская биржа опубликовала данные о «Народном портфеле» за август. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора»

Это аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в августе

• Общая структура портфеля немного изменилась. Его покинули акции ИКС 5 и префы Сургутнефтегаза, а на смену им пришли НОВАТЭК и Полюс. Основной состав портфеля не изменился и остался таким же, как в июле.

• Веса восьми из десяти бумаг изменились, наиболее существенно — у Газпрома и Сбербанка:

• Газпром: 13% -> 14,2%

• ЛУКОЙЛ: 14% -> 14,9%

• ВТБ: 5,7% -> 5,8%

• НОВАТЭК: 5,1%

• Сбербанк: 31,4% -> 29,1%

• Яндекс: 5,7% -> 5,9%

( Читать дальше )

- комментировать

- 6.5К

- Комментарии ( 0 )

Банк России снизил ключевую ставку до 17% — что делать? Мнение аналитиков

- 13 сентября 2025, 08:22

- |

Сегодня на заседании Банк России снизил ключевую ставку на 1 п.п., до 17%. Теоретически, для рынков акций и облигаций — это определенно благоприятное событие, но на практике рынок ожидал более агрессивное снижение до 16% — умеренно негативное влияние.

Главное• Решение стало неожиданным, рынок закладывал снижение до 16% — негативно для акций.

• Мультипликатор Р/Е Индекса МосБиржи 4,4х — справедливая оценка рынка на фоне геополитических рисков.

• Акции компаний, нацеленных на внутренний рынок, выглядят привлекательнее.

• В длинных ОФЗ считаем привлекательной доходность к погашению не ниже 14%.

• Долгосрочные продукты с фиксацией высокой ставки надолго — наш выбор.

Снижение ключевой ставки позитивно, но рынок ждал большегоЦБ РФ снизил ключевую ставку до 17%, продолжая цикл мягкой адаптации денежно-кредитной политики (ДКП). Решение идет вразрез с косенсус прогнозом аналитиков, которые ожидали снижение до 16%. Поэтому в ближайшие недели рынок акций может оказаться под давлением.

( Читать дальше )

Взгляд экономиста: ЦБ будет выбирать между снижением на 1 или 2 процентных пункта

- 11 сентября 2025, 13:18

- |

Заседание совета директоров Центробанка России по ключевой ставке состоится уже в эту пятницу, 12 сентября. Сейчас она составляет 18%. Сохраняем прогноз снижения ставки на 2 процентных пункта на ближайшем заседании.

Главное• Жесткость денежно-кредитной политики остается высокой, и экономика требует ее нормализации: рынок труда перегрет, а инфляционные ожидания повышенные.

• Рост кредитования вызван избыточными ожиданиями снижения ставки.

• Усиление волатильности курса рубля и ускорение корпоративного кредитования могут насторожить ЦБ.

• После нормализации уровня жесткости потребуется пауза в снижении ставки.

• Наши прогнозы на конец года: курс около 90/$, рост ВВП 0,8%, ключевая ставка 14%.

В деталяхСценарии снижения ставки стали более полярными

Проинфляционные факторы в среднесрочной перспективе преобладают над дезинфляционными. На этом фоне мы допускаем, что темп снижения ключевой ставки замедлится, или ЦБ возьмет паузу в цикле снижения. Наш базовый сценарий предполагает снижение ставки на 2 процентных пункта (п.п) на ближайшем заседании и далее по 1 п.п. до 14% в конце года.

( Читать дальше )

Обгоняем депозиты!

- 09 сентября 2025, 10:39

- |

БКС предлагает решения с доходностью до 37% годовых, защитой вложений, регулярными выплатами и даже в валюте: vk.cc/cPl4M4

Почему сейчас благоприятное время для входя в рынок?

• Ключевая ставка снижается. А значит, инвестировать в акции становится интереснее. Исторически именно в такие периоды начинается рост.

• Покупка по привлекательной цене. Многие ценные бумаги сейчас недооценены — это благоприятное время инвестировать в них для получения финансового результата в долгосрочной перспективе.

Используйте эти возможности для инвестиций с БКС:

1️⃣ Инвестиционная облигация «Возрождение»

• Готовое решение от экспертов.

• Фиксированный купон 37% годовых в рублях.

• 100% защита вложенной суммы.

• Минимальная сумма инвестирования — 1000 руб.

• Доступна после прохождения тестирования.

2️⃣ ПИФ «ОФЗ с выплатой дохода»

• Комфортные инвестиции под контролем профессионалов.

( Читать дальше )

Встречайте новую программу привилегий в БКС

- 08 сентября 2025, 13:46

- |

Чем больше совокупный объем средств на счетах, тем больше преимуществ получает инвестор.

Программа включает 7 уровней с разными условиями – от «Стандарт» до эксклюзивного «Ультима Black». Они зависят от объема активов клиента на счетах и в продуктовых решениях в рамках компаний холдинга, в рублевом эквиваленте:

• Стандарт – до 2 млн рублей;

• Приоритет – от 2 до 6 млн рублей;

• Премиум – от 6 до 20 млн рублей;

• Премиум+ – от 20 до 30 млн рублей;

• Ультима – от 20 до 80 млн рублей;

• Ультима+ – от 80 до 300 млн рублей;

• Ультима Black – от 300 млн рублей.

Ключевые возможности программы:

• Бесплатное участие — подключение и смена уровней без комиссий

• Автоматический пересчет — уровни повышаются ежедневно с ростом активов

( Читать дальше )

Что купить перед сентябрьским снижением ключевой ставки?

- 05 сентября 2025, 10:33

- |

Банк России в пятницу, 12 сентября, примет решение по ключевой ставке. Эксперты ждут ее очередного снижения — вопрос лишь в его шаге. Аналитики БКС ожидают сокращения на 200 б.п., до 16%. Что купить перед этим событием?

Чтобы пополнить счет для инвестирования, пройдите по ссылке:

Пополнить счетПредпосылки к снижению

• Согласно данным Росстата, дефляция в РФ фиксировалась шесть из семи последних недель. По результатам сентябрьского макроэкономического опроса, прогноз инфляции на 2025 г. был снижен до 6,4% (-0.4 п.п. в сравнении с июльским прогнозом).

• Банки действуют превентивно и уже сейчас снижают ставки по вкладам. Так, по последним данным, индекс ставок по вкладам FRG100 находится на отметке в 11,89%.

• При этом сама экономика замедляется быстрее, чем ранее ожидалось. Темпы роста ВВП в РФ замедляются уже четыре месяца подряд.

Что купить

Акции

Снижение ключевой ставки делает кредиты для бизнеса более доступными, поэтому для акций более мягкие условия денежно-кредитной политики — позитивный фактор. При этом повышается конкурентоспособность акций относительно инструментов с фиксированной доходностью.

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 5 )

Что купить, пока индекс держится у поддержки?

- 04 сентября 2025, 18:26

- |

Индекс МосБиржи в начале августа прервал нисходящую тенденцию, которая преобладала с марта. Способствовали этому как геополитическая эйфория, так и фактор разворота монетарной политики ЦБ. Из района 3000 впоследствии прошла коррекция, которая остановилась у технических поддержек.

Что купить на случай новой волны роста, разбираемся в материале.

Техническая картина

- Сейчас Индекс МосБиржи находится на линии своего почти трехмесячного тренда. Здесь же пролегает и 200-дневная скользящая средняя.

- Бенчмарк не первый день стоит в районе этих поддержек, не продвигаясь ниже. Это позитивно и сулит возобновление роста для повторного штурма 3000 п. и движения к 3100 п.

- В случае, если все же последует закрепление ниже 2850, следующая зона поддержки видится в районе бывших нисходящих линий (выделена серым цветом на графике).

Также можно посмотреть не только на сам индекс, но и на его ключевые составляющие — Сбербанк, Газпром и ЛУКОЙЛ. О чем говорят их графики?

- Сбер выступает наиболее стабильным элементом индекса. Начиная с февраля текущего года, бумага вопреки всему негативу не поддается какой-либо глубокой коррекции и остается в рамках боковика.

( Читать дальше )

Полеты в третьем эшелоне: рост на десятки процентов за месяц

- 04 сентября 2025, 11:41

- |

Российский рынок акций в августе пережил новую волну геополитического позитива. Хотя во второй половине месяца оптимизм снова спал, некоторые бумаги по его итогам прибавили десятки процентов. Что это за акции и в чем причина их взлета, разбираемся в материале.

Как правило, волну роста сперва подхватывают наиболее крепкие и перспективные фишки рынка. Но затем рынок начинает искать идеи среди других имен, и постепенно волна позитива добирается до бумаг второго и третьего эшелонов. А они, в свою очередь, зачастую могут летать на десятки и даже сотни процентов.

Иногда в этом есть фундаментальная мотивация, но чаще причины кроются в низкой ликвидности и уровне free-float (акций в свободном обращении) — цену таких бумаг легко сдвинуть с места как целенаправленно, так и непреднамеренно.

За последний месяц подобные «ракеты» были замечены в акциях Светофора, ВСМПО-АВИСМА, СПБ Биржи и многочисленных компаниях энергетического сектора.

Светофор

- Светофор — оператор образовательных услуг по подготовке водителей.

( Читать дальше )

Почему растет золото и где следующая цель

- 03 сентября 2025, 16:53

- |

Цена на золото бьет рекорды. На Мосбирже сентябрьский фьючерс поднялся в цене выше $3500, а на Чикагской декабрьские контракты стоят уже дороже $3600. Давайте разберемся, что двигает цены на драгоценный металл вверх и где следующие цели.

Пополнить счетФакторы роста

Растущий тренд поддерживают процессы деглобализации, торговые войны, общее усиление геополитического напряжения. Это провоцирует соответствующее повышение спроса со стороны мировых центробанков.

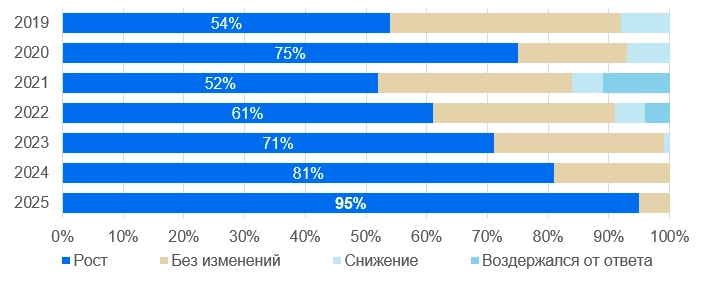

Как изменятся золотые резервы мировых ЦБ в течение следующих 12 месяцев

Источник: World Gold Council

Недавний опрос Всемирного совета по золоту (World Gold Council) показал, что респонденты из центробанков ожидают дальнейшего роста драгметалла в резервах в следующие 12 месяцев. Рекордные 95% опрошенных придерживаются такого мнения. WGC считает, что это особенно примечательно, учитывая колоссальное накопление золота центральными банками в последние годы.

( Читать дальше )

Выбор БКС — портфель акций фаворитов и аутсайдеров. 2 сентября 2025

- 03 сентября 2025, 11:20

- |

«Выбор БКС — портфель акций фаворитов и аутсайдеров» — новое название еженедельного обновления «Портфелей БКС».

Комментарий по рынку

Российский рынок акций снова оказался «между молотом и наковальней». С одной стороны, на акции давит отсутствие позитивных новостей относительно шагов для урегулирования украинского конфликта. С другой стороны, предстоящее заседание Банка России и ожидания снижения ключевой ставки не позволяют котировкам акций существенно снизиться. Как и мы, консенсус ожидает снижение ставки на 200 базисных пунктов на заседании 12 сентября.

Актуальный состав портфеля

• Фавориты: ВК (VKCO), Т-Технологии (T), Ozon (OZON), Яндекс (YDEX), ЛУКОЙЛ (LKOH), Сбер-ао (SBER), ЕвроТранс (EUTR).

• Аутсайдеры: Группа Позитив (POSI), Московская биржа (MOEX), МТС (MTSS), Татнефть-ап (TATNP), АЛРОСА (ALRS), ФСК–Россети (FEES), РусГидро (HYDR).

Динамика портфеля за последние три месяца: фавориты выросли на 12%, в то время как Индекс МосБиржи показал рост на 7%, а корзина аутсайдеров — на 9%.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал