Андрей Хохрин

ТЕЛЕГРАМ-КАНАЛЫ ЭМИТЕНТОВ СЕГМЕНТА ВДО

- 27 февраля 2025, 11:48

- |

Эмитенты используют различные каналы общения со своими инвесторами, в том числе Телеграм. Собрали подборку каналов эмитентов ВДО. В список попали каналы для инвесторов, клиентские каналы включать не стали, может быть, сделаем с ними отдельный пост.

Если кого-то забыли, пишите в комментариях, обязательно дополним список и, конечно, подписывайтесь на каналы эмитентов.

( Читать дальше )

- комментировать

- 539 | ★3

- Комментарии ( 0 )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 февраля 2025 г.

- 26 февраля 2025, 18:33

- |

Новое размещение Быстроденег. YTM 33,2-22,8%

- 26 февраля 2025, 10:50

- |

МФК Быстроденьги снова на рынке!

Предварительные параметры выпуска облигаций:

— BB-.ru

— 250 млн р.

— 1-1,5 года до оферты put

— 29-29,5% — купон до оферты (месячный)

— Доходность / дюрация: 33,2-33,8% годовых / 0,9-1,2 года

Размещение 6 — 11 марта

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

PS. Иволга Капитал обоснованно ждет повышения кредитного рейтинга МФК Быстроденьги. Почему? См. 👇 слайд презентации с нормативами.

( Читать дальше )

Доверительное управление в ИК Иволга Капитал. Стратегия ВДО: цель 2025 – 30%, тактика – консервативная

- 26 февраля 2025, 07:07

- |

• Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена)

Обновим результаты доверительного управления. Только для стратегии ВДО, это основная часть активов наших клиентов в ДУ.

По итогам почти 2 месяцев 2025 года имеем 35,4% годовых (в среднем для всех портфелей высокодоходных облигаций). Наша же модель – публичный портфель PRObonds – сделала больше, 42,7% в годовых. Обычно доверительное управление бывает впереди. Так что в какой-то момент догоним и перегоним. С другой стороны, позади и далеко теперь банковский депозит: здесь средняя ставка-2025 пока что 21,4%.

Практический для нас смысл этих цифр: заветная цель заработать 30% в нынешнем году становится ближе. Если на протяжении 1/6 года получили больше таргета, значит, создали первый запас на будущее, пусть и небольшой.

О тактике.

Мы ведем доверительное управление портфелями ВДО в близком соответствии с упомянутым публичным портфелем PRObonds ВДО.

( Читать дальше )

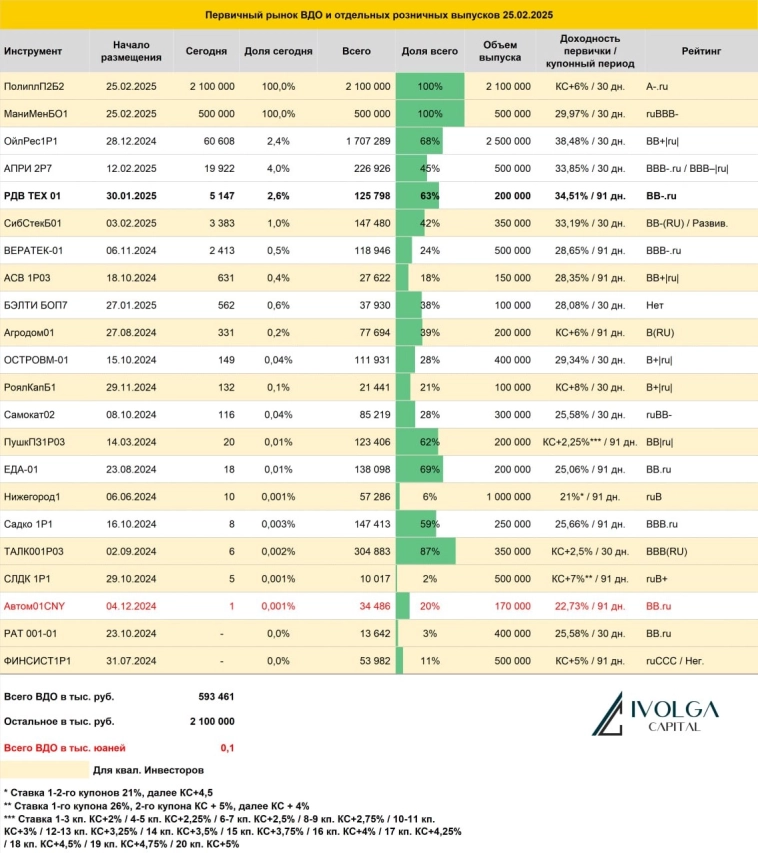

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 февраля 2025 г.

- 25 февраля 2025, 18:33

- |

Календарь первички ВДО и розничных облигаций (РДВ Технолоджи, первый купон 31% | МФК Быстроденьги, ориентир ставки купона 29-29,5%% | Полипласт, КС+6%)

- 25 февраля 2025, 09:39

- |

— На первую декаду марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, ориентир ставки купона 29-29,5%, YTM 33,2-33,85%, дюрация 0,88-1,24 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 60%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Акции. Время расставаться

- 25 февраля 2025, 06:52

- |

Всего за 2-3 месяца российский рынок акций пережил метаморфозу восприятия, от источника разочарований до источника надежд.

Сперва с мая по декабрь падение на -33%. Затем с декабря по февраль рост на 39%.

Чья угодно психика «поплывет».

Можем себя погладить по головке. В летнее падение ушли с минимумом акций в портфеле Акции / Деньги, зиму встретили с их максимумом (см. схему изменения долей акций и денег на диаграмме).

И вот, вчера в Альфа-Капитале сообщили, что российские акции могут прибавить еще 60-70% за 2025-26 гг. Уже не первый подобный прогноз, хотя их еще немного. Но будет больше. Новое направление аналитической мысли понятно. Очередная запоздалая попытка зацепиться за тренд, который уже состоялся. Ибо +39% – это не предстартовая разминка.

Послушай людей в галстуках и сделай наоборот – правило не строгое, но применимое.

Вот и мы, ставившие на риск, пожалуй, потихоньку будем сворачиваться.

Ждите сделок по сокращению корзины акций и увеличению веса денег в РЕПО с ЦК. Тем более, РЕПО по эффективной ставке давно стоИт выше 23% годовых.

( Читать дальше )

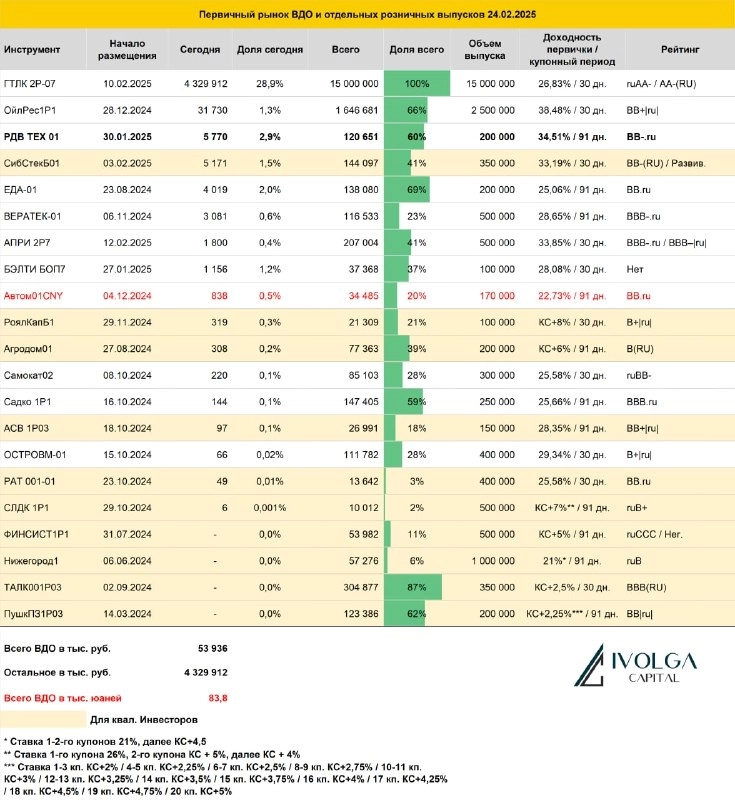

Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 февраля 2025 г.

- 24 февраля 2025, 18:37

- |

Новые сделки в портфеле ВДО. И несколько слов о том, для чего мы их совершаем

- 24 февраля 2025, 09:16

- |

В новой серии сделок публичного портфеля PRObonds ВДО минимум нового. Очередное перераспределение взаимных весов отдельных эмитентов и их бумаг. Сам список (сейчас в нем 31 имя) остается прежним.

Для чего эти постоянные мелочи? Там -0,5% (в лучшем случае), здесь +0,5%. Чтобы подстраиваться под неэффективности рынка. То одна бумага дает доходность выше рассчитанной нами средней, или ниже, то другая. Можно пренебречь, но вместе с частичкой выгоды. А на рынке облигаций пространство для заработка не так велико, чтобы отказываться от любых его составляющих.

Каждую из сделок совершаем по 0,1% от активов за торговую сессию. Начиная с понедельника.

( Читать дальше )

Насколько справедливы нынешние доходности облигаций с рейтингами от B до A?

- 24 февраля 2025, 06:53

- |

Доходности облигаций вновь снизились. Хотя и ЦБ не дает особых надежд на близкое понижение ставки (с октября она на рекордном 21%). И на первичных размещениях резкое расширение предложения.

И всё же средняя доходность сегмента ВДО, как мы ее рассчитываем, в прошлом октябре, сразу после выхода «ключа» на нынешний уровень, составляла 32,6% (а затем устремилась вверх, динамика изменения – на нижней диаграмме). Сейчас она – 31,2%.

Всё еще достаточно много.

Что бы понять, действительно ли достаточно, мы считаем справедливую доходность. Поскольку способ расчета не идеален, пометили его звездочкой.

* Расчет справедливой доходности, если совсем коротко: берем статистическую вероятность дефолтов для каждого из кредитных рейтингов от 3-х рейтинговых агентств; увеличиваем на потенциальные потери от дефолтов безрисковую доходность денег; считаем, что потеря от дефолта – не вся вложенная в облигацию сумма, а 75% от вложенной суммы. На выходе получаем значение справедливой доходности. Это доходность, при которой, периодически попадая на дефолты, вы всё равно должны получить доход на уровне безрискового вложения.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал