Андрей Хохрин

АПРИ Флай Плэнинг: 1 место в ТОП застройщиков по объему ввода жилья в Челябинской области

- 12 января 2021, 10:31

- |

Группа компаний АПРИ Флай Плэнинг заняла 1 место в ТОП застройщиков по объему ввода жилья в Челябинской области по предварительным итогам 2020 года, составленного порталом ЕРЗ.РФ.

Общий объем ввода жилья составил 94 294 кв. м, это 39 жилых домов в клубном поселке «ТвояПривилегия» и 2 жилых дома в микрорайоне «Чурилово. Квартал у озера».

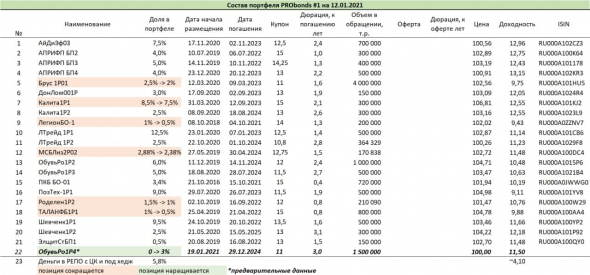

Облигации АО АПРИ «Флай Плэнинг» входят в портфели PRObonds на 12,5-13% от активов

- комментировать

- 672

- Комментарии ( 0 )

Краткий обзор портфелей PRObonds. Доходности 12,3-13,9% годовых, новые изменения облигационных позиций и готовность к хеджированию

- 12 января 2021, 08:21

- |

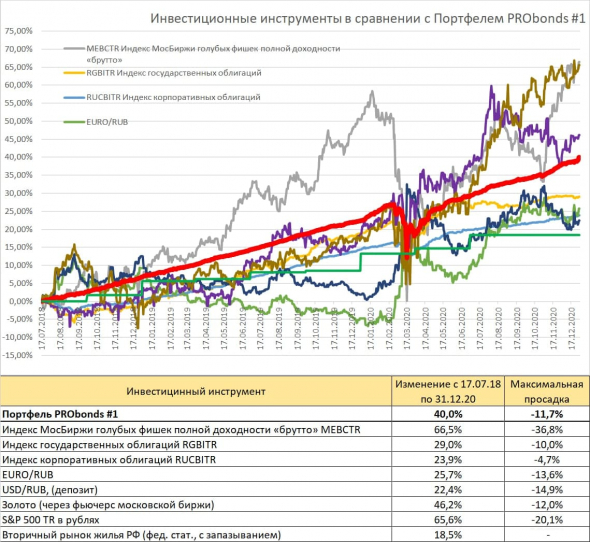

Актуальные доходности портфелей PRObonds (за последние 365 дней): 13,9% для портфеля #1 и 12,3% для портфеля #2.

Целевые доходности предстоящего года – 12% для портфеля #1, 15% для портфеля #2. При неблагоприятных для портфелей событиях наиболее вероятный минимум годовой доходности для них – 9% годовых.

Думаю, как и в 2018-20 годах, мы избежим дефолтных рисков. Но более вероятным становится рыночный риск. Это не риск аналогичных прошлому году потрясений от экономики. Если мировая и российская экономика даже останется в рецессии, это рабочая обстановка для сохранения доходности портфелей.

Главный риск для наших инвестиций, как мне представляется, в снижении фондовых рынков, общем росте облигационных доходностей и глобальном разгоне инфляции. Думаю, к середине первого квартала эти факторы давления в достаточной степени сформируются.

Если в прошедшем году портфели, уже за вычетом НДФЛ, обогнали официальную инфляцию, на 6-7,5%, то в этом году могут лишь компенсировать её.

( Читать дальше )

Рынки и прогнозы. Ожидаю роста или стабильности фондовых рынков и рубля и дальнейшего падения драгметаллов

- 11 января 2021, 06:58

- |

После длинных выходных в отношении рынков ограничусь сдержанными предположениями.

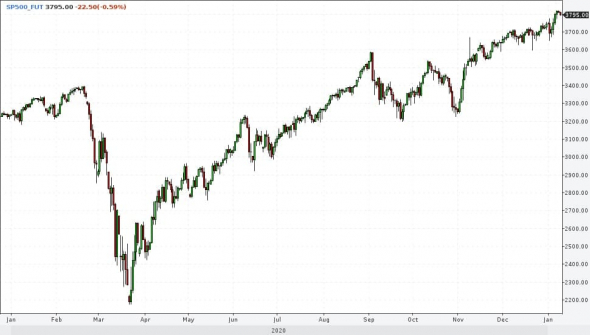

Продолжающееся удорожание фондовых рынков многим внушает опасения. Мне тоже. Капитализацию флагмана этого движения – Tesla – повсеместно называют идеальным пузырем. Спорить сложно. Однако подъем индексов акций всё еще продолжается. Остаюсь при мысли, что рынки находятся на финишной прямой бычьего тренда. И все же, как и в предыдущих прогнозах, считаю этот тренд не завершенным.

( Читать дальше )

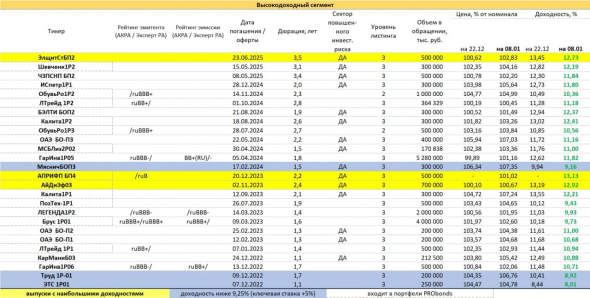

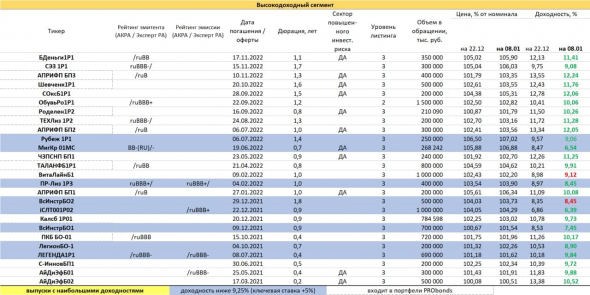

PRObondsмонитор. Высокодоходные облигации (ВДО). Кто рискнул - выиграл. Стоит ли рисковать дальше?

- 09 января 2021, 07:17

- |

PRObondsмонитор. Доходности ОФЗ, региональных облигаций, первого корпоративного эшелона

- 08 января 2021, 06:39

- |

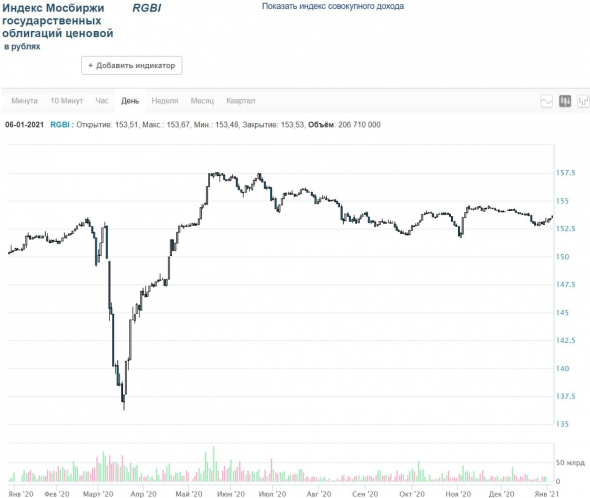

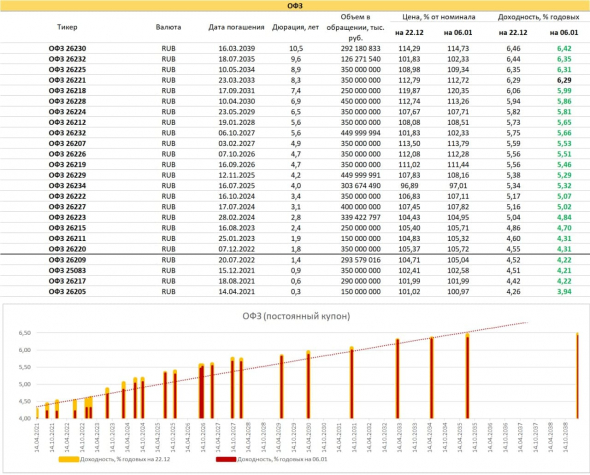

Первое, что бросается в глаза, при беглом взгляде на таблицу облигаций федерального займа – уход доходностей коротких выпусков ниже значения ключевой ставки (4,25%). Разница в доходностях коротких и длинных бумаг достигла или превысила 2% годовых. Что создает практическую ситуацию для покупки вторых. Будет интересный прецедент, если Банк России на общем положительном для рынков фоне все-таки снизит ставку до 4,0%. В общем, есть настрой на подъем. Хотя в ситуации низких доходностей при росте денежной массы, чем выше заберемся, тем больнее будет падать. Отследить момент разворота растущего рынка (в частности, и рынка ОФЗ) не так сложно, как кажется. Когда к Вам начинает приходить уверенность, что всё плохое позади, а причины для снижения рынка находятся с натяжкой, вот этот момент. Пока он не наступил.

( Читать дальше )

Краткий обзор портфелей PRObonds. Результативность в 2020 году в сравнении с популярными инвестиционными инструментами

- 04 января 2021, 05:04

- |

По итогам декабря оба публичных портфеля PRObonds заняли 4-е строчки в своих рейтингах сравнения с популярными инвестиционными инструментами. Портфель #1 сохранил ее, портфель #2, наконец, обогнал по динамике индекс гособлигаций и поднялся на 1 строку.

( Читать дальше )

С Новым годом, друзья!

- 31 декабря 2020, 15:20

- |

С наступающим Новым годом, дорогие подписчики, дорогие инвесторы, дорогие друзья!

На облигационном рынке, да и на фондовом рынке вообще, важно не терять оптимизма и находчивости. Об этих качествах уходящий год нам не раз и настоятельно напомнил. И вот он завершается. И прощаемся мы с ним в добром настроении и с хорошим инвестиционным результатом.

Впереди, впрочем, как всегда, много сложностей, много запутанных кейсов. Будем разрешать их вместе, будем вместе накапливать и приумножать.

Пусть Новый год принесет Вам радость и благополучие! Пусть он будет просто – немного беззаботнее!

С наступающим! До встречи в новом 2021 году!

Всегда Ваши PRObonds / Иволга Капитал

Cbonds: Рэнкинг организаторов рыночных выпусков high-yield по итогам 2020 года

- 31 декабря 2020, 13:27

- |

За 2020 год завершило размещение 70 эмиссий высокодоходных облигаций на общую сумму 21.570 млрд рублей.

Первые три места распределили между собой Иволга Капитал, АТОН и ИФК Солид соответственно. Доля первой тройки организаторов на рынке составляет 42.56%.

Первое место рэнкинга заняла «Иволга Капитал», доля рынка составляет 23.13%, суммарный объем размещений составил 4 990 млн рублей.

Второе место – «АТОН», объем размещений составил 2 230 млн (доля рынка – 10.34%).

Третье место – «ИФК Солид», объем размещений составил 1 960 млн рублей (доля рынка – 9.09%).

В рэнкинг включаются бумаги, по которым осуществлялся премаркетинг, с первоначальным сроком до погашения не менее 182 дней, объемом эмиссии не более 1 млрд рублей, ставка купона по которым на дату окончания отчетного периода находится не ниже значения ставки «Ключевая ставка ЦБ РФ + 5% годовых».

Полная версия рэнкинга доступна в соответствующем разделе

«Эксперт РА» присвоил «Обуви России» рейтинг ruBBB по новой методологии.

- 31 декабря 2020, 12:43

- |

Снижение рейтинга на одну ступень было ожидаемым, основное давление на рейтинг, по нашей оценке, оказывает высокая вероятность возникновения оферт по выпускам БО-01 и БО-02 весной 2021 года

Мы ожидаем восстановления рейтинга по итогу прохождения оферт в будущем году, а также продолжающегося восстановления выручки компании.

Пресс-релиз от «Эксперт РА»: raexpert.ru/releases/2020/dec31/

Пресс-релиз «Обуви России»: obuvrus.ru/press_center/press_releases/46863/

Облигации и акции ГК «Обувь России» входят в портфели PRObonds на 11-11,5%

Прибыльность сельского хозяйства и строительства в кризисное время выросла на более чем 50%

- 31 декабря 2020, 10:09

- |

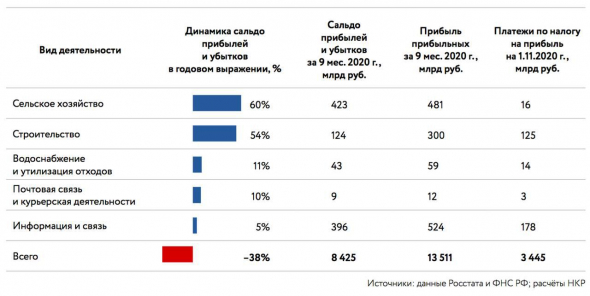

Динамика прибыльности отраслей реального сектора. Источник: НКР

Исследование рейтингового агентства НКР показало, что самыми прибыльными отраслями за десять месяцев 2020 года стали сельское хозяйство и строительство.

В рамках российской экономики сальдированная прибыль предприятий реального сектора за январь-октябрь 2020 года упала на 38,2%. Тем не менее, в двух отраслях прибыльность компаний выросла на более чем 50% — в сельском хозяйстве и строительстве.

Любопытно, что распределение прибылей в этих секторах произошло равномерно, без перекосов в сторону крупнейших и самых прибыльных компаний. Прибыльные организации в прошлом году получили на 20% (в сельском хозяйстве) и 9% (в строительстве) больше прибыли в этом году. Убыточные фирмы снизили свой убыток на 57% и 9% соответственно. В строительной отрасли также снизилась пропорция прибыли, приходящейся на Московский регион, в сторону региональных девелоперов — с 37% до 32%.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал